上手な資産運用の方法はないものか・・・

お金を上手に運用することは、短期的な利益だけでなく、人生の経済的なリスクへ対処するためにも重要です。

そこで、今回は、お金持ちに共通する上手なお金の運用方法について考えてみたいと思います。

Text:小泉大輔(こいずみ だいすけ)

株式会社オーナーズブレイン 代表取締役

公認会計士・税理士

1970年東京都生まれ。上智大学経済学部卒業後、公認会計士となり、朝日監査法人(現在:あずさ監査法人)で監査実務、及び、M&A,株式上場支援に携わる。

2003年に、独立し、(株)オーナーズブレインを立ち上げ、現在は代表取締役であるとともに、2社の上場会社の役員も兼任する。共著著書に『コーポレート・ガバナンス報告書 分析と実務』2007年4月(共著、中央経済社)』DVD『できるビジネスマンDVD+財務諸表チェックのキモ』 200年7月(創己塾出版)がある。

http://ownersbrain.com/

1.データに見る資産運用の状況

まずは、資産運用の実態を見てみましょう。日本、米国、欧州の「資金循環統計」によると、日本人の家計の金融資産のうち、51.5%が貯蓄に回されています。

米国の13.4%、欧州の33.2%と比較しても貯金の割合が非常に多いことがわかります。

https://www.boj.or.jp/statistics/sj/sjhiq.pdf

また、このデータによれば、日本人の金融資産構成は、保険・年金、28.8%、株式10%、投資信託5.4%となっており、特に、米国の株式35.8%、投資信託11%や、欧州の株式18.2%、投資信託9.2%と比較しても、日本人の運用の幅の狭さを感じざるを得ません。

その原因について考えられることは、資産の保有比率が高いのが高齢者であり、あまり金融資産を増やすインセンティブがないからともいわれていますが、私は、投資に対する不安や恐怖心、さらには、資産運用のリテラシーの低さにあると思っています。

そこで、少しでも、資産運用のリテラシーを高めるために、資産運用の基本について見ていきたいと思います。

2.資産運用の原則

資産運用からのリターンは、次の式で表されます。

資産のリターン(利益)=資産×運用利回り-コスト

この式から、資産のリターンを高めるためには、運用する資産の金額を大きくするか、または、運用利回りを大きくするか、運用にかかわるコストを減らすことが考えられます。

近年の経済市況において、固定的に資産のリターンが期待できる商品がない中、お金を増やすとなると、変動的な相場での運用、つまり、できるだけ安く買って、できるだけ高く売るという運用になります。

しかしながら、期待利回りが高い商品はそれだけリスクがあり、高いリターンを望むのなら、それに応じた高いリスクを負わなければなりません。

となると、資産を上手に運用するには、運用するそれぞれの資産の性格を理解して、それを組み合わせて最適に運用することになります。

つまり、資産の特徴を理解して、リターン(利益)最大化し、リスクの最小、そして、コストを最小化する資産の組み合わせ(ポートフォリオ)を考える必要があります。その際、特に重要なのは、個別銘柄ではなく、資産の種類にどう配分するかです。

そこで、まず最初に検討すべきことは、

(1)自分のライフステージ、ライフスタイル、価値観をよく考えて、「確保しておくお金」と「運用してもよいお金」に分けることです。

このとき、「確保しておくお金」は、普通預金など別の口座において手を付けないようにしておきます。

そして次に

(2)「運用してもよいお金」の中でも、リスクをかけてよいものとそうでないものに分けます(ポートフォリオ)。

ここでも、やはり、ご自身のライフステージに応じて、配分は異なってくるかと思いますが、ある程度は、安全資産を確保しておく必要があります。

3.具体的な資産運用

でも、「運用してもよいお金」の配分(ポートフォリオ)をすることが重要であることはわかっているのですが、最先端のファイナンス理論をもってしても、どのような配分(ポートフォリオ)が一番よいのか具体的には示されていません。

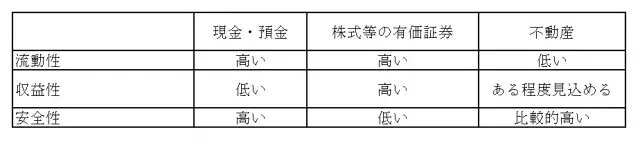

そこで、比較的多くのお金持ちの方が実践している資産3分法という方法をご紹介いたします。これは、流動性、収益性、安全性を考えて、資産の運用を次の3つに分けて運用する方法です。

上記のように、流動性、収益性、安全性を考えながら、目的に合わせてバランスよく、ポートフォリオを組むことが1つのオーソドックスな方法です。

なお、ポートフォリオを組む際に、資産の種類だけでなく、地域を分散させる方法もあります。ただし、資金的、時間的に余裕がない場合には、あまりリスクはとらない方が安全です。

4.終わりに

先日、ある資産家の方に具体的な資産運用のお話を伺う機会がありました。

その方のお話では、その金融資産については安全性の高い生命保険や預金ものに回し、それ以外の収入で消費に回してもいい金額をリスクの高い、未上場株、上場株、FX、仮想通貨に投資されているようです。

そして、ベースとなる資産や収入は大切にキープし、それ以上のものは流行りものも含めて、通帳の数字が増えることを楽しんでいるというお話でした。

特に、意識されていることを伺うと、“投資単体で考えるというより、全体のポートフォリオで考えること”、そして、“収入を上げる努力や、投資によるリスクリターンより節税の方が有効な場合がないか探した方が効率的な場合があるので、どこに努力をすべきかしっかり研究、努力し、実行することが重要だ”ということでした。

資産運用の部分のお金だけをとらえるのではなく、それ以外の収入面と支出面も含めた資産の「全体」を考えることが大事ですね。

最後に、もう一つ、ある世界的に有名なプロフェッショナルの投資家が来日された際に、次のお話をされていたのが印象的でした。

「プロだからといって、どんな市況、状況でも、常に勝ち続けているわけではありません。大事なのは、チャンスと思える投資のタイミングというのが、必ずあるので、そこをいかに逃さないかです。だからこそ、マーケットをよく見ることが大切です。」

人生100年といわれる時代、上手にお金を運用するには、ご自身のお金の運用に関する価値観を今一度考え、甘い言葉に乗らずに、お金のリテラシーを高めることが重要ですね。

Text:小泉 大輔(こいずみ だいすけ)

株式会社オーナーズブレイン 代表取締役 / 公認会計士・税理士