ペナルティーとかあるのでしょうか?

執筆者:FINANCIAL FIELD編集部(ふぁいなんしゃるふぃーるど へんしゅうぶ)

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

期限超過のペナルティー

相続税は、相続財産の課税価格が基礎控除を超えた場合に発生します。

基礎控除額=3000万円+(600万円×法定相続人の数)

申告するのは、相続や遺贈によって財産を取得した人です。基礎控除以内の場合は、申告の必要はありません。

特例により相続税非課税となる場合は、税務署への申告が必要です。

・配偶者の税額軽減

(取得遺産額が1億6000万円または法定相続分のどちらか多い金額まで非課税)

・小規模宅地等の特例(一定の宅地等評価額を最大80%減額)

…等

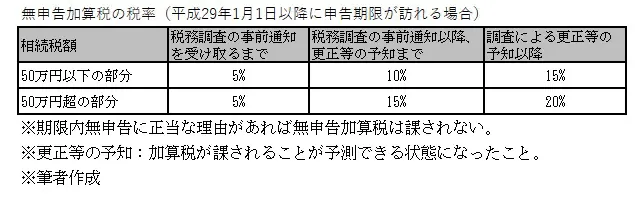

期限内に遺産分割協議がまとまらないときは、法定相続分で分割したものとして申告します。期限内に申告をしないと、無申告加算税および延滞税が課されます。

例)相続税額1000万円を期限内に申告せず、申告期限1年後に税務調査が入って指摘された後で申告書を提出した。

・無申告加算税=50万円×15%+(1000万円-50万円)×20%=197万5000円

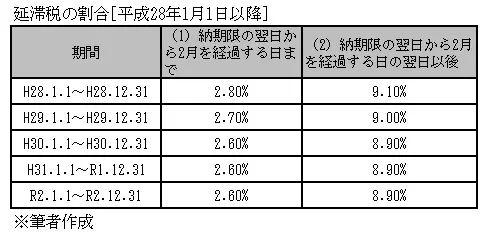

・延滞税

(1)1000万円×2.6%×60日/365日=4万2739円

(2)1000万円×8.9%×305日/365日=74万3698円

(1)+(2)=78万6400円(100円未満切り捨て)

・ペナルティー合計:無申告加算税+延滞税=276万1400円

延納と物納

どうしても現金一括の納税ができない場合には、一定の要件の下、分割払い(延納)や相続した財産での納付(物納)が認められています。

(1)延納の要件

・金銭による一括納付が困難

・相続税額10万円超

・担保を提供(延納税額100万円以下、かつ延納期間3年以下は不要)

・申告期限までに書類を提出して、税務署長の許可を得る

(2)物納の要件

・延納によっても金銭で納付が困難

・申告期限までに書類を提出して、税務署長の許可を得る

・物納適格財産である

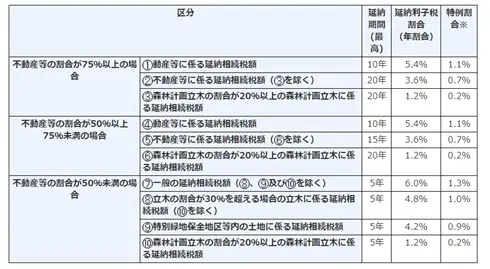

まずは、分割による延納を検討し、延納によっても金銭で払えないときは物納を検討することになります。延納の期間は財産の内容によりますが、相続財産がほとんど不動産などの場合は最長20年となります。賃料収入が発生するような不動産であれば、計画的に延納することもできそうです。

ただし、延納は分割払いですから利息(利子税)が発生します。

出典:国税庁ホームページ「No.4211 相続税の延納」

銀行の短期貸出約定平均金利により決まる「延納特例基準割合」が7.3%未満の場合は、特例割合が適用されます。例えば令和2年1月1日時点の「延納特例基準割合」は1.6%で、不動産に係る延納利子税は0.7%です。

【PR】相続する土地・マンションがあなたの生活を助けるかも?

売却するか、物納するか

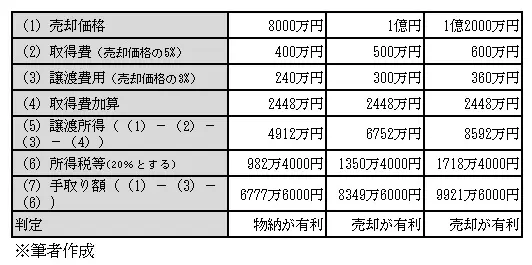

納税資金がつくれない場合、相続財産を売って現金で納税するか、現物で納付することが考えられます。土地の相続税評価額(路線価)は公示価格の8割程度ですから、評価額より高く売れる可能性もあります。物納では相続税評価額が納税額ですから、売却して手取り額が評価額を上回るのであれば売却が有利といえます。

例)

相続財産は総額3億円で、相続税額は9180万円

相続税評価額8000万円の土地を売却して、現金で納付する

・土地は長期保有で、取得費は売却価格の5%とする

・譲渡費用は3%とする

・申告期限3年以内売却の取得費加算適用

(相続税額×譲渡した土地の評価額/相続税の課税価格+債務控除額)

高く売れそうなら、相続税の取得費加算が適用できる3年以内の売却を目指しましょう。なお、物納は相続税だけに認められるもので、税務署長の許可が必要です。

まとめ

申告・納付期限を守れないと、経済的負担が大きくなります。あらかじめ期限内に納付まで完了できるように対策をしておきましょう。

相続後ではできることが限られますが、相続前であれば選択肢は多くあります。法律や税制の知識に加え、時間が必要なこともありますので、早めに相続の専門家に相談をするのが賢明です。

執筆者:FINANCIAL FIELD編集部