中小企業や個人事業主にとっては、事業の継続が困難になったり、先行きの見通しが立たない中、歯を食いしばって頑張っている方も多くいられると思います。

国の示した緊急経済対策がようやく実行されるようになりましたが、実務で採用している考え方を基に、正式に決まった緊急経済対策の活用について、どのように頭の中を整理していけばいいかを見ていきたいと思います。

※この記事は、令和2年5月15日時点の情報を基に執筆しています。

執筆者:重定賢治(しげさだ けんじ)

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

キャッシュフロー表で今の資金繰り状況を把握する

会社を経営する上では、日ごろから自分の会社が、今どのような資金繰りの下で事業を行っているかをある程度把握しておく必要があります。このときに用いるのが「キャッシュフロー表」です。

会計事務を税理士に任せている場合は毎月の収支を把握されているとは思いますが、個人事業主などの零細企業の場合、税理士事務所には頼まず、事業者やその配偶者が自分で経理をしているという会社も少なからず存在します。

このようなケースでは、どうしても「お金の流れ」を俯瞰的に見る力が弱くなるため、今回のようなコロナショックの下では迅速な対応が難しくなる恐れがあります。

こうした状況を避けるために、日ごろから自分なりにキャッシュフロー表をつけ、お金の流れを把握しておく必要がありますが、そこでポイントになるのが、自分の会社の資金繰りが今どうなっているかという「現状把握」と、将来的に資金繰りがどのようになっていくかという「シミュレーション」です。

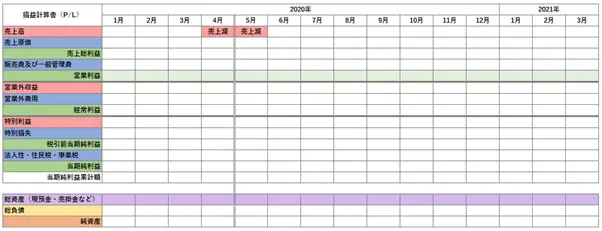

〇キャッシュフロー表

※筆者作成

※本来、会計期間は1年間ですが、今回の緊急経済対策は前年同月比基準のものが多く、また喫緊の状況を把握しながら短期フローを確認・予測する必要があるため、お金の流れが分かりやすくイメージできるように表を加工しています。

特に4月は、売り上げの減少に見舞われた会社が多いと思いますが、このような場合、キャッシュフロー表で売上高や経費、純利益の状況を大ざっぱでもいいので見える化しておくと、会社の資金状況が把握しやすくなります。このとき、重要なのが「資産」です。

資産では、特にキャッシュ、例えば現金や預金はもちろん、売掛金や有価証券など、換金しやすい資産だけをキャッシュフロー表に記入し、売上高・経費・純利益の状況に照らし合わせながら確認していきます。

平時ならより正確に精査していく必要がありますが、有事であるためポイントだけピックアップしお金の流れをイメージできるようにします。そしてこの結果、例えば喫緊で事業の継続が困難であるとか、もう3ヶ月は持つとか、年内は大丈夫そうなど、なんとなくのイメージを描いていきます。

第1段階の資金繰りシミュレーション

次に、シミュレーションです。この段階でのシミュレーションは、緊急経済対策を何も活用しなかった場合を想定するようにしましょう。

日本政策金融公庫などによる「特別貸付」や「特別利子補給制度」、「持続化給付金」、「自治体による中小企業支援」など、現時点では一定の支援策が整えられていますが、これらを何も活用しなかった場合、将来、自社の資金繰りがどうなるかについてシミュレーションしていきます。

このとき重要なのは、事業活動について今後、今のように売り上げが減少している状況がどれくらい続くか、また、今以上に売り上げが減少した場合は資金繰りがどうなるかを、なるべく可能性の高い想定として描くことです。

よく「最悪のケース」といいますが、この言葉を何も考えずに使ってしまうと、単なる廃業にしか結びつかないため、事業の継続を前提とした可能性の高い悪化モデルという意味でシミュレーションを立てると良いでしょう。

第2段階の資金繰りシミュレーション

緊急経済対策を何も活用しなかった場合の第1段階のシミュレーションを立てた後は、実際の資金繰り状況を基に緊急経済対策を活用した場合のシミュレーションを行っていきます。

このとき、頭の中で整理する項目は「融資」と「給付」と「雇用支援」の3つです。

融資は、日本政策金融公庫における「特別貸付」と「特別利子補給制度」、給付は「持続化給付金」と「自治体による中小企業支援」、そして今後決まるだろうと思われる「家賃補償」も給付に該当します。

また、雇用支援については「雇用調整助成金」や「小学校休業等対応助成金」、「小学校休業等対応支援金」、そして今後決まるかもしれない「基本手当(失業手当)におけるみなし失業」です。

他にも、会社の経営状況によってさまざまな緊急経済対策がありますが、融資・給付・雇用支援の3つが支援額としては大きいため、これらを柱として何を活用すべきかを検討していきます。

第2段階のシミュレーションのイメージは、次のようになります。

〇第2段階の資金繰りシミュレーション

※筆者作成

可能性の高い、より深刻な資金繰りシミュレーションを前提に、融資・給付・雇用支援における緊急経済対策をどのタイミングで申請していくかを図ります。

このとき、例えば日本政策金融公庫による無利子・無担保融資である「特別利子補給制度」を5月に申請する場合、地域によっては融資を受けられるのが遅くても2ヶ月先の7月になるようなことを想定し、負債の欄に融資残高を加算していきます。

キャッシュフロー表では融資額がいったんそのまま資産に充当され、その後、通常は経費の補てんとして損益計算書上に反映されていきます。その結果、各種の純利益の目減りがカバーされるという流れになります。

融資の場合、ポイントになるのが総返済額です。当たり前ですが、融資を受けるため総返済額は膨らみます。貸借対照表では資金繰りに余裕がない場合、設備投資など資産価値が保てるようなものに融資を回すようなことをしないため、たとえ一時的に損益計算書では純利益が回復したとしても、純資産は毀損(きそん)されます。

純資産の状況を毀損させてでも経営状況の悪化を食い止めることが、特に今回の融資の目的であるため、この点はしっかりと理解しておく必要があります。

また、融資を受ける際は返済計画もしっかり把握するようにしましょう。日本政策金融公庫における「特別利子補給制度」では、当初3年間が無利子扱いで、元金の返済も猶予されます。

ただし3年を過ぎると、要件によって異なりますが返済条件が変化するため、それらも含めた返済計画の事前把握が必要になってきます。

まとめ

シミュレーションに基づき資金繰りを把握しながら乗り切るというのは、窮地に立たされている会社などでは、実際、難しくもあります。このような場合は、取りあえず活用できる緊急経済対策を採用し、その後、一段落したら資金繰りについて冷静に見ていけばいいと思います。

ただし、第1次補正予算案の決定を受けて決まった緊急経済対策は、内容が複雑であったり、制度的な矛盾点もたくさん散見されます。

このため、できれば最寄りの商工会議所や商工会などの経済団体、専門家などの支援を受け、しっかりとした状況判断と対応を心掛けるようにしましょう。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)