執筆者:石井美和(いしい みわ)

中央大学法学部法律学科卒業。

20年に渡り司法書士・行政書士事務所を経営し、不動産登記・法人登記・民事法務・許認可などに携わる。また、保険代理店を併設。なお、宅建士、マンション管理士など複数の資格を保有。

目次

「扶養」って何?

「扶養」という言葉のイメージは、「夫、妻、親族に生計を頼っている」ではないでしょうか? このイメージは間違ってはいませんが、税金や社会保険を考えるときには、もう少しきっちりとした意味を理解しておくと、節税・節約に役立ちます。

「扶養控除」とは? ~税法編

まず、税法上の「扶養控除」の意義について確認しましょう。所得税と住民税には、扶養控除という制度があります。

以下、扶養控除の対象である親族に当たるかを示します。

所得税法上の扶養控除

ポイントは、配偶者は所得税法上の扶養親族ではないということです。配偶者については、一定の所得を超えなければ、所得税法上は配偶者控除または配偶者特別控除の対象となります。

また、次の点にも注意しましょう。所得税法上の控除対象扶養親族控除対象親族とは、その年12月31日現在の年齢が16歳以上の者です。つまり、中学生までは、所得税法上の控除対象扶養親族ではありません。

以下、所得税法上の扶養控除の対象となる扶養親族の4つの要件を示します。

・配偶者以外の親族(6親等内の血族および3親等内の姻族)

・納税者と生計を一にしていること

・年間の合計所得金額が38万円以下(令和2年分以降は48万円以下)

(給与のみの場合は給与収入が103万円以下)

・青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でないこと

※国税庁「No.1180 扶養控除」参照

住民税法上の扶養控除の対象

ここでもポイントは、住民税法上も年齢が16歳未満の者は、控除対象親族に当たらないということです。そして、以下の要件すべてを満たす扶養親族がいる場合には、住民税法上の控除を受けることができます。

・生計を一にしていること

・前年中の合計所得金額が38万円以下の方(事業専従者を除く)

社会保険上の扶養

社会保険上の扶養に入れるのは、以下の親族です。

なお、下記のA・Bそれぞれに細かな年収要件がありますが、Aのうちの配偶者や子どもがパート収入を得ている場合は、130万円のラインがあることを押さえておきましょう。

A:被保険者と同居していても別居していてもよい人

配偶者(内縁関係も可)、子・孫、兄・姉、弟・妹、父母・祖父母などの被保険者の直系尊属

B:被保険者と同一世帯であることが条件になる人

A以外の3親等内の親族、被保険者の配偶者(内縁関係も可)の父母・連れ子、配偶者(内縁関係も可)死亡後の父母・連れ子

※日本年金機構健康保険組合「被扶養者になれる人の範囲」参照

配偶者の扶養控除にまつわる〇〇万円の壁

よく、次のような説明を見かけませんか?

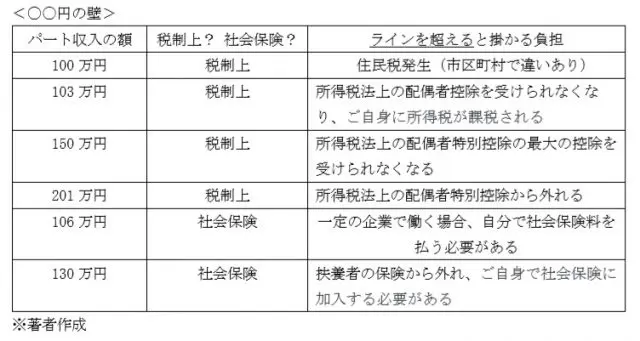

100万円、103万円、130万円、150万円、201万円の壁……それぞれに細かく説明されても、ご自身やご家庭の状況だけ知りたいのに! と思う方もいるのではないでしょうか?

この「壁」と称される金額が分かりづらいのは、金額の順で説明すると、税制上の「壁」と社会保険上の「壁」が入り乱れてしまうからです。

そこで、金額の順ではなく、税制上の「壁」と社会保険上の「壁」に分けて簡単にまとめますので参考にしてください。

なお、ご自身が当てはまるかどうかは、まずは勤務する会社に確認しましょう。制度などわからない点は、市区町村に問い合わせてください。

年収の計算方法

ここまでで、〇〇万円の壁についてお話してきました。今度は、「年収」はどのような計算で求めるのか、見てみましょう。

年収とは、税金や社会保険料などを差し引かれる前の収入総額をいいます。この収入には12ヶ月分の給与にボーナスを足したものをいいます。通勤費については、通勤費込みで給与が支給されているかどうかで異なります。通勤費が月収と別に支給されている場合、非課税通勤費の限度内であれば年収に通勤費を含める必要はありません。

夫(妻)の扶養に入れるかどうかを考えるときは、時給制の仕事の場合、次の計算式で算出できる額を計算するとよいでしょう。

時給×1日の労働時間数×月の勤務日数

この式で算出した額に交通費を含めるかどうかは、上記を参考にして下さい。

扶養控除を受けるにはどんな手続きが必要?

では、手続き面を軽く確認しましょう。扶養親族がいる会社員が扶養控除を受けるためには、年末調整のときに提出する扶養控除等異動申告書に、所定の事項を記載します。

なお、扶養親族の住民票などを求められる場合があります。細かい書き方や必要書類は勤務先の人事部・総務部などに、面倒でも確認することをおすすめします。

扶養を外れて社会保険に入ると損になることも?

所得税の配偶者控除や配偶者特別控除もありますが、パート収入で気をつけなければならないのは、収入によっては自分で社会保険に加入しなければならなくなることです。

例えば、従業員が501人以上で週の労働時間が20時間以上のパートの方は、年収が125万円程度以下だと自分で社会保険料を支払うことになり、年収106万円以下に押さえていたときよりも手取り額が減ってしまいます。

なお、扶養内で働いでも育休や産休、雇用保険の制度は適用されます。

よくある質問

配偶者手当はどうなりますか?

A 夫(または妻)の会社が配偶者手当を出している場合、会社が定める配偶者の収入要件を超えると支給されなくなる場合があります。

※厚生労働省「配偶者手当の在り方について企業の実情も踏まえた検討をお願いします」参照

連続して数ヶ月だけたくさん働いてしまったけど、年収が130万円の壁を超えなければ大丈夫?

A 社会保険の扶養から外れてしまうかどうかは、「年収が130万円を超える見込み」の場合もふくみます。この点は所得税や住民税と違うので注意してください。

なお、社会保険の扶養の要件は、夫(妻)の勤務先企業が加入する健康保険組合の規定によります。詳細は健康保険組合に確認しましょう。

配偶者以外の扶養控除額を教えてください。

A まず、所得税の扶養控除は以下の額です。なお、年齢や同居の有無などの要件がありますので、ご家族がどの控除に当たるかは国税庁のHPなどでご確認下さい。

一般の控除対象扶養親族……38万円

特定扶養親族……63万円

老人扶養親族(同居老親等以外の者)……48万円

老人扶養親族(同居老親等)……58万円

次に、住民税の控除額ですが、以下の通りです。

特定扶養(19歳以上23歳未満)……45万円

老人扶養(70歳以上)……38万円

同居老親等(老人扶養親族のうち、納税義務者または配偶者の直系尊属で同居)……45万円

その他扶養(上記以外の扶養親族)……33万円

まとめ

扶養控除や配偶者控除など税制上や社会保険上の優遇制度を使えれば、家計がたすかりますね。ただ、気になるのはメディアで見かける「働き損」という言葉です。

たしかに数字だけ見れば「損」なのですが、「働く」という言葉と掛け合わせてしまうと、違和感を覚えるのは筆者だけでしょうか?

「〇〇万円の壁」という言葉にとらわれるのではなく、各ご夫婦やご家庭の考え、事情に合わせて合理的に制度を利用して頂くきっかけとなれば幸いです。

[出典]

国税庁「No.1180 扶養控除」

日本年金機構健康保険組合「被扶養者になれる人の範囲

国税庁「令和2年分 給与所得者の扶養控除等(異動)申告書」

厚生労働省「配偶者手当の在り方について企業の実情も踏まえた検討をお願いします」

執筆者:石井美和

中央大学法学部法律学科卒業。

20年に渡り司法書士・行政書士事務所を経営し、不動産登記・法人登記・民事法務・許認可などに携わる。また、保険代理店を併設。なお、宅建士、マンション管理士など複数の資格を保有。

![auじぶん銀行の住宅ローンのメリット・デメリット解説[PR]](https://financial-field.com/wp/wp-content/uploads/2020/02/shutterstock_1387824080-350x240.jpg.webp)

![auじぶん銀行の住宅ローンの魅力を徹底解剖!増税後の今、知っておきたい話[PR]](https://financial-field.com/wp/wp-content/uploads/2019/09/zibunnPR-350x240.jpg.webp)