配偶者の給与収入が年間103万円以下であれば配偶者控除が受けられることになり、103万円を超えている場合でも、配偶者特別控除が受けられる場合があることになっています。

控除を受けるための具体的な要件や控除額はそれぞれどのようになっているのでしょうか。

配偶者控除と配偶者特別控除について、今回と次回の全2回で取り上げます。

執筆者:井内義典(いのうち よしのり)

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー

専門は公的年金で、活動拠点は横浜。これまで公的年金についてのFP個別相談、金融機関での相談などに従事してきたほか、社労士向け・FP向け・地方自治体職員向けの教育研修や、専門誌等での執筆も行ってきています。

日本年金学会会員、㈱服部年金企画講師、FP相談ねっと認定FP(https://fpsdn.net/fp/yinouchi/)。

配偶者の収入が少ないと扶養に入れる

例えば、夫が会社員、妻が専業主婦やパート勤務の場合。妻が専業主婦で収入がないため、あるいはパート勤務で年収103万円以下であるため、夫が所得控除として配偶者控除を受けることができれば、夫の課税対象となる所得(課税所得金額)を少なくできます。課税所得金額が少なくなると、税額も少なくなるでしょう。

もし、妻の収入が103万円を超えたとしても控除がまったく受けられなくなるわけではなく、妻の収入しだいでは、夫は配偶者特別控除を受けられることがあり、その分夫の課税所得金額を少なくできるでしょう。

配偶者控除を受けるためには?

その「103万円基準」を満たした場合に受けられる、所得税法上の配偶者控除とは、納税者本人に控除対象配偶者がいる場合に一定の所得控除が受けられるものです。

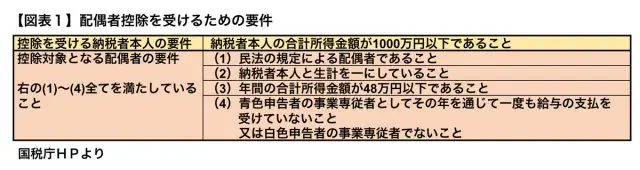

控除が受けられるのは、その年の12月31日時点で、【図表1】のすべての要件を満たしている場合です。控除を受ける納税者本人(先述の会社員の夫)と、控除対象となる配偶者(先述の専業主婦・パートの妻)、それぞれの要件を満たしている必要があります。

収入と所得は異なるもので、収入から経費を差し引いたものが所得です。

配偶者の要件の(3)は合計所得金額48万円以下となっていますが、この48万円と、給与収入がある場合に受けられて、経費に相当する給与所得控除55万円の合計額が103万円となります。給与収入が103万円以下であれば、55万円差し引き後の合計所得金額は48万円以下となり、配偶者控除の対象になるということです。

(3)の合計所得金額については、2019年分までは年間38万円で、2020年分から年間48万円に変更になりますが、一方で、給与収入から差し引かれる給与所得控除が2020年分より65万円から55万円に変わるため、合計103万円以下であることは変わりません。

また、配偶者の要件の(1)については事実婚の夫婦は認められません。

(2)については、夫婦が同居している場合に限らず、別居していても生活費等の仕送りがされているような場合は、生計を一にしていると認定されます。なお、控除を受けようとする納税者本人の合計所得金額が1000万円(給与収入でいえば年間1220万円)を超える場合は、配偶者控除を受けることはできません。

納税者本人の所得で変わる配偶者控除の額

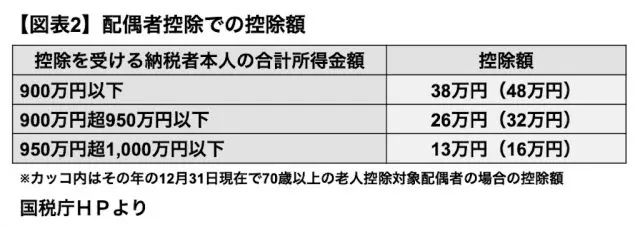

【図表1】の要件を満たした上で配偶者控除として控除される額は、【図表2】のとおりです。納税する本人の合計所得金額によって控除額が変わります。合計所得金額が900万円以下であれば、38万円の控除を受けることができますが、900万円を超える場合は、控除額は38万円より少ない額となります。

2018年以降は、配偶者の年収が少なくても必ず38万円の控除が受けられるわけではなくなっています。納税者本人の合計所得金額が1000万円を超えているような場合は控除が受けられなくなる点、1000万円以下でも900万円を超えている場合は控除額が少なくなる点を意識しておく必要があるでしょう。

執筆者:井内義典

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー