それぞれの計算の仕方と、どちらが有利かについて説明したいと思います。

執筆者:浦上登(うらかみ のぼる)

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

総平均法と移動平均法の違い

まず、それぞれの方法における売却益の計算の仕方を説明したいと思います。

総平均法とは

総平均法では、1年間の購入価格の加重平均を計算して、それをその年の平均購入単価とします。売却単価は1回ごとの売却価格から求められ、それに売却数量をかけると売却価格になります。

購入価格は年間の平均購入単価に売却数量をかけて求められます。そして、売却価格から購入価格を引いたものが売却益になります。

総平均法の特徴は、購入単価が年間を通じて変わらないことにあります。売却単価の違いにより売却利益が変わることになります。

移動平均法とは

移動平均法の特徴は、購入単価が売却時期によって変わることにあります。

例えば、第1回目の売却時期までに、2回仮想通貨を購入していたとします。その場合は、2回の購入価格の加重平均を第1回売却時に対応する平均購入単価とします。

第2回目の平均購入単価は、第1回目の売却数量残に第1回売却時に対応する平均購入単価をかけたもの、および、第1回売却時以降、第2回の仮想通貨売却時期までに購入した仮想通貨の購入単価を加重平均したものを、第2回売却時に対応する平均購入単価とします。

売却単価は総平均法と同じで、1回ごとの売却価格から求められ、それに売却数量をかけると売却価格になります。売却益も売却価格から購入価格を引いて求められます。

実際に売却益の計算をしてみよう

それでは、実際に売却益の計算をしてみたいと思います。以下の購入売却履歴に基づいて、総平均法および移動平均法による売却益を計算してみます。

※筆者作成

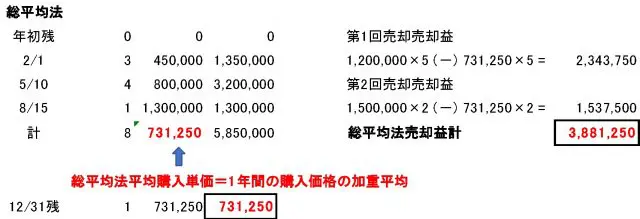

総平均法では、まず、1年間の購入価格の加重平均を計算し、年間を通じた平均購入単価とします。それを、それぞれの売却価格に当てはめて売却益が求められます。

※筆者作成

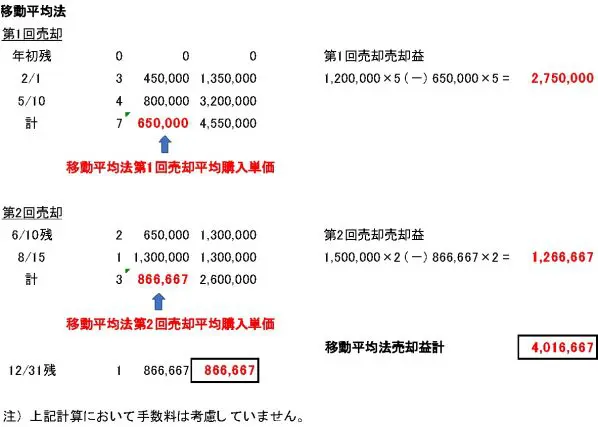

移動平均法では、売却ごとに平均購入単価を求めるので計算が複雑になります。

※筆者作成

総平均法と移動平均法どちらが有利か?

この計算結果を見ると、総平均法の方が移動平均法より売却益が小さくなっています。すなわち、総平均法を使った方が税金の支払いが少なくて済むようです。

それでは、納税者としては総平均法を採用すべきなのでしょうか?

答えは違います。確かに今年度の売却益は総平均法の方が小さくなります。ただし、翌年度の購入原価として繰り越す今年度末残も総平均法の方が小さくなります。つまり、総平均法の方が翌年度の購入原価が小さくなり、納税者にとっては不利になります。

そして、以下の表に示すとおり、今年度売却益から今年度末残を引いた結果は、総平均法も移動平均法も同じ金額になります。

※筆者作成

これは次のことを示しています。

今年度売却益

388万1250(-)4,016,667=(-)13万5417

総平均法の方が今年度の利益は13万5417少ない。 納税者有利

今年度末残

(-)73万1250(-)(-866,667)=13万5417

総平均法の方が、翌年度に繰り越す購入原価が13万5417少ない。 納税者不利

すなわち、今年度のメリットは翌年度で解消してしまい、長期的に見れば、どちらでやっても有利・不利は無しということになります。あえて違いを述べるとすれば、移動平均法の方が売却時期ごとに購入単価を計算するので、直近の購入単価を反映できるということになります。

また、国税庁のホームページには、両者の計算ができるエクセルシートが用意されているので、それを利用して一度試してみるといいでしょう。

出典

国税庁 暗号資産に関する税務上の取扱い及び計算書について(令和2年12月)

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

![auじぶん銀行の住宅ローンのメリット・デメリット解説[PR]](https://financial-field.com/wp/wp-content/uploads/2020/02/shutterstock_1387824080-350x240.jpg.webp)

![auじぶん銀行の住宅ローンの魅力を徹底解剖!増税後の今、知っておきたい話[PR]](https://financial-field.com/wp/wp-content/uploads/2019/09/zibunnPR-350x240.jpg.webp)