今回はそのようなケースについて解説します。

執筆者:松木優子(まつき ゆうこ)

2級ファイナンシャル・プランニング技能士。フリーライター。

来店型保険ショップ元コンサルタント。首都圏郊外の地域密着店や、都市部の富裕層が多い店舗で、年間約150組のお客様のコンサルタントを担当。

監修:FINANCIAL FIELD編集部(ふぁいなんしゃるふぃーるど へんしゅうぶ)

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

年金収入のみなら確定申告は不要?

年金受給者の申告手続きの負担を減らすために、「確定申告不要制度」が設けられています。これにより、次の条件を満たす場合は確定申告をする必要がありません(いずれも年間額)。

●公的年金等による収入が合計400万円以下で、その全てが源泉徴収の対象となる

●公的年金等に係る雑所得以外の所得が20万円以下

公的年金等による収入額はどこで確認する?

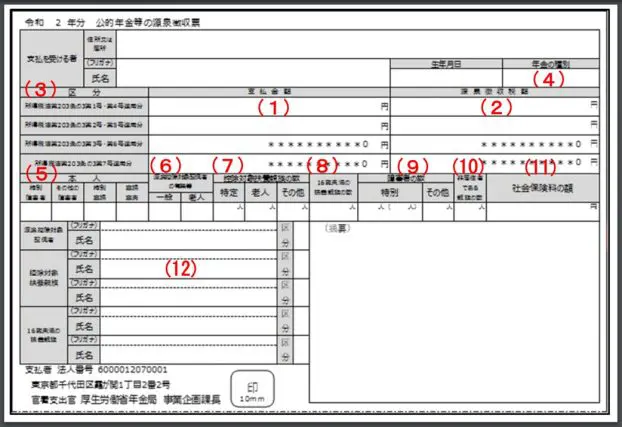

毎年1~2月に郵送されてくる「公的年金等の源泉徴収票」で確認できます。例えば下記サンプルの場合(1)に記載された金額が400万円以下かをチェックします。もし、企業年金などがあるため複数の団体から公的年金を受け取っており、源泉徴収票が2枚以上あるという場合は、全ての合計額が400万円以下か確認しましょう。

出典:日本年金機構 「令和2年分 公的年金等の源泉徴収票」

アルバイト収入があるときは?

公的年金の収入が400万円以下でアルバイト収入があっても、その所得金額が20万円以下であれば確定申告は不要、逆に20万円を超える場合は確定申告が必要ということです。

では「公的年金等に係る雑所得以外の所得が20万円以下」とは、どういう状態でしょう?

例えばアルバイトによる給与収入が70万円あったとします。給与収入には、最低55万円の給与所得控除が適用されるので、70万円-55万円=15万円が給与所得となり、20万円以下に該当するので確定申告は不要です。

給与所得控除額は、収入額によって変わります。ご自身の収入と下記表を照らし合わせてみてください。

※2ヶ所以上の勤務先から収入を得ている場合は、その合計額で計算します。

※表は令和2年分以降。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 162万5000円以下 | 55万円 |

| 162万5000円超~180万円以下 | 収入金額×40%-10万円 |

| 180万円超~360万円以下 | 収入金額×30%+8万円 |

| 360万円超~660万円以下 | 収入金額×20%+44万円 |

| 660万円超~850万円以下 | 収入金額×10%+110万円 |

| 850万円超 | 195万円(上限) |

※国税庁 「No.1410 給与所得控除」より筆者が作成

アルバイトによる収入は上記のように「給与所得」または「雑所得」に該当しますが、もし家賃収入があれば「不動産所得」に、株式などの運用収入は「譲渡所得」や「雑所得」に、個人年金保険による収入は「雑所得」または「一次所得」に該当します。

給与所得に限らず、これらの合計所得が20万円を超えると確定申告が必要なので、思い当たる収入がある方は注意しましょう。

こんな方は収入にかかわらず確定申告が必要!

公的年金等の収入が合計400万円以下、かつ、それ以外の所得が20万円以下でも、各種控除を利用して所得税が還付される可能性がある方は、確定申告が必要です。

・医療費控除

年間の医療費自己負担が10万円以上になった場合は、医療費控除が受けられます。医療費は、本人または生計を共にする配偶者、親族のために支払った分が対象です。

・保険料控除

生命保険や個人年金保険、医療保険などへ保険料を支払っている場合に適用できます。アルバイト先などで年末調整があればそこで申告できますが、そうでなければ確定申告をします。

・寄附金控除

ふるさと納税や各種寄付をした場合は、寄附金控除の対象となります。ふるさと納税の場合は確定申告の手続きを省略できる制度もあるので、確認してみましょう。

・住宅ローン控除

令和3年12月31日までに住宅ローンを利用して住宅購入やリフォームをした場合、一定条件を満たすと控除が受けられます。控除額は、住宅ローン等の年末残高の合計額を基に計算します。

・雑損控除

災害や盗難などにより資産に損害を受けた場合は、条件を満たすと雑損控除を適用できます。申告の際は罹災証明書や盗難届が必要です。なお、詐欺や恐喝の場合は対象外です。

確定申告が必要かしっかり確認をして、納税漏れがないようにしましょう。もし、確定申告をすべきか分からない場合は、お住まいの地域の税務署への確認をおすすめします。

出典

政府広報オンライン 「ご存じですか? 年金受給者の確定申告不要制度」

国税庁 「No.1410 給与所得控除」

日本年金機構 「令和2年分 公的年金等の源泉徴収票」

国税庁 「令和2年分 確定申告特集」

国税庁 「No.1213 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)」

執筆者:松木優子

2級ファイナンシャル・プランニング技能士。フリーライター。

監修:FINANCIAL FIELD編集部