ここでは、話をわかりやすくするために、公的年金と給与所得以外の収入はないものとします。さらに説明を始める前に、2つの言葉の意味を確認しておきましょう。

・支払金額(支払額):給与、年金の各種控除前の金額

・所得:支払額から給与所得控除や年金所得控除を除いた、所得税や住民税の対象となる収入

この後の説明で、所得が20万円以下というような表現が出てきますが、「年間20万円以下しか給料がない人なんかいない」と勘違いしないでください。

この所得20万円というのは、給与所得控除後の金額ですので、実際の給料はもっと多くなります。なお、記載の金額はすべて年額で表示しています。

執筆者:植田周司(うえだ しゅうじ)

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

外資系IT企業を経て、FPとして「PCとFPオフィス植田」を起業。独立系のFPとして常に相談者の利益と希望を最優先に考え、ライフプランをご提案します。

お客様に「相談して良かった」と言っていただけるよう、日々努力しています。

年金所得から見た確定申告の要否

最初に、年金を受け取っている人が給料をもらう場合のルールを確認しましょう。

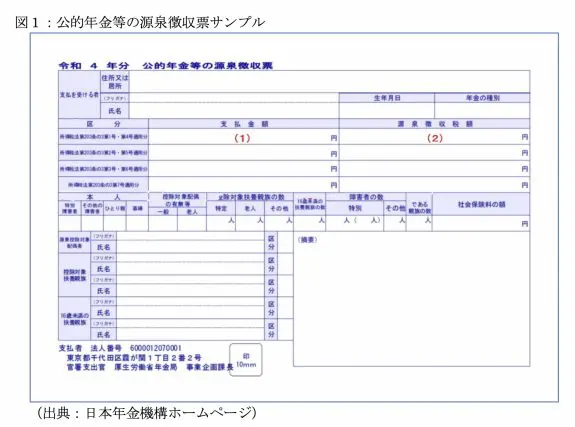

毎年送られてくる公的年金の源泉徴収票(図1)を見ると、支払金額(図1の(1))がおよそ200万円以上の人は、源泉徴収額(図1の(2))の欄で所得税が引かれていることがわかります。

年金受給者は会社員の給料と同じように、支払いの時点で年金から所得税が引かれています。これを源泉徴収といいます。住民税も特別徴収といって、年金から引かれています。

受け取りの時点で納税が終了していますので、公的年金等の支払金額(1)の合計が400万円以下で、かつ年金以外のその他の所得の合計が20万円以下の場合は、確定申告の必要がありません。これを「年金受給者の確定申告不要制度」といいます(※1)。

すでに所得税を支払い済みですから、あらためて確定申告で税金の清算をしなくても良いわけです。

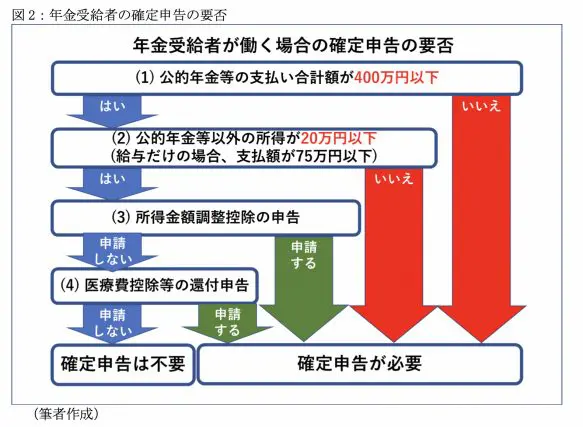

図2は年金を受給している人の確定申告の要否判定を表しています。これを参考に、確定申告が必要な場合を確認しましょう。以下、図2記載の項目(1)~(4)の順番に説明します。

(1) 公的年金の支払額の合計が400万円以上(※2)

所得税は累進課税といって、所得が多くなるほど税率が高くなります。そのため400万円以上の年金の支払いを受けている場合は、源泉徴収した所得税だけでは不足する可能性があります。そのため、確定申告で差額を清算することになります。

【参考1】公的年金の源泉徴収額(※3)

公的年金等の支払いを受けるときは、原則として収入金額から定められている控除を差し引いた額に、5.105%を乗じた金額が源泉徴収されます。

源泉徴収税額 =(年金支払額-社会保険料-各種控除額)×合計税率(5.105%)

社会保険料:特別徴収の介護保険、国民健康保険、後期高齢者医療保険

各種控除額:公的年金控除、配偶者控除、基礎控除等

公的年金の源泉徴収額の計算例:

・公的年金支払額 300万円

・特別徴収の介護保険 20万円

・65歳以上の公的年金控除 110万円

・配偶者控除(一般) 38万円

・基礎控除 48万円

源泉徴収額=(300万円-20万円-110万円-38万円-48万円)×5.105%≒4.2万円

(2) 公的年金以外の所得が20万円以上(※2)

給与の支払額が75万円以上になると、給与所得控除55万円を差し引いた残りの所得が20万円を超えますので、確定申告が必要になります。また、2ヶ所以上から給与を受け取っている場合も、確定申告が必要です。

(3) 所得金額調整控除の申請(※4)

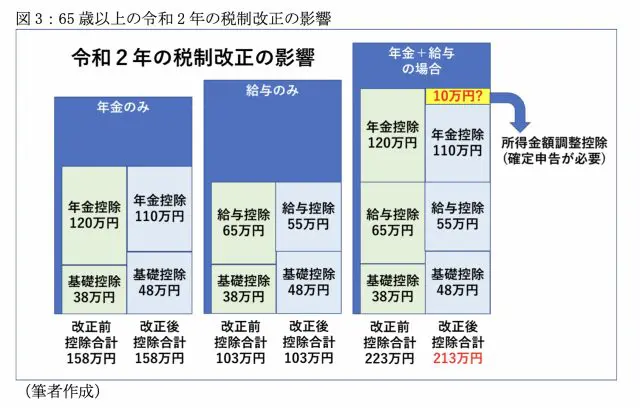

令和2年の税制改正で、基礎控除が10万円引き上げられる代わりに、給与所得控除と公的年金等控除がそれぞれ各10万円ずつ引き下げられました。

図3は65歳以上の人の年金と給与の支払いについて、各種控除が令和2年の税制改正でどのような影響があったのかを示しています。

この図で分かるように、年金と給与の両方から収入がある場合は、控除額が10万円減ることになります。それを防ぐため所得金額調整控除が新設されました。この所得金額調整控除を受けるためには、確定申告が必要です。

なお、年金と給与の支払額により所得金額調整控除の額は変わります。詳細な計算方法は国税庁のホームページ(※4)をご確認ください。

(4) 医療費控除等の還付申請

図1の最後にある医療費控除や寄付金控除などにより、納めすぎた税金を返してもらう(還付といいます)場合は、確定申告不要制度の対象者であっても確定申告が必要です。

(3)と(4)については、確定申告は義務ではありませんが、還付を受けるためには確定申告が必要です。

給与所得から見た確定申告の要否

給与を1ヶ所から受けていて、給与所得以外の所得が20万円を超える場合は確定申告が必要です。

つまり65歳以上の人は、公的年金等による支払額が130万円(年金所得控除110万円を引いた残りが20万円)を超える場合は確定申告が必要です(65歳未満の人は80万円以上)(※5)。

【注意】住民税の申告ルールは異なる

住民税の申告ルールは少し異なるので注意が必要です。年金の支払額が110万~130万円の人は、所得税の確定申告は不要ですが、住民税の申告は必要です(65歳未満は年金支払額が60万~80万円)。

もし住民税だけ申告が必要な場合は、住民税の申告よりも作成が簡単な、所得税の確定申告をお勧めします。住民税の処理は所得税の確定申告をもとに計算され、住民税の確定申告は不要です。その他、以下に該当する場合は確定申告が必要です。

・給与所得が2000万円を超える場合

・2ヶ所以上から給与を受け取っている場合

・所得金額調整控除の申請を行う場合

・医療費控除等の、年末調整では処理できないものの還付申請を行う場合

まとめ

確定申告の必要がない場合でも、住民税の申告が必要な場合があります。所得金額調整控除や医療費控除のように、確定申告をすることで還付を受けられる場合もあります。

年金を受け取りながら働く場合、確定申告は必要なものと考えたほうがよいでしょう。

出典

(※1)政府広報オンライン ご存じですか?年金受給者の確定申告不要制度

(※2)国税庁 No.1600 公的年金等の課税関係

(※3)日本年金機構 年金にかかる源泉徴収税額

(※4)国税庁 No.1411 所得金額調整控除

(※5)国税庁 No.1900 給与所得者で確定申告が必要な人

執筆者:植田周司

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

![auじぶん銀行の住宅ローンのメリット・デメリット解説[PR]](https://financial-field.com/wp/wp-content/uploads/2020/02/shutterstock_1387824080-350x240.jpg.webp)

![auじぶん銀行の住宅ローンの魅力を徹底解剖!増税後の今、知っておきたい話[PR]](https://financial-field.com/wp/wp-content/uploads/2019/09/zibunnPR-350x240.jpg.webp)