仮に2,000万円を借り入れて35年での返済をしたい場合、金利が「2%」と「2.1%」のわずか「0.1%」の違いでもトータルで約43万円の返済額の違いが出てきます。低金利である今、少しでもお得な金利で住宅ローンを借りることが出来るように住宅ローンの借り換えを検討されてみてはいかがでしょうか。

※ローンの借り換えなどを検討する場合には、今までのローンの滞納がないかなどの所定の審査がございます。ローンの借り換えを検討する際には、それまでの滞納がないか、年収等の条件がローン会社の審査基準を満たしているかを検討する必要があります。

日々の生活における、お金にまつわる消費者の疑問や不安に対する解決策や知識、金融業界の最新トレンドを、解りやすく毎日配信しております。お金に関するコンシェルジュを目指し、快適で、より良い生活のアイディアを提供します。

監修:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

住宅ローン借り換えのメリット

そもそも、住宅ローンを借り換えるとどのようなメリットがあるのでしょうか。住宅ローンの借り換えで生じる主なメリットは以下のとおりです。

・低金利の住宅ローンに変更でき、毎月の返済額や総返済額が軽減する

・固定金利、変動金利の選択が可能

・金融機関の特典を受けられる

・現在のライフプランに合わせて、月々の返済額や返済年数を変更できる

それでは、1つずつ解説をしていきます。まず、住宅ローンの借り換えを行うことで、住宅ローンの返済額を下げることができる可能性があります。返済額が減るのは、住宅ローンの残高や残りの返済期間にもよりますが、借り換えを行うことで、金利が下がり月々の返済が楽になることが考えられます。

また、住宅ローンの借り換えを行うことで、新たに固定金利か変動金利かの選択をすることが可能です。その際には、10年固定や20年固定のような、長期間の固定金利に切り替えることもできます。

現在は、歴史的な低金利となっているので、長期固定金利でも1%台の金利で借り換えできるケースもあります。現在、変動金利で住宅ローンを借りていて、将来の金利上昇が不安に感じる方は、長期固定金利での借り換えも検討してみてください。

また、借り換えを行うことで、借り換え先の金融機関から特典を受け取れる場合があります。各種手数料が無料になる特典や、買い物割引特典など、その特典内容は金融機関によってさまざまです。

他にも、現在のライフプランに合わせて、月々の返済額を見直すことが可能です。月々の返済額を減らすだけではなく、住宅ローンの返済期間を短くしたり、ボーナス返済を無くしたりなどの、返済条件の変更も可能です。しかし、一般的に返済期間を延長することはできないので注意してください。

住宅ローン借り換えのデメリット

しかし、住宅ローンの借り換えにはもちろんデメリットも存在します。住宅ローンの借り換えを考えるときは、メリットとデメリットをよく知ったうえで、借り換える方がメリットが大きいかをよく検討してください。

住宅ローンの借り換えで生じる可能性がある、デメリットは以下のとおりです。

・書類の用意など煩雑な手続きが必要

・借り換え手数料などの諸費用がかかる

・給与振込口座や引き落とし口座の変更が必要

それでは、1つずつ解説をしていきます。始めに、書類の用意などの事務手続きが必要になるという点についてです。住宅ローンの借り換えにはさまざまな書類を用意する必要があります。

住宅ローンの借り換えでも、ローンを組むためには新規借入れ時と同様な審査が必要となります。そのため、審査に必要な書類などを準備する手間を考慮する必要があるのです。

住宅ローンの借り換えに必要な書類は銀行によって異なりますが、主に以下のような書類の準備が必要になります。自宅を購入した当時の資料なども必要になるため、書類はしっかりと探しておきましょう。また、審査が承認された後における、契約手続きのためのまとまった時間も必要です。

・運転免許証・パスポート・マイナンバーカードなどの中から1つ

・確定申告書の控え(確定申告をしていない場合は不要)

・所得税納税証明書

・返済用口座の通帳(他のローンを口座引き落としで返済している場合)

・収入に関する明細(他のローンを収入から天引きで返済している場合)

次に、住宅ローンの借り換えには手数料がかかるという点について説明します。借り換えを行うには、一般的に以下のような諸費用が発生します。

・抵当権抹消費用 2万円程度

事務手数料 数万円

抵当権設定費用 数万円

印紙税 数万円

このように、複数の手続きで費用がかかるため、住宅ローンの借り換えには30万~80万ほどの諸費用が必要になります。これらの諸費用は借り換え後の住宅ローンに含めることも可能ですが、返済額の軽減メリットを計算する際には、諸費用がかかることも忘れずに考慮してください。

最後に、給与振込口座や引き落とし口座の変更が必要になる点について解説します。住宅ローンの借り換え後は、新しく借り換えた銀行の口座から、住宅ローンの返済が引き落とされることになります。

そのため、勤務先に連絡して給与振込口座を変更する必要が生じます。給与振込口座を公共料金やクレジットカードの引き落とし口座にしている方は、それらの引き落とし口座の変更といった手間も合わせて発生します。

また、勤務先の都合で給与振込口座が変更できない場合、毎月お金を移動させローンの返済準備をしなければならないこともデメリットになります。

そもそも金利何%だったら検討すべき?

住宅ローンを借り換えるときに検討される材料として「金利」は一番重要な情報となります。しかし、ただ金利が低くなるからとむやみに借り換えを検討してはなりません。その理由はただ一つです。

「住宅ローンの借り換えに諸費用が掛かる」からです。

かなり大胆な例ではありますが、今2%で借りている住宅ローンが1.9%になるということで借り換えを行っても、借り換えのための諸費用が掛かるため、見た目上は0.1%金利が低くなったとしても、総返済額の削減効果を得られないこともあるのです。

一般的には、住宅ローンの借り換えの基準は次の3つと言われています。

・「返済期間が残り10年以上」

・「残りの返済額が1,000万円以上」

このどれか1つにでも当てはまった方は、住宅ローンの借り換えをご検討いただければと思います。また、現在変動金利でローンを組まれている方や、銀行の窓口でローンを組まれた方も住宅ローンを借り換えることで返済金額が少なくなってお得になる可能性があります。

しかし、実際にこの3つのいずれかに当てはまらない場合でも実際に借り換えをすることによって、返済額が軽減する可能性もあります。そのため、少しでも金利が下がった場合には、金融機関に見積を依頼して、比較してみることをお勧めいたします。

住宅ローンを借り換えするときに行うべきこと

住宅ローンを借り換える際に行う情報収集として、大きく3つのポイントがあります。

②借り換えの際の「事務手数料」

③抵当権などの設定のための費用

情報収集の目的は、借り換えをするためにどれだけの費用が掛かるかということです。

まず、借り換え先の金利等の情報です。これは借り換え先のローンが、金利がいくらで固定金利なのか変動金利なのかということを確認する必要があります。この情報は借り換え先として候補に挙がっている金融機関のパンフレットなどをご参照頂いて比較する必要があるかと思います。

また、ここでは「団体信用生命保険」(団信)の情報も収集しましょう。団信は万が一借入をしている方が亡くなった場合などに、ローン債務がすべてなくなるといった特徴を持つ生命保険です。近年では、3大疾病(がん、急性心筋梗塞、脳卒中)になった場合にもローン債務がなくなる団信も登場していますので、パンフレット等でご確認いただくことをお勧めいたします。

続いてのポイントは事務手数料です。この費用は住宅ローンを借りる際の審査手数料やローン会社の人件費などに使われるものです。事務手数料は主に2種類あります。

借りる際の金利が同じであれば、借りる金額によって定率型と定額型どちらがお得かを判断します。

最後に抵当権などの変更登記費用についてです。住宅ローンを借り換える場合、抵当権の設定者が変わることになります。(借り換える前の金融機関から借り換えた後の金融機関へ)その際に、抵当権の変更登記の報酬を司法書士に支払ったり、変更登記に伴って発生する登録免許税を納付したりしなければならないため、この費用にも注意が必要です。

住宅ローン借り換えするときに気をつけるポイント

住宅ローンを借り換える際には、やみくもに借り換えてはなりません。先ほどの借り換える目安である「金利差」、「残りの返済年数」、「残りの返済残高」の3つのポイントの他、気を付けてほしいポイントが数多くあります。

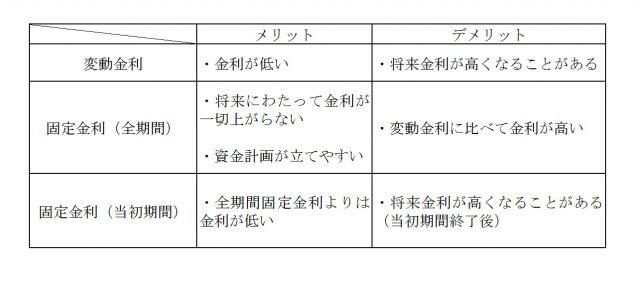

〇「変動金利」or「固定金利」か?

一般的に現在は「低金利時代」と呼ばれています。それぞれのメリットデメリットはどのようなものがあるのでしょうか?

低金利でローンが借りられる今は、変動金利よりも全期間の固定金利の方が低い金利が将来にわたって続くことや、資金計画を立てやすいメリットがありますが、変動金利に比べて金利が高いことも特徴であるため、全期間の固定金利にして諸費用込みでどのくらいのメリットがあるかという事が一番のポイントになるかと思います。

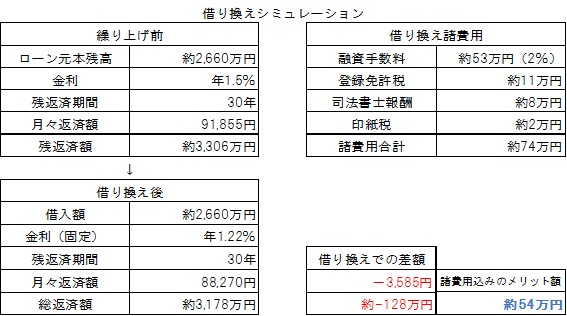

〇繰り上げ返済?それとも借り換え?

ローンには借り換えの他にも「繰り上げ返済」をするという方法が出来ます。繰り上げ返済を行うことで、借り換えの諸費用を考えなくても良くなるため、借り換えでのメリットをあまり得られない方(金利が元々低い、定年までに返済したいなど)は無理に借り換えをせずに「繰り上げ返済」を検討されてはいかがでしょうか。繰り上げ返済がお得な場合と借り換えがお得な場合の2種類に分けてシミュレーションを行います。

基準(借り換えシミュレーション):ローン残高3,000万円、返済期間35年、金利1.5%固定、元利均等方式、5年目に金利1.22%固定のローンに借り換えた場合

ローン残高3,000万円、返済期間35年、金利1.5%固定、元利均等方式、5年目に100万円繰り上げ返済

(返済期間を短くする「期間短縮型」の場合)

毎月の返済額 91,855円(変化なし)

残りの返済期間 30年→28年8カ月(1年4カ月カ月短縮)

総返済額 38,579,100円→38,055,635円(523,465円減)

(毎月の支払額を抑える「返済額軽減型」の場合)

毎月の返済額 91,855円→88,404円

残りの返済期間 30年(変化なし)

総返済額 38,579,100円→38,336,740円(242,360円減)

借り換えた場合は約54万円のメリット額が出ているため、繰り上げ返済をした場合で期間短縮型でのメリット額約52万円、返済額軽減型でのメリット額約24万円と比べると、借り換えたほうがお得になります。

ローン残高3,000万円、返済期間35年、金利1.5%固定、元利均等方式、5年目に800万円繰り上げ返済

(返済期間を短くする「期間短縮型」の場合)

毎月の返済額 91,855円(変化なし)

残りの返済期間 30年→19年6カ月(10年6カ月短縮)

総返済額 38,579,100円→34,994,890円(3,584,210円減)

(毎月の支払額を抑える「返済額軽減型」の場合)

毎月の返済額 91,855円→64,245円

残りの返済期間 30年(変化なし)

総返済額 38,579,100円→36,639,500円(1,939,600円減)

この場合は、借り換えの際のメリット額が約54万円であるため、期間短縮型で繰り上げ返済をした方が約358万円のメリット額が出ているため、約304万円お得になります。また、返済額軽減型の場合でも約150万円お得になる計算となります。

これらのシミュレーションから、繰り上げ返済と借り換えどちらがお得かはシミュレーションをして判断する必要があります。しかし、判断材料としては、

・借り換えを考える場合は、繰り上げ返済をするほど自己資金がない場合、または金利差が大きい場合

この基準で繰り上げ返済か借り換えかを検討されると良いかと思います。

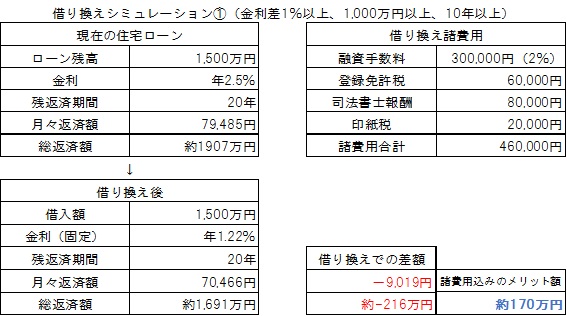

借り換え改善シミュレーション1

シミュレーション1では、借り換えのポイントである「金利の差が1%以上」、「返済期間が残り10年以上」、「残りの返済額が1,000万円以上」の全てのポイントに当てはまる場合です。この場合は、毎月9,000円以上の返済額の差額が出ることになり、諸費用を考慮しても、約170万円の節約になります。

※ここでの諸費用はあくまで参考額です。また、今回のシミュレーションは計算の関係上すべてのシミュレーションで「固定金利」として算出しております。

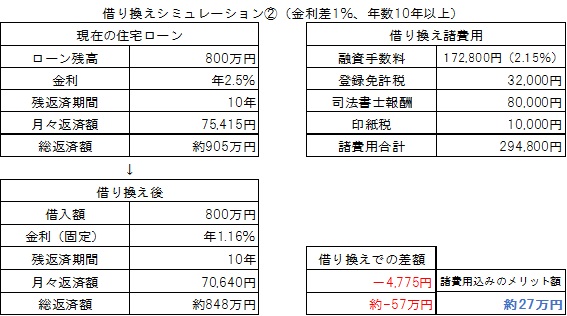

借り換え改善シミュレーション2

次のシミュレーションでは、残りの借入額が1,000万円を下回っている場合です。この場合でも、毎月の支払いが約5,000円の節約となり、諸費用を考慮しても約27万円の節約となります。

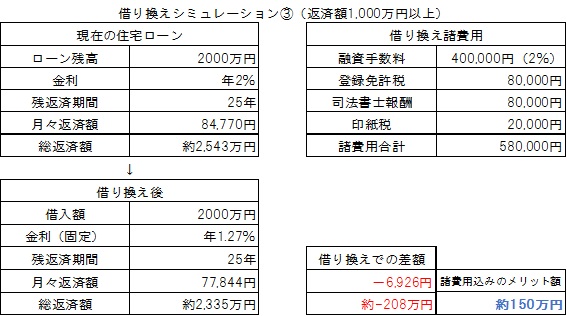

借り換え改善シミュレーション3

最後のシミュレーションは残りの借入額が1,000万円以上の場合です。金利差が1%以上なかったとしても、借入の残りの金額が多い場合は借り換えを行っても諸費用含めても節約が出来る計算となります。

住宅ローン借り換え向き商品比較

それでは、住宅ローンの借り換えをする際には、どのような商品が良いのでしょうか。3つほど商品を比較してみます。

今回は、

②住信SBIネット銀行「ネット専用住宅ローン」

③auじぶん銀行の「住宅ローン」

この3つを比較検討してみます。

まず①の「フラット35」ですが、大きな特徴は固定金利ということです。現在低金利時代に差し掛かっているため、資金計画が立てやすい固定金利も検討されてみてはいかがでしょうか。

固定金利ですので、返済期間がまだ長い、繰り上げ返済の予定もない方は検討してみてはいかがでしょうか。また、優良住宅である場合、さらに金利が引き下がる「フラット35S」を適用できます。その場合には、固定金利でも一定期間1%程度でローンを申し込む事も出来ます。

次に②の住信SBIネット銀行の「ネット専用住宅ローン」です。

ネット専用ということもあり、金利が低いのが特徴です。固定金利で借りたい場合でも、借入年数が短いほど金利が低いことが特徴であるため、短期の借入にはお得なローンです。

最後に③のauじぶん銀行の「住宅ローン」です。

auじぶん銀行の住宅ローンの特徴は「当初期間固定金利」を選ぶことが出来ます。この制度は当初一定期間ローンの金利を固定する制度で例えばお子様が中学校にご入学される頃に住宅ローンを借り換える際、「大学卒業までの10年間は固定金利にしたい、ただ金利は抑えたい」という希望にも応えることが出来ます。

この3つのローンはあくまで一例です。住宅ローンの借り換えをご検討の際には、専門家にお問い合わせの上、皆様の少しでもニーズに合った借り換えが出来るように複数社の商品を比較いただくことをお勧めいたします。

※2021/1/20 内容を一部修正させていただきました。

執筆者:FINANCIAL FIELD編集部

監修:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

![auじぶん銀行の住宅ローンのメリット・デメリット解説 [PR]](https://financial-field.com/housingloan-compare/wp/wp-content/uploads/2019/11/shutterstock_568260700.jpg.webp)

![イオン銀行の住宅ローンは金利以外にもお得がいっぱい!メリット、注意点、融資までの流れを解説! [PR]](https://financial-field.com/housingloan-compare/wp/wp-content/uploads/2023/03/shutterstock_1488198035.jpg.webp)