本記事では、住宅ローンの審査が厳しい理由や審査基準、通過するためのコツなどを解説します。住宅ローンの審査を受ける前に知識を得たい人は、ぜひ参考にしてください。

日々の生活における、お金にまつわる消費者の疑問や不安に対する解決策や知識、金融業界の最新トレンドを、解りやすく毎日配信しております。お金に関するコンシェルジュを目指し、快適で、より良い生活のアイディアを提供します。

目次

住宅ローンの審査は厳しい? 申込みから契約までの手順や必要書類

住宅ローンは多くの人が利用していることもあり、審査は甘いのではと考えている人もいます。しかし、きちんと審査がおこなわれ、落ちる人も多くいます。

また、住宅ローンを利用するには多くの手続きが必要であり、書類も多く準備しなければなりません。住宅ローンの基礎知識として、住宅ローンの審査が厳しい理由、申込みから契約までの手順や必要な書類について解説します。

住宅ローンの審査は厳しい

住宅ローンの審査は厳しいと考えておきましょう。

住宅ローンは多額の借入であり、長期間の返済が必要です。金融機関からすると長期間の返済だと、借入者の状況が変わり、滞納されるリスクが高くなり、多額の融資であるため返済が滞ると大きな損害につながります。このように金融機関にとって住宅ローンの貸付には大きなリスクがあり、リスク回避のために厳しい審査がおこなわれます。

また、銀行によってはリスク回避のために保証会社を利用しているケースもあるものの、審査が厳しいのは同様です。「保証会社」とは、借入者が返済不能になったときに、金融機関に滞納分の金額を保証する会社です。

金融機関が保証会社に保証を依頼している場合、保証会社が金融機関どと同じ基準の融資審査をおこないます。保証会社の審査に通らなかった場合も住宅ローンに落ちてしまいます。

住宅ローン申込みから契約までの手順

住宅ローン申込みから契約までの手順は、次のとおりです。

Step1.事前審査用の物件を選定する

Step2.事前審査に必要な書類を準備し提出する

Step3.不動産売買契約を締結する

Step4.本審査に必要な書類を準備し提出する

Step5.金銭消費貸借契約を締結する

Step6.住宅ローンが実行され不動産の引渡しをする

前述上記のように住宅ローンを利用するには、多くの手続きが必要です。ここからは各手続きの内容を解説します。

Step1.事前審査用の物件を選定する

住宅ローンの事前審査を受けるには、審査対象にする物件を決める必要があります。

もし、事前審査申込み時に購入する物件が決まっていなかった場合でもら、検討している物件を代用として事前審査を開始することができますしても構いません。ただし、事前審査した物件と購入物件が異なる場合は、再度事前審査をおこないましょう。対象物件を変更することで、融資可否や融資金額が変わるおそれがあるからです。

Step2.事前審査に必要な書類を準備し提出する

事前審査用の物件を選定したら、事前審査に必要な書類を準備し、金融機関に提出します。

事前審査の審査期間は、金融機関によって異なるもののおおよそ3営業日です。なお、事前審査は複数の金融機関に提出できるため、審査が不安な人はどの金融機関なら通過するのか事前審査で確認するのもよいでしょう。

Step3.不動産売買契約を締結する

事前審査に通過したら、不動産売買契約を締結します。

ただし、あくまで事前審査に通過しただけであり、本審査で落ちる可能性があるため不動産売買契約書には「住宅ローン特約」をつけなければ付けなければなりません。

「住宅ローン特約」とは、契約で定める期間内に住宅ローンの本審査をおこない、審査に落ちたという結果が出た場合、不動産売買契約を解約できる特約です。住宅ローン特約で契約を解約すれば、支払い済みの手付金が戻ってきます。

Step4.本審査に必要な書類を準備し提出する

不動産売買契約を締結したら、本審査に必要な書類を準備し金融機関に提出します。

本審査の審査期間は金融機関によって異なるものの、おおよそ1週間~3週間かかります。申込者の内容によっては3週間以上かかるケースもあるため注意しましょう。

本審査では各書類や申込者の内容を細かくチェックするため、事前審査よりも審査時間が長くなります。

Step5.金銭消費貸借契約を締結する

本審査に通過したら、金融機関と金銭消費貸借契約書を締結します。

金銭消費貸借契約とは、金融機関がお金を貸すこと、申込者が借りたお金に利子をつけて付けて返済することを約束する契約です。名称が長いことから「金消(きんしょう)」と省略して呼ばれるケースがあります。

Step6.住宅ローンが実行され不動産の引渡しをする

金銭消費貸借契約を締結したら、住宅ローンが実行できるようになります。

ただし、金銭消費貸借契約締結日から1週間~2週間程度の期間を空けなければなりません。住宅ローンが実行できるようになれば、不動産の引渡しが可能になります。

住宅ローンの申込みに必要な書類

住宅ローンの申込みには多くの書類が必要であり、書類を準備するタイミングも多くあります。

住宅ローンの申込みに書類が必要な場面は、次のとおりです。

・事前審査申込み時

・本審査申込み時

・金銭消費貸借契約締結時

ここからは、各場面でどのような書類が必要なのか解説します。

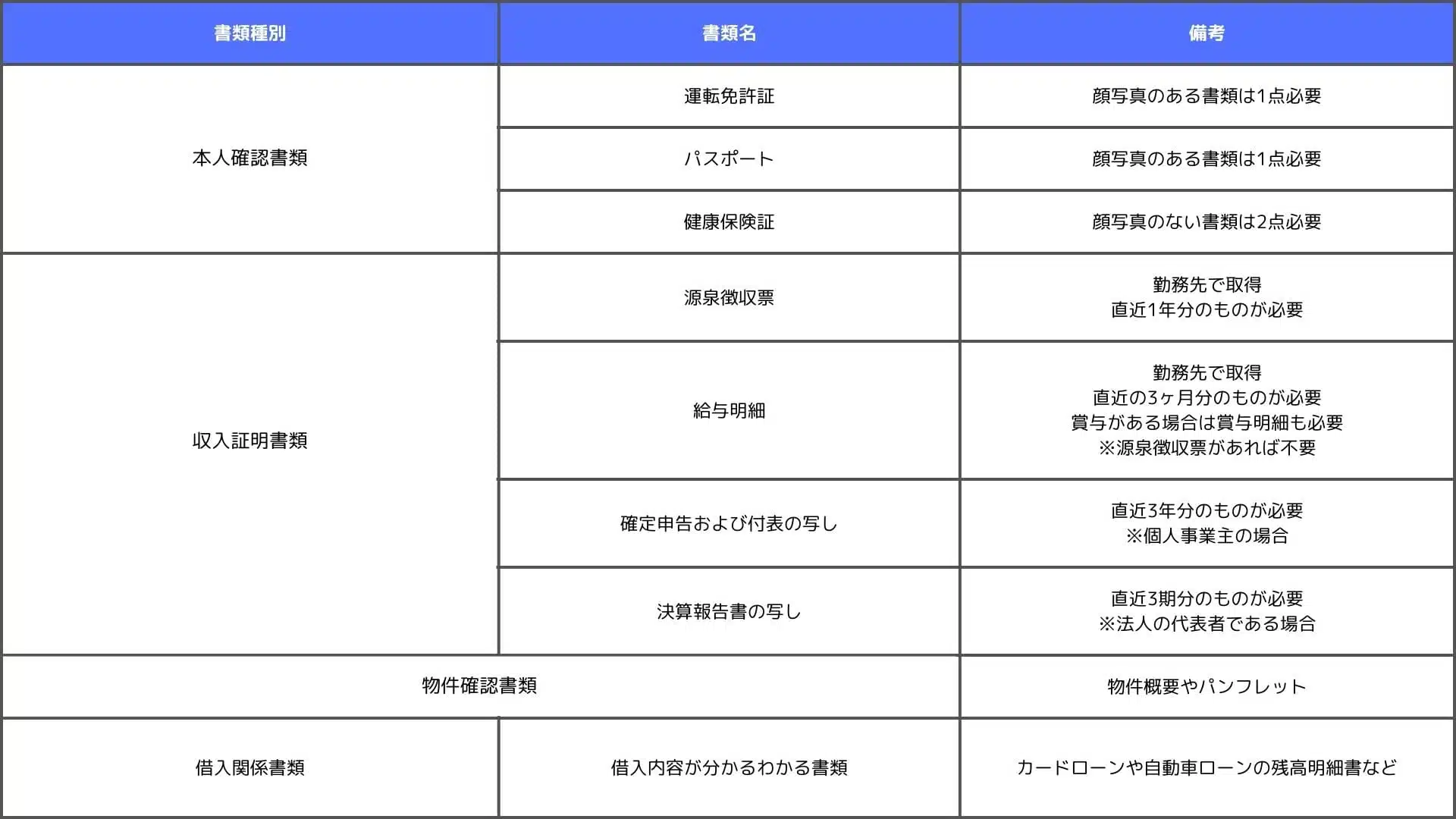

事前審査申込み時

事前審査申込み時に必要な書類は、次のとおりです。

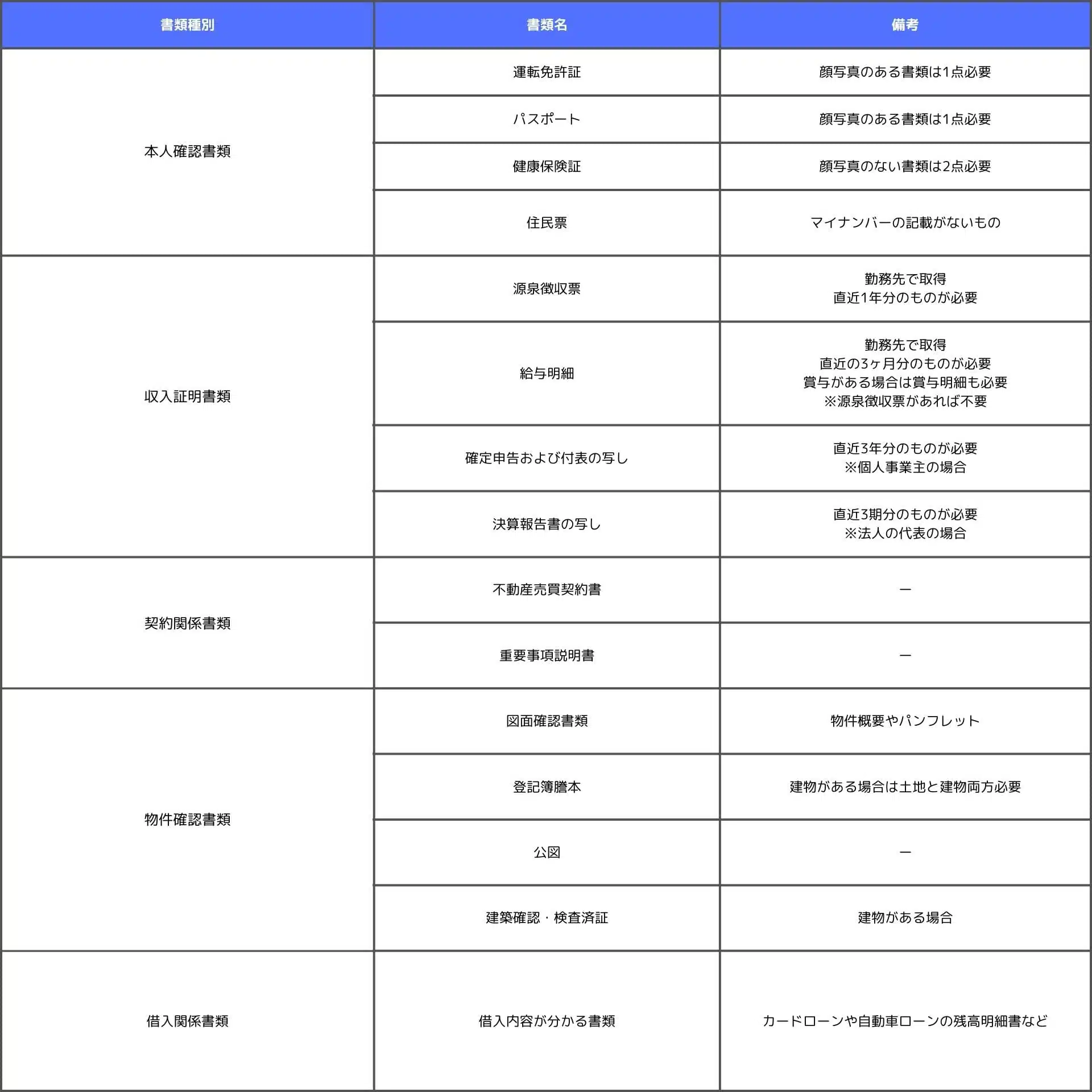

本審査申込み時

本審査時に必要な書類は、次のとおりです。

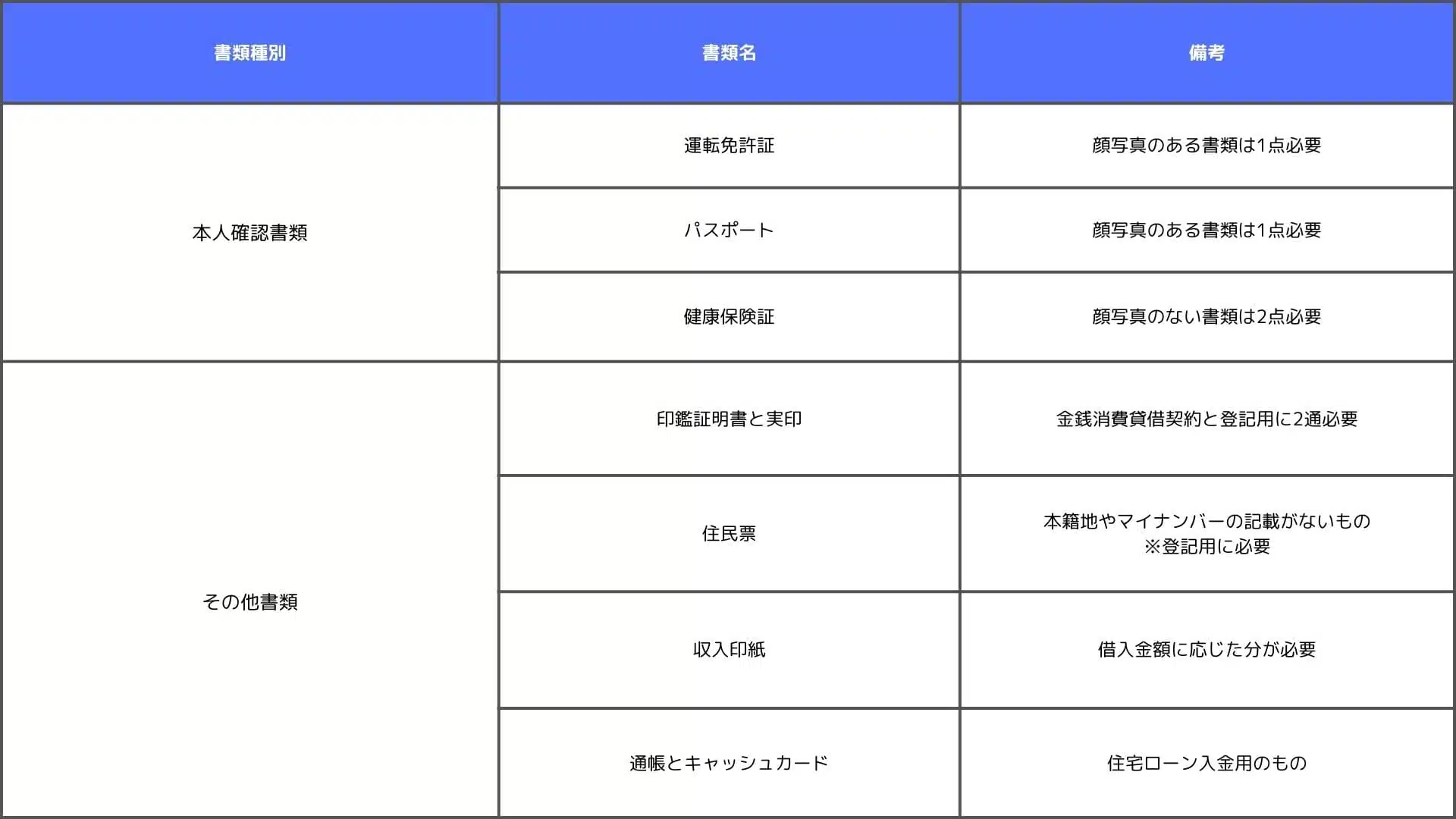

金銭消費貸借契約締結時

金銭消費貸借契約時に必要な書類は、次のとおりです。

住宅ローンの事前審査・本審査の審査基準

住宅ローンには、事前審査と本審査の2回の審査があります。

それぞれの審査の審査基準には違いがあり、審査項目も一部異なっています。事前審査と本審査の審査基準にはどのような違いがあるのかみていきましょう。

住宅ローンの事前審査の審査基準

住宅ローンの事前審査では、年収や借入希望金額、完済時年齢などの数字の審査がおこなわれます。国土交通省の「令和4年度民間住宅ローンの実態に関する調査結果報告書」によると、金融機関は次の項目を重視して審査しているとの結果が出ています。

第1位:完済時年齢(98.7%)

第2位:健康状態(97.9%)

第3位:借入時年齢(97.2%)

第4位:担保評価(96.1%)

第5位:勤続年数(93.2%)

事前審査では健康状態を告知する書類を提出しないため、健康状態の審査は本審査でおこなわれます。また、担保評価は事故物件や違法な物件でない限り、担保評価が問題になることはあまりありません。

つまり、事前審査で落ちる可能性がある項目は、完済時年齢・借入時年齢と勤続年数ということです。完済時年齢は銀行によって異なるものの、多くの銀行では次のように80歳未満と定めています。

お借入時満18歳以上満70歳の誕生日までの方で、完済時満80歳のお誕生日までの方

※三井住友銀行 三井住友銀行の住宅ローン

完済時年齢とは、住宅ローンの申込み時の年齢に借入希望年数を合計した年齢です。例えば、申込み時年齢が満30歳で35年の借入期間を希望した場合、完済時年齢は満65歳です。

完済時年齢や申込み時年齢が低ければ、定年前に住宅ローンの多くを返済できるためプラスの評価になります。勤続年数については長くなればなるほど、転職する可能性が低いとみなされてプラスの評価となります。

住宅ローンの本審査の審査基準

住宅ローンの本審査の審査基準は、事前審査の項目に健康状態の審査を加えたものです。

数字の面は事前審査で確認しているため、本審査では詳細チェックという側面があります。詳細なチェックといえども審査であることには変わりなく、事前審査に通過しても本審査で落ちてしまうケースもあることは理解しておかなければなりません。

また、本審査時には告知書の提出が必要であり、健康状態をチェックされます。健康状態の審査基準は非公開ですが、告知書に記載されている症状や経歴があると審査に通過するのは困難です。

告知書に掲載されている文面の一例は、次のとおりです。

最近3ヶ月以内に医師の治療(指示・指導を含みます)、投薬を受けたことがありますか。

過去3年以内に下記病気で、手術を受けたことまたは2週間以上にわたり医師の治療(指示・指導を含みます)、投薬を受けたことがありますか。

・心臓・血圧

・脳

・精神・神経

※一部を抜粋

※岡崎信用金庫 団体信用生命保険申込書兼告知書

健康状態に不安がある人は、事前審査時に金融機関に相談することをおすすめします。

住宅ローンの「事前審査」に落ちる理由

住宅ローンの事前審査に落ちる理由の一例は、次のとおりです。

1.勤続年数が短い

2.既存の借入額が多い

3.不安定就業である

4.完済時年齢が80歳以上の申込みをした

5.借入を滞納するなど信用情報にキズが付いている

事前審査に落ちる場合、さまざまな要因が考えられます。落ちる可能性がある項目の内容を理解し、対策案を講じておきましょう。

住宅ローンの事前審査に落ちる理由1.勤続年数が短い

勤続年数が短いと住宅ローンの審査に不利になる可能性があります。

国土交通省の公表した「令和4年度民間住宅ローンの実態に関する調査結果報告書」によると、金融機関は勤続年数の長さを重視します。勤続年数が短いというのは転職する可能性が高い人と思われ、安定して返済できないと判断されるからです。

転職したばかりの人はフラット35のように、勤続年数を重視しない借入方法を検討しましょう。

住宅ローンの事前審査に落ちる理由2.既存の借入額が多い

既存の借入額が多い人は、審査が厳しくなります。

金融機関は安定して住宅ローンを返済できるかどうかを審査しており、既存の借入額が多いと滞納する可能性が高くなると判断します。

また、カードローンの枠を保有しているものの、カードローンを利用していないという人もいるはずです。このような場合は借入していませんが、いつでも借入できる状態にあるため多少マイナスの評価を受けてしまう可能性があります。もし、カードローンの枠を利用しないのであれば、住宅ローンの申込み前に解約するのもよいでしょう。

住宅ローンの事前審査に落ちる理由3.不安定就業である

不安定就業の人は、住宅ローンの審査に通りにくくなります。

みずほ銀行の住宅ローンの商品概要には、次のように記載されています。

・満18歳以上満71歳未満で、最終ご返済時の年齢が満81歳未満の方

・みずほ銀行が契約する生命保険会社の団体信用生命保険に加入が認められる方

・安定した収入のある方

・保証会社の保証を受けられる方

※みずほ銀行 みずほ住宅ローン商品概要

前述した内容に「安定した収入がある方」と記載されているのをみても、不安定就業の人は審査に通過しにくい可能性が高いです。

なお、不安定就業とは派遣社員や請負労働者、個人事業主などを指します。

住宅ローンの事前審査に落ちる理由4.完済時年齢が80歳以上の申込みをした

完済時年齢が80歳以上になる申込みをした場合、審査には通過しない場合が多いです。

各金融機関は規定で完済時年齢を定めています。そして、金融機関の多くは完済時年齢を80歳と設定しており、完済時年齢を超える申込みは通りません。

住宅ローンの申込みをするときには、完済時年齢を超えていないか確認し、もし超えているなら超えないように返済期間を調整しましょう。

住宅ローンの事前審査に落ちる理由5.借入を滞納するなど信用情報にキズが付いている

借入を滞納しているなど信用情報にキズが付いている人は、住宅ローンの審査に通らない可能性が高いです。

「信用情報」とは、クレジットやローンの申込みに関する情報です。信用情報には借入先や借入金額、契約日などが記載されるだけでなく、滞納や自己破産などの情報も記載されます。信用情報は信用情報登録機関に登録され、一定の期間保存されます。信用情報機関の1つである「CIC」では次のように定めています。

報告日、残債額、請求額、入金額、入金履歴、異動(延滞・保証履行・破産)の有無、異動発生日、延滞解消日、終了状況など

保存期間 契約期間中および契約終了後5年以内

※CIC CICが保有する信用情報

前述のように延滞や破産の情報は、最低5年以上情報が保存されてしまいます。

信用情報に滞納や破産が登録されていると、金融機関は金融事故を起こしたことが確認できてしまいます。もちろん、金融事故を起こした人へは融資してもらえる可能性は低いでしょう。

住宅ローンの「本審査」に落ちる理由

住宅ローンの本審査に落ちる理由の一例は、次のとおりです。

1.健康状態が悪い

2.事前審査の申告内容と本審査の申告内容が異なる

3.購入物件の担保価値が低い

事前審査と本審査では審査する項目、重視する項目が違うため、本審査だからこそ落ちてしまうケースがあります。どのようなケースで落ちてしまうのか確認し、審査に通過するよう対策をしていきましょう。

住宅ローンの本審査に落ちる理由1.健康状態が悪い

健康状態が悪い場合、本審査に落ちてしまうケースがあります。

ほとんどの住宅ローンでは、団体信用生命保険への加入が義務付けられています。団体信用生命保険とは、住宅ローンの借入者が返済中に死亡もしくは高度障害になるなどした場合、住宅ローン残額がゼロになる保険です。

団体信用生命保険への加入には審査があり、健康状態が悪いと審査に落ちてしまいます。団体信用生命保険の加入審査に落ちると、住宅ローンの審査にも通過しません。

ただし、住宅ローンの中には、団体信用生命保険の加入が必須ではないものがあります。加入が必須ではない場合、健康状態が悪くても住宅ローンの審査に影響を与えません。

住宅ローンの本審査に落ちる理由2.事前審査の申告内容と本審査の申告内容が異なる

事前審査の申告内容と、本審査の申告内容が異なる場合、本審査に落ちるおそれがあります。

事前審査と本審査が同じ内容であれば、すでに事前審査を通過しているため本審査の結果が変わることは多くありません。

しかし、事前審査と本審査の申告内容が違うと、もう一度審査のやり直しになり、どのような結果が出るかわかりません。

審査に影響のない変化であれば問題ありませんが、事前審査後にカードローンを借りるなど住宅ローンの審査に影響がある行動をすると落ちるおそれがあります。

住宅ローンの本審査に落ちる理由3.購入物件の担保価値が低い

購入物件の担保評価が低い場合、本審査に落ちるおそれがあります。

事前審査でも物件の担保価値は審査しますが、あくまで書類上の審査に留まります。しかし、本審査では物件の現地調査がおこなわれるケースがあり、調査した結果担保価値が低いということで審査に落ちることもあるため注意が必要です。

現地調査で確認される事項は多いですが、注意しなければならないのは越境物です。

隣地から購入物件の敷地内に越境物がある場合、担保価値が下がるとみなされてしまいます。越境物が樹木の枝などであれば問題になりにくいのですが、屋根や基礎が越境してきている場合は要注意です。

住宅ローンの事前審査に通過するのコツ

住宅ローンの事前審査に通過するためのコツは、次のとおりです。

1.他社の借入を返済し契約を解約する

2.勤続年数が1年になるのを待つ

3.返済比率を抑える

住宅ローンの事前審査では、完済時年齢や勤続年数などの数字が重視されます。そのため、数字に関する調整をおこなうと事前審査に通過しやすくなります。

住宅ローンの事前審査に通過するコツ1.他社の借入を返済し契約を解約する

他社の借入を返済し契約を解除すれば、事前審査に通過しやすくなります。

他社からの借入が少しでも残っていれば、マイナスの評価を受けます。返済総額が少ない借入であれば繰上返済して全額返済するのがおすすめです。

仮に全額返済できないとしても、月々返済額を減らせれば審査に有利になるため、自己資金に余裕があれば一部繰上返済をしてもよいでしょう。

住宅ローンの事前審査に通過するコツ2.勤続年数が1年になるのを待つ

転職したばかりであれば、勤続年数が1年を経過した後に事前審査に申込みするとよいでしょう。

金融機関によってどの程度の勤続年数があればいいという条件は異なります。しかし、国土交通省の「令和4年度民間住宅ローンの実態に関する調査結果報告書」によると、多くの金融機関は勤続年数1年以上と回答しています。

つまり、勤続年数が1年以上あれば、多くの金融機関で有利な評価が得られるということです。

住宅ローンの事前審査に通過するコツ3.返済比率を抑える

返済比率を抑えれば、事前審査に通過しやすくなります。

返済比率とは、年収に対する住宅ローンの年間返済額の割合です。

計算式で表すと、次のようになります。

例えば、年収500万円で住宅ローンの年間返済額が100万円の場合、返済比率は20%です。

年間返済額は金利を含めた金額になり、住宅ローンの返済シミュレーションを利用すれば簡単に調べられます。

金融機関によって異なるものの、一般的には返済比率30%~35%以内を目安として審査しているといわれています。

住宅ローンの本審査に通過するコツ

住宅ローンの本審査に通過するためのコツは、次のとおりです。

1.事前審査申込み時と異なる状態にしない

2.事前審査の後に転職しない

3.事前審査から本審査の期間を空けない

本審査には本審査の特徴があり、通過するためのコツが事前審査のものとは異なります。どのようなコツがあるのか理解し、本審査で落ちないように対策をしておきましょう。

住宅ローンの本審査に通過するコツ1.事前審査申込み時と異なる状態にしない

事前審査申込み時と異なる状態で本審査に申込みすると、審査に落ちるおそれがあります。

事前審査は本審査に落ちないため、あらかじめ審査をしておくものであり、事前審査と本審査とに内容の違いが発生しては意味がありません。

事前審査と本審査との内容に違いを生じさせてしまいがちなのは、スマホの分割払い契約(割賦払い)です。

スマホ分割払い契約も立派な借入であり、借入したことも滞納したことも信用情報に登録されてしまいます。スマホの分割払いは小さな金額であり、住宅ローンの審査にあまり影響しませんが滞納した場合は別です。

延滞の記録が残っていれば金融事故として扱われ、住宅ローンの審査に落ちてしまいます。

事前審査してから本審査に通過するまでは、なるべく現状のまま生活を続けて内容の変化を起こさないようにしましょう。

住宅ローンの本審査に通過するコツ2.事前審査の後に転職しない

事前審査から本審査までの間に転職すると、本審査に通過しにくくなります。

金融機関は年収よりも勤続年数を重視する傾向になり、収入アップのために転職したとしても、小幅な収入アップでは審査に有利になるとは言い切れません。むしろ勤続年数が短くなったことがマイナスに出てしまう可能性があります。

転職は住宅ローンの審査に大きな影響を与えるため、転職は住宅ローンが実行された後にした方がよいでしょう。

住宅ローンの本審査に通過するコツ3.事前審査から本審査の期間を空けない

事前審査から本審査までの期間は、長く空けないようにしましょう。

事前審査から本審査までの期間を空けると、想定外のことが起きて住宅ローンが借りられなくなるケースがあります。

例えば、本審査を受ける前に交通事故にあって高度障害になるおそれもあります。高度障害になってしまうと、団体信用生命保険に加入できず、仕事も続けられるかわかりません。しかし、住宅ローンを借りた後に高度障害になった場合、団体信用生命保険で住宅ローン残高がゼロになります。

この違いはかなり大きいといえるため、事前審査から本審査までの時間は空けないようにしたほうがよいでしょう。

住宅ローンの事前審査・本審査に落ちた場合の対処法

住宅ローンの事前審査・本審査に落ちた場合の対処法は、次のとおりです。

・住宅ローンの申込みを半年待つ

・申込先の金融機関を変更する

・住宅ローンに落ちた理由を考え、理由に対応した対策を実施する

住宅ローンの審査に落ちたとしても、再度申込みをすることは可能です。しかし、再度申込みする場合は、きちんと通過するよう対策をしてから申込みをおこないましょう。

住宅ローンの申込みを半年待つ

住宅ローンの審査に落ちた場合、申込みをしてから半年以上待ってから再申込みをしましょう。

住宅ローンに申込みすると、申込みした事実が6ヶ月間、信用情報に登録されてしまいます。信用情報には審査に落ちた事実までは登録されませんが、住宅ローンに申込みしたにも関わらず、また再度申込みをしたということは審査に落ちたのではないかと簡単に推測されてしまいます。

申込みした内容は6ヶ月で消えるため、再度住宅ローンを申込みするときには半年、期間を空けましょう。

申込先の金融機関を変更する

住宅ローンの審査に落ちた場合、申込先の変更を検討しましょう。

住宅ローンの審査基準は、各金融機関によって異なります。申込みした金融機関の住宅ローンに落ちたとしても、他の金融機関であれば通過する可能性もあります。

各金融機関は審査基準を公開しているわけではないため、確実に通過する金融機関を見つけるのは不可能ですが、複数の金融機関に事前審査の申込みをするのは有効的な手段です。

住宅ローンに落ちた理由を考え理由に対応した対策を実施する

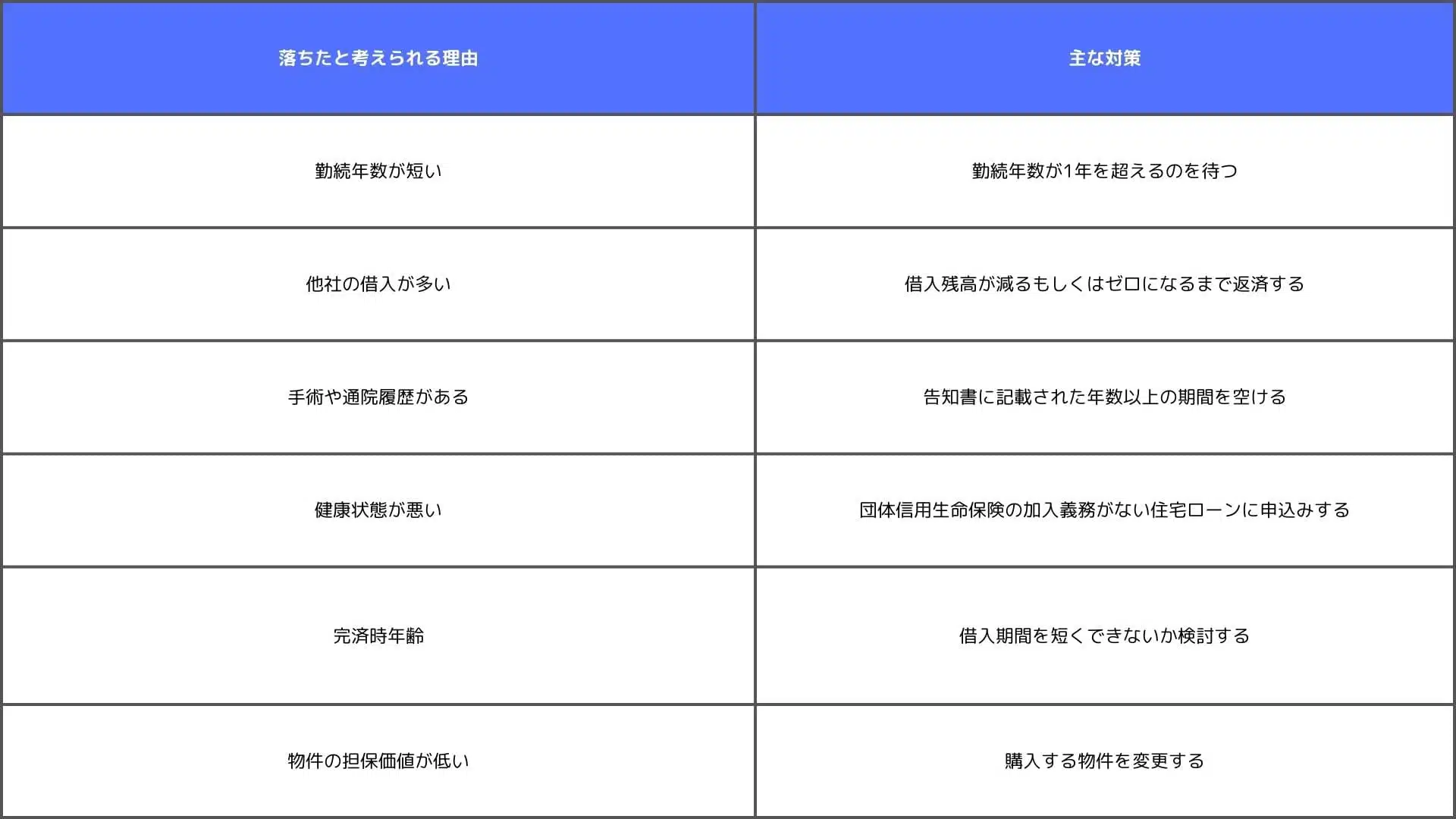

住宅ローンに落ちた理由を考え、落ちた理由に対応した対策を実施しましょう。

落ちた理由と、理由に対する主な対策方法は、次の表のとおりです。

住宅ローンを利用したいと考えている人は多く、それにともない悩みをもっている人も多くいます。同じ悩みをもたないよう、どのような質問が多いのか確認しておきましょう。

住宅ローンの審査に通らない人の特徴は?

住宅ローンの審査に通らない人の特徴は、次のとおりです。

・勤続年数が1年未満の人

・他社の借入残高が多い人

・健康状態が悪い人

・年収と借入希望金額に開きがある人

・完済時年齢や申込み時年齢が高い人 など

住宅ローンの審査に通らない人には、一定の傾向がみられます。自分が住宅ローンの審査に通らない人の特徴に合致してしまっている人は、対策を講じた上で申込みしたほうがよいでしょう。

住宅ローンはどこで借りる人が多いですか?

住宅ローンをどこで借りる人が多いのかは、一概にいえません。

住宅ローンにはそれぞれ特徴があり、申込者によってあっている住宅ローンは異なります。そのため、住宅ローンを借りる先が1ヶ所に集中することはありません。どの住宅ローンに申込みをするかは、申込み数が多い金融機関ではなく、「自分にあった金融機関」を選ぶことが大切です。

ブラックリストに登録されている人は住宅ローンの審査に通りますか?

ブラックリストに登録されている人は、住宅ローンの審査に通りません。ブラックリストとは通称であり、正式名称は信用情報のことです。

信用情報には、延滞や自己破産などによる返済不能などの記録が残ります。これらの記録は金融事故と呼ばれ、信用情報に金融事故が記録されている人はお金を貸すのに不適切な人として判断されます。

信用情報に記録された金融事故の内容は、記録された内容や信用情報機関によって掲載期間が異なるため注意が必要です。

もし過去に滞納したことがあり、住宅ローンの審査に不安を感じるのであれば信用情報機関へ情報開示をおこないましょう。情報開示をおこなえば、自分の信用情報の内容を確認できます。

審査が厳しい住宅ローン審査まとめ

住宅ローンは多額のお金を貸し、長期間返済していく融資であり、厳しい審査を受けなければ利用できません。

誰もが必ず通過する審査ではなく、落ちる内容を理解し対策を講じることが大切です。審査される項目は多くあるものの、それぞれに対策方法があり、比較的対策するのは容易です。

住宅ローンに申込みするときには、審査に落ちる可能性のある項目に該当しないか確認し、対策をしてから申込みを進めていきましょう。

![auじぶん銀行の住宅ローンのメリット・デメリット解説 [PR]](https://financial-field.com/housingloan-compare/wp/wp-content/uploads/2019/11/shutterstock_568260700.jpg.webp)

![イオン銀行の住宅ローンは金利以外にもお得がいっぱい!メリット、注意点、融資までの流れを解説! [PR]](https://financial-field.com/housingloan-compare/wp/wp-content/uploads/2023/03/shutterstock_1488198035.jpg.webp)