しかし、老齢厚生年金を受給しながら仕事を続ける際は、年金が減額される場合がありますので注意が必要です。

執筆者:宿輪德幸(しゅくわ のりゆき)

CFP(R)認定者、行政書士

宅地建物取引士試験合格者、損害保険代理店特級資格、自動車整備士3級

相続専門の行政書士、FP事務所です。書類の作成だけでなく、FPの知識を生かしトータルなアドバイスをご提供。特に資産活用、相続トラブル予防のため積極的に「民事信託(家族信託)」を取り扱い、長崎県では先駆的存在となっている。

また、離れて住む親御さんの認知症対策、相続対策をご心配の方のために、Web会議室を設置。

資料を画面共有しながら納得がいくまでの面談で、納得のGOALを目指します。

地域の皆様のかかりつけ法律家を目指し奮闘中!!

https://www.shukuwa.com/

目次

在職老齢年金

老齢厚生年金を受給しながら厚生年金保険の被保険者となる際は、年金の一部または全額が支給停止となる場合があります。この制度を在職老齢年金といいます。支給停止となった年金は、後に受給できるわけではありませんので、丸々損失することになります。

なお、在職老齢年金は、厚生年金保険の被保険者に適用される制度のため、事業所得や不動産所得などのみで所得を得ている人は対象となりません。また、在職していても被保険者でない人は対象外です。

ただし、70歳以上の人で、年齢以外の要件が被保険者に該当する場合には、厚生年金保険の被保険者ではありませんが、在職老齢年金制度による支給停止の対象となります。また、在職老齢年金ではありませんが、失業等の給付を受給している間は、老齢厚生年金が全額支給停止となります。

年金と給与の合計が月額47万円までなら、年金は減額されない

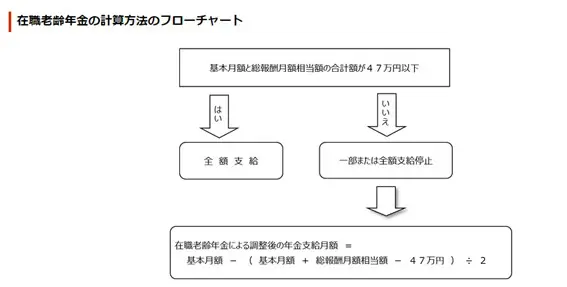

老齢厚生年金の基本月額と総報酬月額相当額の合計が47万円を超える場合、年金額の一部または全額が支給停止となります。年金支給額は図表1の計算により決定します。

【図表1】

出典:日本年金機構 「在職老齢年金の計算方法」

つまり、年金の減額を回避するためには「47万円から老齢厚生年金の受給額を引いた金額」を、パート収入による月間の限度額とすればよいことになります。

47万円-18万円(老齢厚生年金の受給額)=29万円

月間のパート収入を29万円以下とすれば、年金が減額されません。

令和4年3月以前の65歳未満の在職老齢年金では、基本月額と総報酬月額相当額の合計が28万円を超えた場合に支給停止となっていました(年金支給額の計算方法も4種類あり、複雑でした)。

合計が28万円超で年金支給停止となると、まだまだ元気な60歳代前半の労働者の勤労意欲をそぐということで、令和4年4月から対象となる金額が変更されています。

厚生年金保険の被保険者にならなければ、年金は減額されない

繰り返しとなりますが、在職老齢年金は、厚生年金保険の被保険者に適用される制度です。パートで働いていても、厚生年金の被保険者にならなければ、老齢厚生年金を減額されることはありません。

下記条件のどちらかに当てはまれば、厚生年金に加入せず働くことができます。

(1)2ヶ月以上の雇用契約を結ばない

(ただし令和4年10月から、当初の雇用期間が2ヶ月以内であっても、その期間を超えて雇用されることが見込まれる場合は、契約当初から被保険者となります)

(2)社員数5人未満の個人経営の企業で働く

パート収入に確定申告は必要?

収入が年金のみ、または給料のみであって、源泉徴収や年末調整によって納税しているならば、原則、確定申告は必要ありません。しかし、年金受給者がパートなどによって収入を得ると、確定申告が必要になる場合があります。

次の条件に当てはまる場合です。

・公的年金等にかかる雑所得の金額から所得控除を差し引いても残額がある場合。

※ただし、公的年金等の収入金額が400万円以下で、その全てが源泉徴収の対象となり、かつ、公的年金等にかかる雑所得以外の所得金額が20万円以下の場合は、確定申告の必要はありません(確定申告不要制度)。

例えば、パート収入が75万円であれば、給与所得控除は55万円ですので、75万円-55万円=20万円が給与所得となります。この場合、それ以外に所得がなければ「公的年金等にかかる雑所得以外の所得金額が20万円以下」となり、確定申告は不要です。

なお、上記のように確定申告が不要な場合でも、各種控除(生命保険料控除や医療費控除など)の適用による所得税の還付を受けるためには、確定申告をする必要があります。

確定申告の期間は毎年2月16日~3月15日です。e-Taxを使えば、家のパソコンから申告が可能です。

人生100年時代に向けて

平成6年以前の制度では、60歳代前半の老齢厚生年金は働いて報酬が増えた分だけ減額されていました。これではさすがに、働く気が無くなってしまいます。

超高齢社会では、60歳で完全にリタイアされてしまうと、社会が回らなくなってしまうでしょう。そこで見直され、改正されてきたのが、今の在職老齢年金制度となります。

人生80年といわれていたころは、20歳から60歳の40年間働いていれば十分だったのかもしれません。しかし、人生100年時代となれば、20歳から70歳の50年間を現役として働くことが必要になるのではないでしょうか。

出典

日本年金機構 「在職老齢年金の計算方法」

執筆者:宿輪德幸

CFP(R)認定者、行政書士