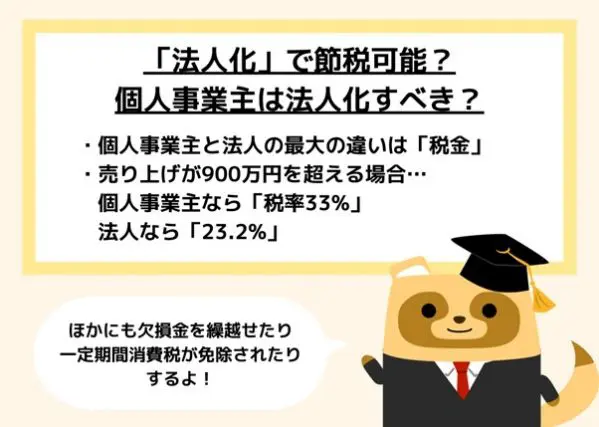

法人化の最大のメリットは節税です。節税効果が生じる理由は個人事業主と法人の税金の違いにあります。

執筆者:FINANCIAL FIELD編集部(ふぁいなんしゃるふぃーるど へんしゅうぶ)

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

個人事業主と法人の違いとは?

個人事業主と法人の最大の違いは税金です。

個人事業主は、法人を設立せずに個人で事業を営んでいる人であり、売り上げに対して「所得税」が課税されます。所得税は売り上げが高いほど適用される税率が上がる累進課税方式が採用されています。最も低い税率は5%ですが、最大で45%の所得税が課税されます。

一方で法人には「法人税」が課税されます。法人税は売り上げによって税率がほとんど変わりませんので、売り上げが大きいほど個人事業主よりも税金面で有利になります。

税金以外では事業開始の手続きが異なります。

個人事業主として活動するためには原則開業届の提出が必要ですが、法人は設立登記を行い、登録免許税や司法書士への報酬などが必要になります。売り上げの大きい事業の場合、初期費用は法人の方が高いですが、ランニングコストは法人の方が低いと言えます。

個人事業主が法人化することで得られる節税効果

個人事業主が法人化することで、さまざまな節税効果があります。これは個人と法人に対する税金関連の制度が異なるためです。たとえ一人社長であり、個人事業主の頃と実態が変わらなくても、税金面でお得になります。事業が軌道に乗って、売り上げが伸びてきたら、法人化を検討するべきでしょう。

税率が低くなる

上述のように個人と法人に課税される税金が異なります。個人に対しては累進課税制度が採用されています。

【図表】

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 9万7500円 |

| 330万円超~695万円以下 | 20% | 42万7500円 |

| 695万円超~900万円以下 | 23% | 63万6000円 |

| 900万円超~1800万円以下 | 33% | 153万6000円 |

| 1800万円超~4000万円以下 | 40% | 279万6000円 |

| 4000万円超 | 45% | 479万6000円 |

国税庁 所得税の税率

一方で法人税率は累進課税制度ではなく、売り上げ800万円を基準に税率が設定されています。簡単に言えば、売り上げが800万円を超えますと、23.2%、それ以下だと15%になります。

したがって、売り上げ900万円を超えますと、個人事業主は税率33%、法人は23.2%と税金が軽減されます。

経費を二重で計上できる

個人事業主が法人化しますと、会社の社長に就任します。社長として会社から役員報酬を受け取ることになります。会社は役員報酬を支払った分だけ利益を圧縮し、税金の額を少なくできます。また、社長が受け取る役員報酬は給与収入から所得控除を差し引いた上で所得税が課税されます。

つまり、法人化によって、会社は役員報酬を経費として差し引き、社長は役員報酬から給与所得控除を差し引く形で経費を二重に計上できるのです。個人事業主では、売り上げから経費を除いた事業利益が全て所得税の対象となりますので、法人化による経費計上の効果は小さくありません。

家族を役員にして利益を圧縮できる

法人化して、配偶者などの家族を役員として迎えることができます。役員に給与を支払うことで、会社の利益を圧縮し、法人税額を下げることが可能です。それと同時に所得税の削減効果もあります。

例えば、1200万円の所得を社長1人で受け取りますと、33%の所得税が課税されます。しかし、社長と配偶者で600万円ずつに配分すれば、20%の所得税で済みます。結果として、全体の所得税の金額を軽減できるのです。

個人事業主の場合、原則として家族を役員にできません。家族を雇用するためには青色事業者となる必要があり、そのためにさまざまな要件を満たす必要があります。

一定期間消費税が免除される

2年前の課税売り上げ高が1000万円を超えている、もしくは前年の上半期売り上げ高が1000万円を超えると消費税の課税事業者として納税義務が生じます。

しかし、法人化しますと、2年間は消費税の課税事業者になるタイミングを遅らせることができます。つまり、個人事業主として消費税の課税事業者になるタイミングで法人化すれば、最大限免税期間を延ばすことができるのです。

法人が課税事業者となる基準は前々年の課税売り上げ高が1000万円を超えていることです。しかし、個人と法人は別人格ですので、この期間に個人事業主であった期間は含まれていません。

欠損金を繰越できる

欠損金の繰越控除とは、所得金額が赤字の時に翌年度以降に発生する黒字と相殺することで、利益を圧縮し、税金を軽減することです。例えば、ある年に1500万円の赤字、2年目が1000万円の黒字、3年目が500万円の黒字ですと、2年目・3年目の黒字を相殺できます。

法人の場合、欠損金を10年間繰り越しすることが可能です。大きな赤字に終わった年があっても、その後10年間と相殺できますので、節税効果が大きいです。

個人事業主も欠損金の繰越控除はできますが、繰越期限は3年です。大きな赤字の年があっても、4年目以降は相殺できませんので、節税効果が薄れてしまいます。

出典

国税庁 No.5759 法人税の税率

財務省 欠損金繰越控除制度の概要

国税庁 No.2260 所得税の税率

執筆者:FINANCIAL FIELD編集部