いまさら聞けない不動産投資の基本(2) 不動産投資のメリット

不動産投資にはメリット・デメリットがあります。まず今回は、不動産投資のメリットについてお伝えしたいと思います。

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

よく理解せずに始めている人が多い

前回お伝えしたように、従来、個人で行う不動産投資は一部の資産家、地主さんなどが中心でした。最近は会社員など一般の人でも不動産投資を手掛ける人が増えています。中には複数の不動産を取得し、大家業として独立された方もいらっしゃいます。

一方、物件や不動産投資の仕組みを理解せずに始めた方もいらっしゃいます。購入はされないまでも不動産投資を勧められた、あるいは周りに始めた人がいるという方は少なくないでしょう。

株や投資信託への投資は、金融機関に口座さえあれば始められますので、入り口のハードルは比較的低いといえます。

一方、不動産投資は、融資審査のほか、契約・取得時には仲介手数料(中古物件の場合)やローン手数料(ローンを利用する場合)、不動産取得税や登記費用などの手数料がかかるなどの初期投資や手間がかかります。契約の際には実印が必要なことから「これは気軽な契約ではないぞ」と感じることもあるでしょう。

それでも、販売や仲介をする会社はデメリットについて多くを伝えない場合もあり、後で痛い思いをする人も少なくありません。

慎重に取り組めばさまざまなメリットがある

不動産投資はきちんと理解し、十分の検討したうえで手掛ければ比較的リスクの低い投資法です。

不動産投資で得られるメリットとしては、

1.家賃収入が得られる(インカムゲイン)

2.売却益が得られる可能性がある(キャピタルゲイン)

3.節税効果が得られる可能性がある(所得税・住民税、相続税・贈与税)

4.生命保険の代替としての効果が得られる

5.少額の資金で始められ、レバレッジ効果が得られる

などがあります。

1つずつ見ていきましょう。

1.家賃収入が得られる(インカムゲイン)

不動産投資の最大の魅力は「家賃」という収入が得られること。自分の労力ではなく、自分の資金を不動産することで、不労所得を生んでくれることでしょう。

アパートや賃貸マンションなどに入居する人は、通勤通学先へのアクセス、駅からの距離、周辺の環境、室内の設備などとあわせ、家賃として払える予算を考慮して物件を選びます。

大家としては、決まった賃料が定期的に入り、そこから管理費や、サブリースの場合にはサブリース料などを支払い、借入金を返済し、毎年かかる固定資産税などを支払った後に残った金額が利益として手元に残ります。

残る金額はあまり大きくないかもしれませんが、将来、返済が終われば土地も建物も手元に資産として残る魅力があります。

2.売却益が得られる可能性がある(キャピタルゲイン)

購入した不動産が値上がりすると、売却の際に利益が出る可能性があります。しかし、最近の不動産価格の変動は緩やかなので、バブルの時のように大幅に値上がりすることは望めません。不動産で一獲千金を狙うような投資は難しいでしょう。

大都市圏では、2019年まで約7年にわたって緩やかに上昇しています。今後も上昇すれば利益を得られる物件もあるでしょう。そのためには、日本の経済が安定して成長し、遅れて反応する賃料相場も緩やかに上昇するのが望ましいといえますが、昨今の経済変動は不安要素です。

不動産はインフレに強い資産ともいわれます。インフレが進行すると不動産価格の値上がりが見込めるほか、家賃も徐々に値上げできる可能性があります。

3.節税効果が得られる可能性がある

不動産投資は所得税・住民税が節税になる、という話を聞いたことがある人もいるでしょう。不動産事業が赤字の場合、つまり家賃収入よりも経費のほうが多い場合には、自身の給与所得と「損益通算」、つまり所得を相殺できるため課税対象所得が減り、結果として所得税・住民税が安くなります。

物件を取得した最初の年は、経費に算入できる額が多くなりますので赤字になるケースが多いでしょう。不動産取得税や仲介手数料なども大きいためです。また、減価償却費や、借入金の返済に占める利息分(原則建物代金部分のみ)などの経費も、返済開始当初は大きいといえます。

しかし、年数が経過すると借入金利息は減り、減価償却期間を経過すると減価償却費も取れなくなります。所得税・住民税の節税は、不動産事業が赤字の場合に限られます。所得税等の節税を目当てに不動産投資をするのは本末転倒といえるでしょう。

一方、相続税や贈与税の節税には一定の効果があります。現金に比べ、不動産の相続税評価額(贈与税のベースも相続税評価額で算定します)は小さくなります。

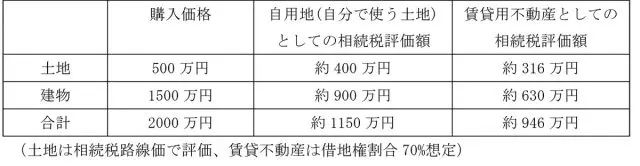

例えば、ワンルームマンションの1室(購入価格2000万円、うち土地500万円、建物1500万円)の場合を見てみましょう。

ここでは計算方法の詳細は述べませんが、評価額としては現金で保有していた場合の2000万円に比べると48%程度にまで圧縮できることになります。

その他の財産と合わせて慎重に考える必要がありますが、相続税に関していえば、圧縮できる可能性が高いといえます。ただし「節税のための不動産投資」という考えは健全ではありません。最も重要なのは、不動産事業の収益性がきちんと出ることです。

4.生命保険の代替としての効果が得られる

投資用不動産を購入する場合、多くの方が投資用不動産向けローン(アパートローンなどとも呼ばれます)の融資を受けます。

この融資の際、一般の住宅ローンと同じように「団体信用生命保険」という保険に加入するのが一般的です。加入者が返済途中で亡くなった場合、残債を保険で一括返済することになります。

その後も、家賃収入は得られるので、遺された家族に毎月家賃収入が入り、生命保険の代わりとしても活用できます。中には「生命保険に入ることを考えれば、仮に不動産事業が少し赤字でも良い」と割り切っておられる方もいらっしゃいます。

最近は、がんや3大疾病にかかった時などにも適用される、特約の付いた団体信用生命保険も増えてきました。

5.少額の資金で始められ、レバレッジ効果が得られる

他の投資と不動産投資の大きな違いは、借入れができることでしょう。

2000万円の物件を購入、諸費用に100万円かかるとします。300万円を自己資金として用意し、1800万円を借入れる場合を考えてみましょう。

300万円の投資金額で10万円を得られれば利回りは約3.3%。自己資金が100万円(諸費用分のみ自己負担で物件価格と同額をすべて借入れるため「フルローン」と言われます)なら10%になり実質的に高い投資利回りが期待できます。

もし300万円を元手に金融商品に投資し、毎年10%の利益が安定的に得られれば、わざわざ不動産に投資しなくてもよいでしょうが、なかなかそのような金融商品はありません。

まとめ

このように不動産投資にはさまざまなメリットが考えられます。不動産投資は、慎重に検討すれば比較的リスクの低い投資方法だといえます。

しかし、不動産投資にはデメリット、リスクもあります。立地や物件の選定、かかる経費も含めた事業収支の検討、リスクの把握と対策の検討などは最低限しておかなければいけません。特に「節税になる」という理由で不動産投資を行うべきではありません。また、性格的に不動産投資には向かない人もいます。

次回は、不動産投資のデメリット・リスクについてお伝えします。

執筆者:西山広高

ファイナンシャル・プランナー、宅地建物取引士、西山ライフデザイン代表取締役