つみたてNISA、余裕があるなら追加で購入?分散すべき?

運用資金に余裕が出てきたので、月々3万円ほど投資したいと考えています。その場合、今投資しているファンドを追加購入すべきか、別のファンドに分散させたほうがよいのか迷っています。

「追加購入に対する考え方を教えてください」とのご相談です。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

外資系IT企業を経て、FPとして「PCとFPオフィス植田」を起業。独立系のFPとして常に相談者の利益と希望を最優先に考え、ライフプランをご提案します。

お客様に「相談して良かった」と言っていただけるよう、日々努力しています。

つみたてNISA追加購入の4つのポイント

つみたてNISAは、長期分散積立投資によって、リスクを抑えながら資産形成が可能となっています。1年間の投資枠は40万円と大きくはありませんが、20年間で800万円、夫婦の場合は2人で最大1600万円と、老後資金を補うにはそれなりの額となります。

さらに、運用益に税金がかからないため、長期分散投資で発生した運用益を、すべて受け取ることができます。うまく運用すれば、自己資金と運用益の合計で、2000万円前後の老後資金を蓄えることが可能です。

このことを踏まえ、Aさんに追加購入に対する考え方を、4つのポイントに絞ってご説明しました。

1.つみたてNISAの目的

Aさんは、つみたてNISAを1年やってみて、その効果を実感したようです。今回の追加資金は少しリスクを取っても、将来の老後生活が余裕のあるものになればと思っています。さらに、できるだけ長期保有し非課税メリットを上手に利用したいとのこと。

Aさんは、まだ40歳ですので、老後資金を、つみたてNISAで積み立てする期間も十分あります。

途中でリーマンショックや、今回の新型コロナウイルスのようなリスクを、経験することもあるかもしれませんが、そのようなときにも積み立てを継続することで、その後の回復時には資産が大きく増えることが期待できます。

そのため、比較的リスクの高い商品も追加購入の候補として考えることができます。

2.全体の資産配分

つみたてNISAの投資商品を考えるときに、保有している「全体の資産配分がどうなっているか?」を確認する必要があります。

その人が、証券会社で株の売買も行っている場合と、つみたてNISA以外は、元本確保の預貯金しかない場合では、つみたてNISAの投資配分も変わります。

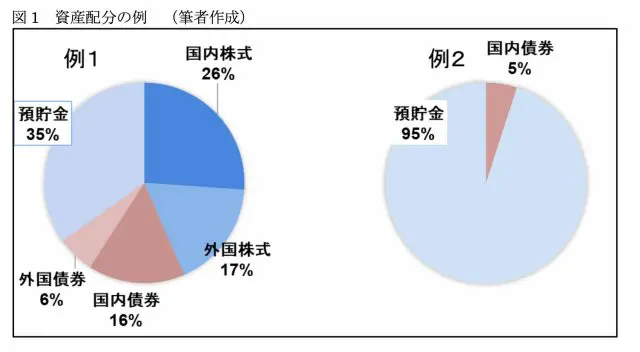

図表1は資産配分の2つの例です。

左側の例1は、株式など投資に積極的に取り組んでいる様子がうかがえます。右側の例2は預貯金がほとんどで、資産運用には消極的のようです。その人の資産運用に対する考え方によっても、理想とする資産配分は変わります。

図表1 資産配分の例(筆者作成)

現在保有している資産で、リスク商品がどの程度の比率になっているか、自分の期待している収益とリスクを比較しながら、つみたてNISAで追加購入する商品を検討しましょう。

つみたてNISAの目的が老後資金であれば、例1の場合は、つみたてNISAでは比較的安定した収益が期待できるバランスファンドがよいでしょう。逆に例2の場合は、海外株式などのリスクの高い商品も検討の価値があります。

ただし、その人がどの程度のリスクに耐えられるのか(リスク許容度)によっても、商品選択が変わってきます。

3.投資に対するリスク許容度

投資のリスクに対する考え方は、人それぞれです。「1円でも損をするのは嫌」という人もいれば、「一時的には2割・3割くらい目減りしても平気」という人もいます。

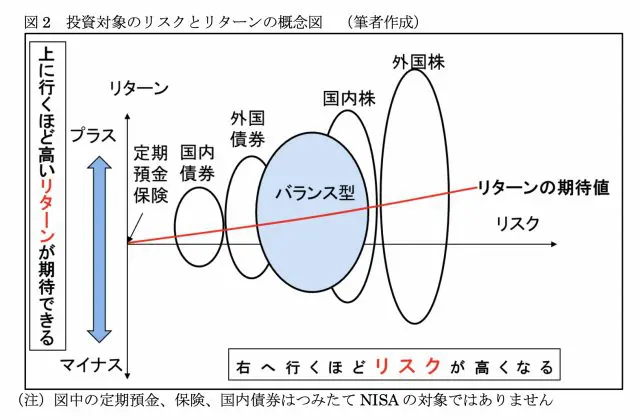

投資対象のリスクとリターンは図表2のようになります。外国株式は為替変動の要素も加わり、高いリターンの可能性もありますが、大きな損失が出る場合もあります。

図表2 投資対象のリスクとリターンの概念図 (筆者作成)

(注)図中の定期預金、保険、国内債券はつみたてNISAの対象ではありません

Aさんは、すでに海外株式のインデックスファンドを積み立てていることから、追加分は、国内株式やバランス型の商品にすることで、リスク分散させるという方法があります。

また、海外株式に一点集中して大きな収益を期待する、という方法もあります。投資目的とリスク許容度などを考慮して、最適な商品を選択しましょう。

一般的に、高齢になるほど、リスクを下げた資産配分に変更するようにいわれます。公的年金を受け取るようになれば、あえて投資に手を出す必要はないかもしれません。

しかし今回のAさんの場合は、つみたてNISAで20年以上にわたり、長期積立を行います。Aさん自身、20年後は60歳になりますが、「高齢になったから」というだけで、必ずしもリスクの低い商品に変える必要はありません。

投資目的と目標額、その人のリスク許容度などを総合的に判断して決めましょう。もし、リスクの低い商品に変えたくなった場合は、積み立てる商品や積立額をいつでも変更することが可能です。

4.つみたてNISAとバランスファンド

つみたてNISAは、積立期間1年と保有期間が最長で19年という制度です。いつでも売却できますが、売却した部分の非課税枠は消滅するという問題があります。そのため、値上がりした商品を売って、値下がりした商品を購入すること(リバランス)ができません。

しかし、複数の商品を組み合わせたバランスファンドでは、内部的にこのリバランスを行いますので、保有している間も資産価値を増やす効果が期待できます。

つみたてNISAで資産を長期保有する場合は、このことも考慮して追加商品を検討しましょう。

※つみたてNISAの長期保有で、バランスファンドが有効な理由は、別の記事(注)を参考にしてください。

まとめ

投資に対する考え方は一人ひとり異なりますので、「40歳だからこれがお勧め」というものはありません。

その人のライフプランから、つみたてNISAだけでなく、確定拠出年金や株式への投資など、保有している金融資産全体で運用を考えることが大切です。

つみたてNISAで、いつまでに、どの程度蓄えるのか、リスクとリターンは適切かを考え、追加で購入する商品を選ぶとよいでしょう。少しでも不安がある場合は、信頼できるFP(ファイナンシャル・プランナー)などの専門家に相談しましょう。

※当記事は利回りを保証するものではありません。投資はあくまでも自己責任で行ってください。

参考記事(注)

ファイナンシャルフィールド「老後のためにも仕組みを理解しておきたい。つみたてNISAの非課税期間の活用」

執筆者:植田周司

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)