外貨建て金融商品への投資。円貨決済と外貨決済の違いとは?

ここでは、外貨建て金融商品への投資初心者の方に向けて、為替レートや為替手数料、その決済方法など、基本的な知識について確認してみたいと思います。

ファイナンシャル・プランナー

住宅ローンアドバイザー ,宅地建物取引士, マンション管理士, 防災士

サラリーマン生活24年、その間10回以上の転勤を経験し、全国各所に居住。早期退職後は、新たな知識習得に貪欲に努めるとともに、自らが経験した「サラリーマンの退職、住宅ローン、子育て教育、資産運用」などの実体験をベースとして、個別相談、セミナー講師など精力的に活動。また、マンション管理士として管理組合運営や役員やマンション居住者への支援を実施。妻と長女と犬1匹。

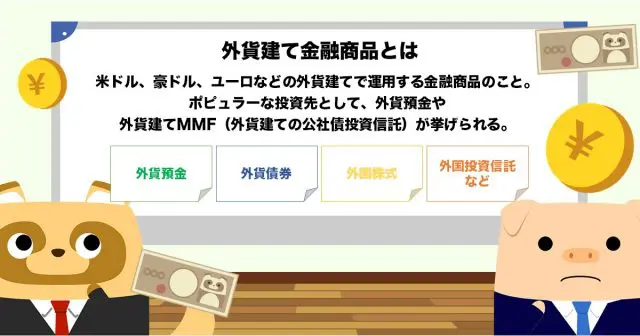

外貨建て金融商品とは

外貨建て金融商品とは、米ドル、豪ドル、ユーロなどの外貨建てで運用する金融商品のことをいいます。

その種類には外貨預金、外貨債券、外国株式、外国投資信託など、さまざまなものがありますが、中でもポピュラーな投資先として、外貨預金や外貨建てMMF(外貨建ての公社債投資信託)が挙げられます。

為替レートと為替手数料

外貨建て金融商品は取引価額が外貨のため、購入する際には日本円から外貨に両替する必要があります。

このときに為替レートが使用されますが、日本円を外貨に換える場合の為替レートを「TTS」、逆に外貨から日本円に換える為替レートを「TTB」といいます。また、基準となる仲値(TTSとTTBの平均値)のことを「TTM」といいます。

証券会社などを通じて外貨建て金融商品の取引をする場合、TTSやTTBには、それぞれ為替手数料が設定されています。

例えば米ドルに対する為替手数料は片道で、銀行では「インターネットバンキングで1ドル当たり50銭、窓口扱いで1ドル当たり1円」、証券会社では「ネット証券で1ドル当たり25銭」など、金融機関によって異なる設定となっています。

外貨建て金融商品の取引を始める際の金融機関の選定については、これらの手数料の設定条件も1の重要なポイントとなるでしょう。

例えば、為替手数料が1ドル当たり片道25銭のときに、1000ドルを外貨預金に預け入れる場合、購入時に円をドルに両替する際には250円の為替手数料がかかり、売却時に1100ドルを円に両替すると275円が差し引かれます。

円貨決済と外貨決済

外貨建て金融商品の取引を始める場合、外貨の購入や決済の方法として、通常は円貨決済か、外貨決済のいずれかを選択できます。

(1)円貨決済

円貨決済の場合、投資に必要となる外貨の準備(両替)は証券会社などが代行するため、その際の為替手数料は発生しません。

ただし、外貨建て金融商品の購入時や売却時には、その都度、為替手数料が発生することになります。そのため、追加購入や売却の取引回数が多くなればなるほど、為替手数料の負担も増加します。

また、円貨決済のメリットの1つとして、外国取引の専用口座を開設しなくても、取引を開始できることが挙げられます。

(2)外貨取引

外貨取引では、投資家自身が取引に必要な外貨の準備(両替)をあらかじめ行います。

そのため、外貨の購入時(円からドルに両替)、売却時(ドルから円に両替)に為替手数料が発生しますが、投資開始後の追加購入や売却の際には、あらかじめ用意された外貨資金の範囲内であれば、為替手数料が発生することはありません。

為替手数料の負担に着目すると、取引回数が多くなるほど負担が増加する円貨決済よりも、外貨決済の方が長期的にみればお得となるでしょう。

ただし、外貨取引の場合は、金融機関で外国取引の専用口座を開設する必要があります。

また、外貨取引のデメリットとして、外貨に両替した資金が口座に反映されるまでに、多少のタイムラグ(例えば翌営業日以降など)があることが挙げられます。

購入したい瞬間に外貨資金がなければ、投資のタイミングを逃してしまうこともあり得るため、注意が必要です。

まとめ

外貨建て金融商品の取引には、今回説明したほかにも、外国株式買い付け時に発生する売買手数料や、為替レートの変動によって生じる為替差益(差損)などの影響も考慮しなければなりません。

日本の金融商品と比べると、外貨建て金融商品の金利の高さについては非常に魅力的にみえますが、投資を始める際には金利の高さのみならず、商品全体の仕組みを理解した上で実践することが重要です。

執筆者:高橋庸夫

ファイナンシャル・プランナー