「月2万」は投資と定期預金で「2倍以上」の差に! 年利4%で「35年間」運用するとどうなる?

例えば、100万円を年率5%で運用した場合、1年後には105万円(元本100万円+利息5万円)になります。そこで利息の5万円を引き出さず投資に回すと、2年後には110.25万円に、以降同じように利益を運用していくと30年後には約432万円となります。

現在、メガバンクの定期預金金利は0.002%。100万円預けても、30年後は約100万600円にしかなりません。銀行に預けても、お金はたまらないのです。

ファイナンシャルプランナー、CFP(R)認定者、1級ファイナンシャルプランニング技能士、DC(確定拠出年金)プランナー

まず、毎月の貯蓄額の半分は投資へ

日本と米国の家計の金融資産構成を比べると、日本は現金・預金が約半分(54%)を、対する米国は株式・投資信託・債券といった資産が約半分(株式40%、投資信託13%、債券3%)を占めています。日本と米国では、現金・預金と株式・投資信託・債券の割合がほぼ反対となっているのです。こうした違いは、20年間の資産増に大きな差をもたらしています。

結果として、1999年から2019年の20年間で米国家計の金融資産が2.7倍になったのに対し、日本の金融資産は1.4倍にとどまっています。日米では約2倍もの差があるのです。これが、投資の少ない日本と投資の多い米国の差です。つまり、お金を増やしたいと思ったら、お金の配分先を預貯金ではなく投資にしていくことが重要なのです。

米国の家計に占める投資型商品(株式・投資信託・債券など)の割合は約半分です。これに倣い、例えば手取り月収30万円のうち貯蓄額が6万円であれば、投資型商品3万円と安全な商品(定期預金、個人向け国債など)3万円から投資を始めることをおすすめします。

ただし、やみくもに投資することはおすすめできません。基本は「長期・積み立て・分散」投資です。まずはつみたてNISAや個人型確定拠出年金(iDeCo)など、一般の人でも気軽にできる「投資信託」の積み立てから始めるのがいいでしょう。

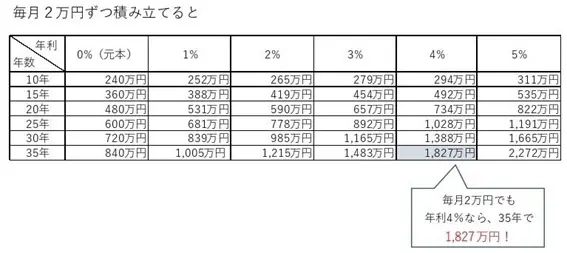

図表1

金融庁 長期・積立・分散投資とNISA制度を基に筆者作成

毎月2万円の投資信託で積み立てを目標に

毎月2万円を投資に回すことは可能でしょうか? コツコツ投資することで、65歳や70歳の時点で2000万円もの資産を確保できる可能性があります。

投資信託の積立投資を具体的に見ましょう。毎月2万円、年間24万円を積立投資し、年利4%で運用できた場合、35年後には約1827万円(元本840万円+利息987万円)の資産が構築できます。現在のメガバンクの定期預金金利(年0.002%)では、同じ期間で840万2934円(元本840万円+利息2934円)しかたまりません。利息の差は歴然です。

毎月2万円の拠出が難しければ、5000円でも1万円でも構いません。

図表2

筆者作成

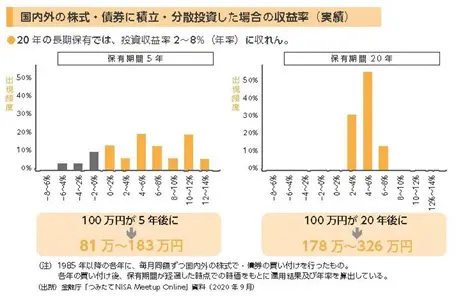

「年率3~4%」で増やすことは可能

では、実際に「年率3~4%」で増やすことは可能なのでしょうか。ちなみに、金融庁資料(20・30代投資初心者向け つみたてNISA Meetup Online「国内外の株式・債券に積み立て・分散投資した場合の収益率(実績)」)によると、保有期間5年ではバラつきが大きく、マイナスも発生しますが(-6%~14%)、保有期間が20年になるとバラつきも小さくなり、同時に0%以下が消え、プラスに収れんしています(2~8%)。

投資期間中の上げ下げはありますが、期間が長くなればなるほど、まとまった資産が構築できる可能性が高くなります。これは、運用中に暴落が来た場合でも、毎月の積み立てでは下がったときも買い付けるため安値で買え、購入量が多くなること(ドル・コスト平均法)、さらに、長期的に見ると株価は右肩上がりの値動きになることがほとんどのためです。

図表3

金融庁 20・30代投資初心者向け つみたてNISA Meetup Onlineを基に筆者作成

まとめ

投資において、長い年月の中で市場暴落に出くわしても、してはいけないことがあります。それは、資産を「売ること」と、積み立てを「止めること」です。不安になって売ったり、積み立てを止めたりするのではなく、値下がりしても淡々と積み立てを続けることが大切なのです。

出典

日本銀行調査統計局 資金循環の日米欧比較

金融庁 長期・積立・分散投資とNISA制度

金融庁 20・30代投資初心者向け つみたてNISA Meetup Online

執筆者:水上克朗

ファイナンシャルプランナー、CFP(R)認定者、1級ファイナンシャルプランニング技能士、DC(確定拠出年金)プランナー