外貨建て債券のメリットやリスクとは?

そこで今回は、リスクはありますが、ある程度の運用利回りが得られる可能性もある外貨建ての債券について学んでみましょう。

ファイナンシャルプランナー CFP

家電メーカーに37年間勤務後、MBA・CFPファイナンシャルプランナー・福祉住環境コーディネーター等の資格を取得。大阪府立職業訓練校で非常勤講師(2018/3まで)、2014年ウエダFPオフィスを設立し、事業継続中。NPO法人の事務局長として介護施設でのボランティア活動のコーディネートを担当。日本FP協会兵庫支部幹事として活動中。

外貨建て債券のメリット

国内債券である個人向け国債の利率は、2023年11月時点で、0.19%~0.60%となっており、国内債券市場には利回り1%以上の国内債券はありません。

そのため、債券投資をしてある程度のリターンを得ようとする場合は、外貨建て債券が選択肢の一つとなります。外貨建て債券のメリットは主に3つあります。

1)国内債券と比較して高い利回りの債券が多くあり、高いリターンが得られる可能性がある。

2)米国をはじめ超大国等の国債や世界的に知名度の高い会社の社債を持つことにより、金利や為替の動向を直接知れる。

3)円安時には為替利益を得られる。

外貨建て債券のリスク

一方で外貨建て債券はリスクが多いので、その内容についてよく知っておくことが不可欠です。

為替リスク

外貨建て債券の円レート推移により、運用利回りを超える為替損が出る可能性があります。円安時には為替益が、円高時には為替損が出ることです。

金利変動や政治状況による債券価格の下落

各国の金利は常に変動しており、金利の変化の大きなトレンドに入った場合は、それに伴って債券価格が大きく変動することがあります。

金利上昇→債券価格下落、金利下降→債券価格上昇です。2022年からの世界的な金利上昇過程では、債券価格の下落が起きています。また、戦争や紛争に巻き込まれた場合も、債券価格の下落を招くことが多く、これらはカントリーリスクと呼ばれています。

信用リスク

債券は信用格付け機関によって格付けされます。各国の国債の場合は、全般的な国の状況(政治・経済・外交)によって、また民間企業の社債は、業績や経営環境の変化によって格付けが変更されますので、それに伴って債券価格が下落することがあります。

流動性のリスク

債券の取引は、店頭(証券会社)取引がほとんどであり、売却希望時に買い手がなければ取引が成立しないことがあります。また、購入価格を下回った価格で売却せざるを得ないようなことがあります。

外貨建て債券の種類

外貨建て債券の種類は、発行体や利払いによる分類もありますが、ここでは新発債と既発債について見てみましょう。

新発債

新発債は、新たに発行される債権です。目論見書や関係書類を確認して購入申し込みをします。発行価額・利率・償還年月日等がはっきりしています。

既発債

既発債は、既に発行されて時価がある債券です。利率や償還年月日は新規発行時に決められています。購入時は、時価と購入時の為替レートによって取得額が決まります。近年、新発債の発行が少ないという状況にあり、外貨建て債券の保有を考える場合は、既発債が選択肢になる場合も多いと思われます。

外貨建て既発債を購入・売却時の事例

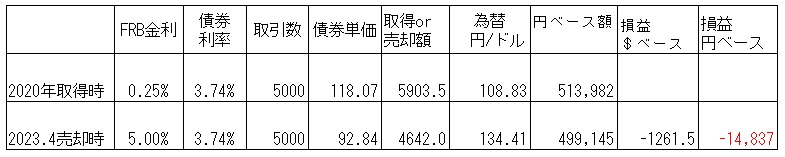

外貨建て既発債は、メリットもありますが、リスクもあります。購入して、その後売却した場合の実際の事例(表1)を見てみましょう。

表1 2020年 Ā社債(ドル建て) 5000単位購入 2023年4月21日売却例 満期日2029.3.7

事例にもとづき筆者が作成

・2020年取得時は、市場金利が2019年の発行時(2~2.25%)から大幅に下がり、債券単価が118円台に上昇していた(取得時利回り3.17%)。

・取得時の為替が108.83円なので、円ベース取得額は約51.4万円であった。

・2022年の米国金利上昇のため、2023年4月では債券価格は92.84に下落した。

・2023年4月に売却すると、ドルベースでは1261ドルの損失ですが、この間の円安のため円ベースでは約1.5万円の損失になる。

この例から分かるのは、市場金利と債券単価の関係と、為替の動向をよく見る必要があるということではないでしょうか。

まとめ

外貨建て債券は、地方銀行や資金運用をする大手企業などが保有の中心になっていると思われますが、株式や投資信託の運用から運用資産の幅を広げたい個人投資家もいるようです。

資産配分の一部として外貨建て債券を考える際の参考にしてみてください。

執筆者:植田英三郎

ファイナンシャルプランナー CFP