買いっぱなしじゃダメ? 資産のリバランスが必要ってどういうこと?

今回は、このポートフォリオのリバランスと新NISAとの相性について見てきます。

田久保誠行政書士事務所代表

CFP®、1級ファイナンシャル・プランニング技能士、特定行政書士、認定経営革新等支援機関、宅地建物取引士、2級知的財産管理技能士、著作権相談員

行政書士生活相談センター等の相談員として、相続などの相談業務や会社設立、許認可・補助金申請業務を中心に活動している。「クライアントと同じ目線で一歩先を行く提案」をモットーにしている。

目次

リバランスとは

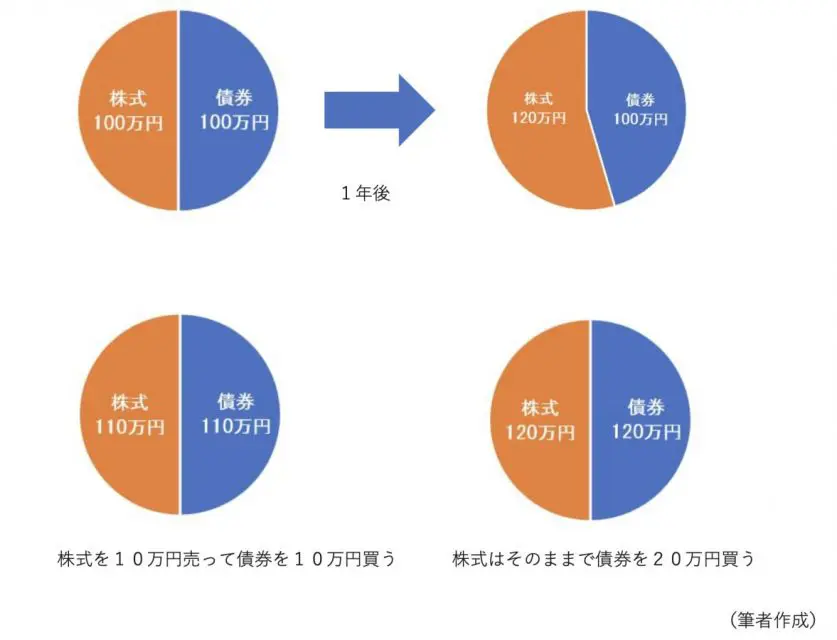

リバランスとは、株式や債券、投資信託等の保有している資産が価格の上下よって、当初の割合が変わってしまったポートフォリオを元に戻す作業のことです。具体的な例を挙げると、以下の2つの方法があります。

まず、設定時の配分比率になるように売買する方法です。例えば、設定時株式を100万円、債券を100万円持っていたと仮定して(比率1:1)1年後に株式が120万円、債券が100万円のままだとすると、株式を10万円売却して債券を10万円購入し割合を当初の比率に戻す方法です。

もう1つが、債券を元の割合になるように買い足す方法です。上記の例の場合、株式はそのままにして比率が同じようになるように20万円買い増す方法です(株式120万円、債券120万円)。図で示すと以下のようになります。

どのようなタイミングでリバランスを行えばいいの?

タイミングについても2つの方法があります。

1つ目は定期的に行う方法です。例えば、「毎年6月末に行う」や1時点を決めてその日の価格を基準にリバランスを行う方法です。期間は年1回でなく、半年に1回でも構いませんし、毎月でも問題ありません。ただ、あまりに回数は多いと手間が増えるので、個々人のペースに合わせて行うと良いでしょう。

もう1つは、一定以上の乖離(かいり)が起きた場合に行う方法です。例えば、「最初の状態から20%ずれたら行う」といったように、保有資産の一方が一定以上に上昇(下落)した場合にその都度行う方法です。ただ、株が下落した場面で安く株を購入するのは正しい行為ですが、そのような状況で冷静に判断することができるかが重要です。

年齢によっても変わってくる

上記の例で当初株と債券の割合を1:1としていましたが、年齢とともにリスク耐性(リスク許容度)が低くなります。よって、年齢を重ねるごとにリスクの高い商品(株やコモディティ等)の比率を下げるようにしてリバランス後の比率を変えていく必要もあるでしょう。

資産を取り崩す場合もバランスを考えて

資産を増やす場面だけでなく、住宅資金や教育資金、老後資金等でこれまで運用してきた資産を取り崩す場面も出てきます。その場合もバランスよく取り崩す必要があります。

新NISAはリバランス向き?

2024年から始まる新NISAの特徴の1つに、売却してもその枠が再利用できるというものがあります。つまり、これまでNISAでリバランスをしようとしても制度的に難しかったものが、生涯投資枠の範囲内であれば実行しやすくなり、相性が良いといえるでしょう。

継続的に行うことが大切

せっかくご自身に合ったポートフォリオを作成しても、そのまま放置するとバランスが崩れます。年齢や環境によってバランスは変わりますし、定期的に見直さないとせっかくのポートフォリオがダメになってしまいます。

継続して管理することでより有益な資産運用ができるようになりますので、面倒くさがらず、年中行事の1つとしてやっていくようにしましょう。

執筆者:田久保誠

田久保誠行政書士事務所代表