うちの家庭はiDeCoとNISA、どちらが向いている? 〜転職を繰り返す夫+扶養内パートの妻のケース〜

Aさんは働くことは好きですが、今の職場で定年まで働くかどうかは未確定で、妻はそういった将来に多少なりとも不安を感じているとのこと。どのように資産形成をしたら良いかアドバイスがほしいそうです。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

外資系IT企業を経て、FPとして「PCとFPオフィス植田」を起業。独立系のFPとして常に相談者の利益と希望を最優先に考え、ライフプランをご提案します。

お客様に「相談して良かった」と言っていただけるよう、日々努力しています。

資産形成で重要なこと

資産形成する上で重要なことは、税金を含めいろいろなコストをできるだけ抑えることです。株式や投資信託などの資産運用で利益が出ると、通常は20.315%の税金(所得税、住民税、特別復興税)が課税されます。iDeCo(個人型確定拠出年金制度)とNISA(小額投資非課税制度)は運用益に課税されないため、効率的に資産形成ができますので、ぜひとも利用したい制度です(※1、2)。

iDeCoとNISA、転職時の影響

Aさんは過去に4度転職していて、今の会社も定年まで勤めるかは未確定とのことで、奥さまも不安のようです。老後資金をしっかり蓄えるためには、所得減税もあり60歳まで引き出すことができないiDeCoを活用することをお勧めします。

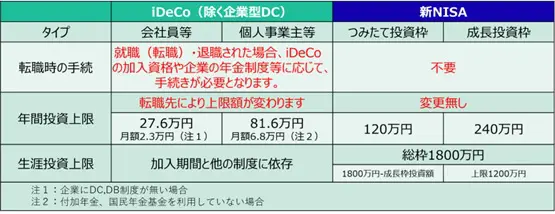

表1:iDeCoと新NISAの転職時の影響

(筆者作成)

表1はiDeCoとNISAの転職時の影響を示しています。NISAは転職による手続きは特に必要ありません。iDeCoは転職により積立限度額が影響するため、転職した場合は勤務先事業所の変更などの手続きが必要となります(※3)。

また、会社に確定拠出年金制度(以後DC制度と表記)がある場合は、iDeCoをDC制度に移換することも可能です。逆にDC制度のある会社からない会社や自営業などに転職した場合は、iDeCoへの移換手続きが必要ですので注意してください。

転職とiDeCoと退職所得控除

iDeCoを一時金として受け取る場合は、退職所得控除の対象です。現在の退職所得控除は20年以上務めると、以下のように控除額が大きく増額されます。

勤続年数が20年以下 = 40万円×勤続年数

勤続年数が20年超 = 800万円 + 70万円×(勤続年数-20年)

(1年以下の勤続年数は切り上げ)

通常の退職金に対する退職所得控除は、転職によって勤続年数がリセットされます。例えば、4つの会社にそれぞれ10年間務めた場合、退職所得控除額の合計は40万×10年×4社=1600万円です。

iDeCoは積み立てた期間を勤続年数とみなして退職所得控除を計算します。転職を繰り返す人でもiDeCoを40年間継続して積み立てた場合は、2200万円の退職所得控除となります。転職の頻度に関わらずiDeCoを長期で継続するメリットが大きいことがわかります。

(注:退職一時金とiDeCoで受け取る一時金と退職所得控除は、一定のルールに従って重複期間などを計算します(※4、5))

自宅の購入目的にはNISA

iDeCoは原則として60歳まで引き出すことができません。Aさんの場合、いずれはマイホームを購入したいとのことですので、そのためにはNISAで資産形成が必要です。NISAはいつでも現金化して引き出すことができるため、自宅の購入資金以外にも子どもの教育資金や老後資金など多目的に利用可能です。

ただし、株式や投資信託は元本割れのリスクもありますので、必要な時に元本割れしている場合はNISAの資産を現金化するのは避けるべきです。万が一そのような場合は、手持ち資金の預貯金を先に充当するというような柔軟な対応が必要です。

iDeCoとNISAの併用がお勧め

Aさんの場合、自宅の購入や老後資金などの目的に合わせてiDeCoとNISAを上手に使い分けることをお勧めします。

優先順位としてはiDeCoを優先するのが良いでしょう。iDeCoには所得減税がありますがNISAにはありません。そのため、まったく同じ投資信託に同じように投資したとしても、所得減税のあるiDeCoのほうが有利となります。

また、NISAは積立額や積立商品の変更が簡単ですが、iDeCoは書類の郵送などの手続きに時間がかかります。今月は積立を減らしたい(または増やしたい)というような場合はNISAのほうが簡単に変更可能です。

以上のことから、iDeCoでは老後資金として確実に資産形成をしながら、NISAで目的に合わせた柔軟な資産運用をするとよいでしょう。転職の頻度が高い場合でも、長期的な視点で適切な商品や運用先を選ぶことが重要です。

まとめ

iDeCoとNISAは目的により上手に使い分けましょう。さらに、iDeCoやNISAだけでなく現預金の蓄えも必要です。転職する場合、新しい会社にすぐに就職できない場合に備え、当面の生活費も確保しておく必要があります。

これらの資産の理想的な割合は、その人の年収やライフプラン、そしてリスク許容度によって変わります。具体的な状況に合わせてファイナンシャルプランナーに相談することも検討してください。

最後にiDeCoやNISAによる投資は元本割れのリスクがあります。今回ご紹介しました内容もその利益を保証するものではありません。投資はあくまでも自己責任で行ってください。

出典

(※1)金融庁 新しいNISA

(※2)iDeCo公式サイト

(※3)iDeCo公式サイト 就職(転職)・退職された方へ

(※4)国税庁 No.1420 退職金を受け取ったとき(退職所得)

(※5)国税庁 No.2725 退職所得となるもの

執筆者:植田周司

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)