タンス預金100万円をNISAで運用して老後資金の足しにしたいのですが、 50歳から始めても遅くないでしょうか?

A子さんは給与からコツコツとタンス預金をしていましたが、NISAは利益が非課税になると聞き、タンス預金100万円を投資にまわしたいとのことです。50歳からNISAを始めても遅くないでしょうか?(生活防衛資金としての現預金は別にあり、タンス預金の100万円は全額投資に使える前提とします)

CFP(R)認定者

確定拠出年金相談ねっと認定FP

大学(工学部)卒業後、橋梁設計の会社で設計業務に携わる。結婚で専業主婦となるが夫の独立を機に経理・総務に転身。事業と家庭のファイナンシャル・プランナーとなる。コーチング資格も習得し、金銭面だけでなく心の面からも「幸せに生きる」サポートをしている。4人の子の母。保険や金融商品を売らない独立系ファイナンシャル・プランナー。

NISA制度をおさらい

NISAは少額資産非課税制度、運用による利益が非課税になる制度です。通常は20.315%(復興特別税含む)かけられますが、NISA口座で買った商品による利益には課税されません。日本に住む18歳以上の方が利用できます。

2024年1月から、新しいNISA制度がスタートしました。

これまでも、2014年からのNISA(年間投資枠120万円・非課税期間5年間)、2016年からのジュニアNISA(年間投資枠80万円、非課税期間5年間)、2018年よりつみたてNISA(年間投資枠40万円、非課税期間20年)がありましたが、一般NISAは120万円まで投資ができても非課税期間が5年間しかない、つみたてNISAは非課税期間が20年間あっても20万円までしか投資ができない。

しかも、NISAか、つみたてNISAのどちらかしか選べない、制度が継続されるかどうかの補償がない、という使いにくい制度でした。

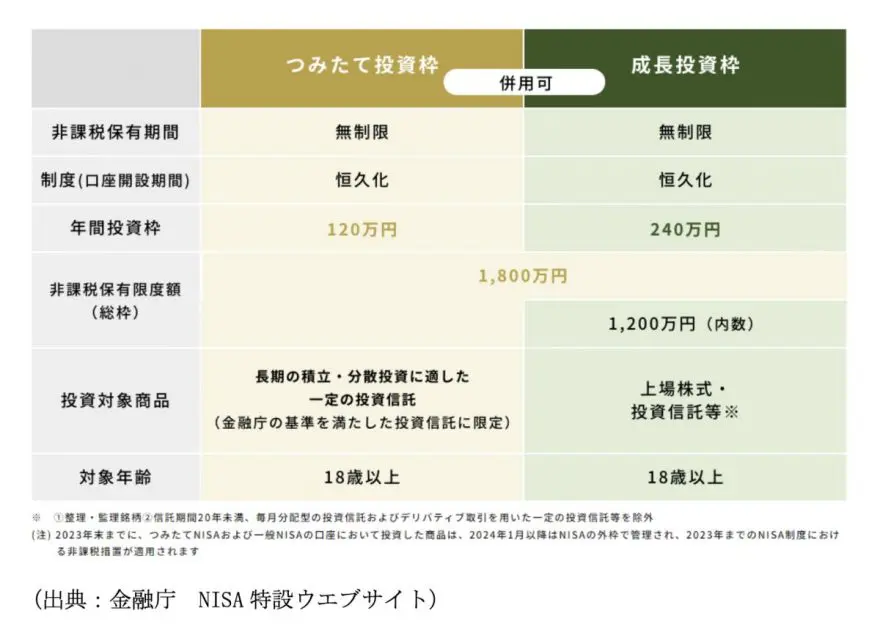

それが、新しいNISA制度では、制度は恒久化され、非課税期間が成長投資枠(一般NISA)のと積立投資枠(つみたてNISA)の両方でき、年間投資枠が360万円(成長投資枠だけなら240万円)と拡大され、非課税期間も無期限という、大変使い勝手がよい制度に生まれ変わりました。

非課税保有限度額は1800万円(成長投資枠のみでは1200万円)までで、上限に達したらNISA口座で購入はできませんが、売却したらその簿価(取得金額)の分だけ、非課税投資枠が復活し、翌年から使えます。

図表1

ただし、旧(2024年3月までの)NISA口座の商品は、非課税期間が終了後に課税口座へ払い出されます。2024年からのNISAとは別の制度のため、2024年4月からのNISAに移管はされません(ジュニアNISAは継続管理勘定に移管されて18歳になるまで非課税で運用されます)。

また、NISA口座で買ったときに年間投資枠が減ります。そして、NISA口座は1人1口座しか持てない(証券会社の変更は年単位でできる)こと、NISA口座で購入した株式の配当金を非課税で受け取るには、株式数比例配分方式(証券口座で受け取る)を選択する必要があることも、これまでのNISA制度と同じです。

使い勝手は良くなっても、投資である

使い勝手が良くなったと聞くと、メリットばかりのような気がしますが、NISA制度は、運用利益に課税されない制度です。あくまでも投資であることを忘れないでください。利益が出た場合に課税されないのは、利益が大きいほどお得です。しかし、絶対にもうかる投資はありません。

利益が出るどころか、損失が出る場合もあります。長期的に上昇する場合でも、ずっと右肩上がりの直線で上がることはありません。短期間では下落することもあります。

一般口座や特定口座で損失が出た場合、その損失を利用することがあります。確定申告が必要ですが、他に所有する証券会社との取引も含めて損益通算ができ、それでもマイナスが残ったら、翌年から3年にわたって損失を繰り越すことができます。

しかし、利益をないものとするNISA口座は、損失が出てもないものとします。NISA口座での損失はないものとされてしまうので、いくらNISA口座で損を出した場合でも、損益通算や損失を繰り越すことはできません。

コツコツと利用する

Aさんは、これからNISAを始めたいとのことですが、投資も初めてですよね。買った時より高く売れば利益が出るのですが、どれを買っておけばもうかるのかなんて分かりません。ましてや投資初心者、見極めるのは大変困難なことです。

また、個別株を所有する場合でも、下落の前に売って、現金化しておき、下がったところで買い直して……などは、そうそう初心者がタイミングよく行うのは大変なことです。

よって、買いたい銘柄がある場合は別として、ただ「殖やしたい」のなら、一度に100万円の投資をするのではなく、積立投資枠(つみたてNISAを踏襲)を利用し、毎月一定額で投資信託を買い付ける「ドルコスト均等法」で投資信託の口数を増やしていきましょう。

下落したらバーゲンセール、同じ金額でも多くの口数を買うことができます。現金化するときに平均取得額より高くなっていれば利益になります。

当然、運用をお任せする分信託報酬はかかりますが、投資に割く時間がない年代の方の場合、選択の1つかと思います。

所得控除のある制度との併用

ところで、Aさんは50歳。今からNISAを始めても遅くないか心配されていらっしゃいますが、NISAは成人していれば何歳でも使える制度です。資産運用して、資産を作ったら取り崩すのみではありません。ずっと運用しつつ、必要な時に必要な分を取り崩しながら老後資金の足しにします。

厚生労働省「令和4年簡易生命表の概況」によれば、男の平均寿命 81.05 年、女の平均寿命は87.09年であり、年々増加傾向にあります。仮に80歳まで生きるとした場合でも、50歳から30年の期間があります。その資金を、例えば、5年後に使いたいというのであれば話は別ですが、10年、20年先に必要となるもの、遅いことはありません。

また、運用益非課税のものに、iDeCo(個人型確定拠出年金)があります。職種により掛け金の最大値が異なりますが、運用益非課税に加えて掛け金全額所得控除ができます(ただし、手数料として、口座を開設するとき2829円、月々171円がかかります(運営管理手数料が0円の場合))。

会社員や国民年金任意加入者であれば、65歳になるまで加入ができます。iDeCoはまだ加入していない場合、ご参考にしてください(今後、制度改正により、加入可能年齢等の変更があります)。

毎月コツコツとタンス預金に流していた分を、今度は積立投資枠で投資信託を購入します(またはiDeCoへ拠出)。貯めた100万円については、成長投資枠で個別株を購入する予定がなければ、少しずつ取り崩して毎月の積立投資枠に加算するのがよいでしょう。

NISA制度の詳細は、

●金融庁 NISA特設ウェブサイト、

●日本証券業協会HP みんなにいいさ!NISAがいいさ!!

をご覧ください。

出典

金融庁 NISA特設ウェブサイト

日本証券業協会 みんなにいいさ!NISAがいいさ!!

厚生労働省 令和4年簡易生命表の概況 1主な年齢の平均余命

iDeCo 公式サイト

執筆者:林智慮

CFP(R)認定者