資産形成する前に知っておきたい「フロー」と「ストック」の話

実際のご相談では、「資産形成をする前に、家計の仕組みを整えましょう」というお話をしています。いわゆる「フロー」と「ストック」についてですが、この意味が分かっていないと、そもそも資産形成をなんのためにやっているのか分からなくなると思います。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

「フロー」ってなに?

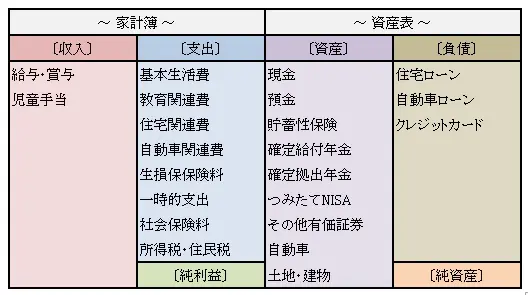

例えば、一般的な子育て世帯の会社員の家計について考えてみましょう。

※筆者作成

会社員なので、一般的に収入は給料とボーナスです。そこに子どもがいる世帯では児童手当が入ります。支出には、食費や水道光熱費などの基本生活費から教育関連費、住宅関連費、自動車関連費、生命保険・損害保険の保険料、一時的支出があり、社会保険料や所得税・住民税が入ります。そして、収入から支出を差し引いたものが純利益です。

純利益は簡単にいうと、毎月余ったお金です。毎月お金が余っていくわけですから、この金額が家計の成長力を表すことになります。単純な例で考えると、仮に、今月の収入が40万円で、支出が30万円だったとします。この場合、差額である純利益は10万円になりますよね。

つまり今月、わが家は10万円分成長したという意味になります。率にするとわが家は今月、25%成長したことになります。これを会社風にいうと、25%成長の会社となります。仮に毎月25%成長していった場合、1年間の成長率は300%に上ります。この意味を金額で考えると、わが家は1年間で120万円の利益を生み出したということになります。

この一連のお金の流れを「フロー」といいます。キャッシュフローともいいますが、次に説明する「ストック」と比べるために「フロー」と覚えておいてください。

「ストック」ってなに?

それでは次に右側の「資産表」に目を移してください。

※筆者作成

先ほどの「フロー」というお金の流れは、左側の表である「家計簿」のお話でした。次は右側の「資産表」ですが、資産表には、資産と負債、その差し引きである純資産が書かれています。

資産には、現金、普通預金や定期預金などの預金、学資保険や個人年金保険などの貯蓄性の保険、勤めている会社で準備されている確定給付年金、確定拠出年金(企業型・個人型)で貯蓄・運用する定期預金・個人年金保険・投資信託、つみたてNISAで運用する投資信託、他にも、株式投資や国債、投資信託、外貨預金、金投資などの金融商品、そして、自動車などの動産とマイホームとしての土地や建物といった不動産があります。

一方、負債にはマイホームを購入したときの住宅ローンや分割払いで車を買ったときの自動車ローンの他、一括払いや分割払い、リボ払いなどで利用しているクレジットカードの利用分も含まれます。

そして、これらの差し引きが純資産になるわけですが、純資産は家計の信頼性や信用性、いわば、家計の本当の体力を示すので、この金額が多いと、わが家は対外的に信用度が高いということができます。

「ストック」は厳密にいうと資産を指しますが、負債は借り入れという方法で調達した資金であり、これを基に土地や建物を購入しているため、マイナスのストックといえます。そして、資産としてのプラスのストックと負債としてのマイナスのストックの差額がわが家の純粋なストックになり、これを基に家計の健全性が図られます。

「フロー」と「ストック」の関係

家計を見る際、この「フロー」と「ストック」の関係性がどうなっているかを見れば良いのですが、ポイントは「純利益」、つまり、「家計に成長力があるかどうか」と、「純資産」、つまり、「家計に体力があるかどうか」という点です。

そもそも、成長力の高い家計は純利益が多いため、毎月、たくさんのお金が余っていきます。このため、必然的にお金が貯まりやすく、わざわざリスクを取ってまで資産運用をする必要がなかったりします。ですがそこは人間、欲深ければお金を余らせていても仕方がないので、余ったお金をどこに振り分けるかで悩み出します。

では、この余ったお金はどこに行くのでしょうか。取りあえず、資産表の資産にある現金や預金に移しますよね。

しかし、金利が低いこのご時世で現金や預金としてストックしてもほぼお金は増えません。そのため、なにがしかの方法で有利にお金を増やそうと考えます。その振り分け先が今、盛んに推奨されている確定拠出年金や、つみたてNISAというわけです。

家計力の高いご家庭は、家計に成長力があるため、結果として純資産が増えやすいという構造的な特徴があります。つまり、「フロー」を高めれば、必然的に「ストック」も高まるということです。

まとめ

資産形成をやっきになって始めようとする前に、まずこの「フロー」と「ストック」の関係性、つまり家計の構造、仕組みがどうなっているかを把握しましょう。

家計全体で見た場合、家計の成長力を高めることを優先せずになんとなく資産運用をしていては、本来持ち得る資産効果をうまく引き出すことはできません。資産運用をする前に、家計全体の効率性を高め、その上で、なんらかの資産運用を実践していく。このような流れで行っていくのが、意味のある資産形成ではないでしょうか。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)