財形貯蓄ってなに? どんなメリットがあるの?

配信日: 2022.04.26 更新日: 2024.10.10

執筆者:伊藤秀雄(いとう ひでお)

FP事務所ライフブリュー代表

CFP®️認定者、FP技能士1級、証券外務員一種、住宅ローンアドバイザー、終活アドバイザー協会会員

大手電機メーカーで人事労務の仕事に長く従事。社員のキャリアの節目やライフイベントに数多く立ち会うなかで、お金の問題に向き合わなくては解決につながらないと痛感。FP資格取得後はそれらの経験を仕事に活かすとともに、日本FP協会の無料相談室相談員、セミナー講師、執筆活動等を続けている。

財形貯蓄の種類と特徴

財形貯蓄制度には、一般財形貯蓄、財形年金貯蓄、財形住宅貯蓄の3種類があります。個人での加入はできず、給与からの控除(天引き)により、事業主を通じて積み立てていく仕組みになっています。利子等に対する非課税措置や財形持家融資を利用できるなどのメリットがあります。

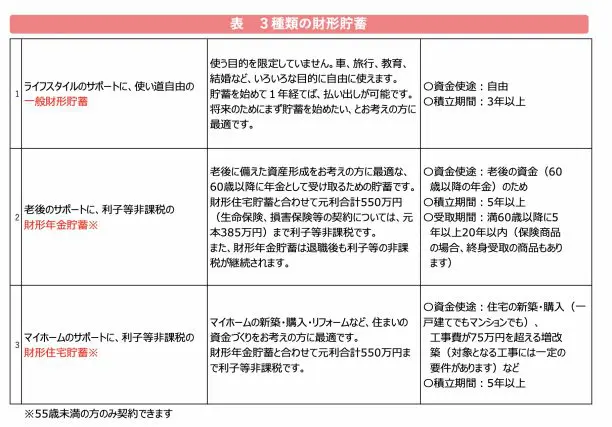

主な特徴は次の表のとおりです。

<表>

(出典:厚生労働省 広報誌「厚生労働」(※1.)から引用)

一般財形は、利用用途の制約や積立上限額がなく、いつ引き出してもよいので将来のさまざまなライフプランに利用できます。ただ、非課税の優遇措置が適用されないので、解約時には20.315%の所得税と住民税が課税されます。

財形年金貯蓄・財形住宅貯蓄は、どちらも本来の目的外での払い出しには、解約時から過去5年分の利息に対して課税されることになります。

勤務先がどの金融機関と提携し、どんな金融商品で運用するかしだいですが、例えば大手銀行の定期預金だった場合、現在の低金利ではお金を増やすにはとても向いていません。

では、財形貯蓄は、いったいどのような目的でどのぐらい利用されているのでしょうか?

導入と利用の実態

独立行政法人労働政策研究・研修機構の資料(※2.)によれば、3種類の財形貯蓄のうち、1つでも導入している企業は全体の35.2%で、300人以上の企業では73.3%なのに対し、30人未満では24.6%にとどまるなど、従業員規模が小さいと未導入が多くなります。

ただし、財形貯蓄制度を利用したことがある従業員の割合は、全体で27.7%にとどまっています。

また、従業員側の制度を利用する理由としては、「給与天引きにより簡単に貯蓄できる」が69.2%で最も多く、「税制上の優遇措置に魅力がある」は第4位で8%でした。

これらをみると、財形貯蓄制度を利用する理由は、本来大きなメリットだったはずの税制優遇措置ではなく、天引きという「貯蓄方法」が支持されているようにみえます。なお、一般財形貯蓄の毎年の積立額は、平均値が28.6万円、中央値が17万円となります。

メリットとデメリット

ここまで見てくると、「利用するメリットがあるのか?」と考えてしまいますね。

運用してお金を増やす、という面ではiDeCoやつみたてNISAに軍配が上がると筆者は考えます。転職先に同じ制度があれば積立金を移管できますが、前述のように規模の小さい会社では制度のないところが多く、ポータビリティも十分とはいえません。

一方、他の運用商品にはない大きなメリットが1つあります。それが給与天引き可能なことなのです。一度も手元を通らず、強制的に貯蓄できることは、確実に財産形成する最高の仕掛けといえます。継続的な貯蓄をする自信がない方や、貯めたいけれど元本保証のない運用は怖い、という方は、どの財形貯蓄制度でもよいので始めてみてはいかがでしょうか。

目的外解約だと過去5年間分の利子課税がかかる点も、以前は確かにデメリットでしたが、今はどうでしょうか? ざっと試算してみましょう。

年利0.001%の定期預金で500万円積み立てると、年間の利息が50円です。5年間で250円。この20.315%が課税されるので、税金は約50円です。500万円を解約しても50円の税金ですむのですから、目的外での課税はもはやデメリットといえないでしょう。

もう1つ、会社を通して一部払い出しをすると、2週間前後かかることもあり、また手続きには書類申請が必要です。時間がかかるし、引き出すのが面倒……なのは不便かもしれませんが、貯める目的からすれば、やたらとお金を降ろせない点は絶好の仕掛けともいえます。

まとめ

強制的に貯めることに的を絞れば、財形貯蓄制度はなかなか優れものといえます。「増やす」議論だけでは比べられない、利用価値や使い分けの選択肢があると考えます。

ただ、注意していただきたいのは、一部払い出しをする際に、できるだけ同じ金融機関の同支店あるいは他支店に払い出すのが望ましいということです。窓口扱いの振り込みになるので、同支店でも振込手数料が200~300円、他金融機関への振り込みだと700~800円ほど取られることもあるため、5年分の税金よりも1回の手数料で元本割れになることがあると知っておきましょう。

上記の点も割り切ったうえ、堅実な貯蓄手段として利用されるのがよいでしょう。

出典

(※1.)厚生労働省 広報誌「厚生労働」

(※2.)独立行政法人 労働政策研究・研修機構 令和元年10月4日Press Release 企業における退職金等の状況や財形貯蓄の活用状況に関する実態調査(企業調査)」および「勤労者の財産形成に関する調査(従業員調査)

執筆者:伊藤秀雄

CFP(R)認定者、ファイナンシャルプランナー技能士1級、第1種証券外務員、終活アドバイザー協会会員、相続アドバイザー。