金融資産はいくら保有してるの?どんなタイミングで金融資産の形成に取り組み始めたの?

また、年老いて働くことができなくなった時のために、お金を用意しておかねばなりません。

株式会社Fan(本社:富山県富山市)は、20代~70代の男女2047人に対して「金融資産に関する実態調査」を実施しました(※)。みんなはお金をどのくらい貯めているのでしょう?

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

金融資産は「高額保有している人」と「少額しか保有していない人」に二極化

貯蓄、貯蓄型保険、投資、資産運用など金融資産のおおよその合計額を聞いたところ、「100万円未満」が15%、「100〜200万円」が6.4%、「201〜300万円」が4.9%で、300万円以下が26.3%となりました。

一方で、「2001万円以上」が19.4%、「1501〜2000万円」が3.7%、「1001〜1500万円」が6.5%で、29.6%が1000万円以上金融資産を保有していると回答しています。

この結果からわかるように、高額の金融資産を持っている人と、あまり持っていない人で二極化しているようです。それでは、金融資産の内訳はどのようになっているのでしょうか。

「金融資産の100%を貯蓄に回している」という人は30%にとどまり、「金融資産の80%を貯蓄に回している」、すなわち20%を資産運用に回している人は45%と、半数近くいる結果になりました。なお、「金融資産の50%以上を投資・資産運用に回している」人は25%でした。

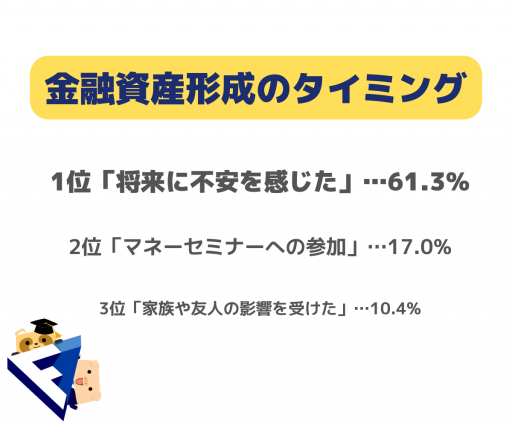

金融資産を形成すべきと思ったのは「将来に不安を感じたから」

将来のための貯蓄の必要性が高まったタイミングを聞いたところ、「将来に不安を感じたから」と答えた人が60.7%とダントツでした。景気低迷やコロナ禍での勤務先の業績悪化など、将来への不安要素が貯蓄へ意識を向かわせるのでしょうか。

次いで「子どもの進学、教育資金」(19.9%)のタイミング、「結婚」(14.6%)のタイミングが続きました。特に大学進学に費用がかかるので、子どもができたらすぐに教育資金を貯め始める人も多いでしょう。結婚する際も、結婚式や旅行、新生活のための資金が必要ですね。

また、学資保険や養老保険のような、将来のための貯蓄型保険の必要性が高まったタイミングも、貯蓄の必要性が高まったタイミングと全く同じ結果となりました。

投資・資産運用の必要性が高まったタイミングについても、トップは「将来に不安を感じた」が61.3%とダントツでしたが、2位は「マネーセミナー参加」(17.0%)で、セミナーに参加し、資産運用をしなければという気持ちになった人が多いことがわかりました。

また、3位は「家族や友人の影響を受けた」(10.4%)となり、セミナーや周りの人の影響を受けて資産運用が必要だと思う人が多いことがうかがえます。

貯蓄の目的は「老後資金」「将来に備えて」

貯蓄の目的を聞いたところ、「老後資金」(57.2%)や「将来に備えて」(55.2%)と答える人が多く、老後や、さまざまなライフステージにおいて、まとまったお金が必要になることを見込んで貯蓄をしていることがわかります。

次いで、「不測の事態に備えて」(42.5%)と、病気や怪我で働けなくなった場合に備えているようです。

加入している貯蓄型保険を聞くと、「個人年金保険」(56.1%)、「生命保険」(52.6%)が多く、2人に1人が加入していることがわかりました。

そして、払い込んだ保険料が外貨で運用される「外貨建て保険」(26.2%)がトップ3にランクインしました。投資・資産運用の目的のトップ3も、貯蓄と同じ「老後資金」「将来に備えて」「不測の事態に備えて」となりました。

これに加え、投資や資産運用をどんな方法で行っているか尋ねたところ、「投資信託」(61.2%)、「株式投資」(59.9%)、「つみたてNISA/NISA」(56.6%)が多く、以下の項目に30ポイント以上の差をつけました。

より効率的に資産を増やしていくために、資産形成や保険などのマネープランについて専門家のアドバイスを受けることも考えたいところです。

しかし、最近では相談する際有料となる場合がありますのでご注意ください。ただ有料であっても的確なアドバイスがもらえれば、長い目で見たら有益かもしれません。

出典

※株式会社Fan「金融資産に関する実態調査」

執筆者:FINANCIAL FIELD編集部