みんなの生活費や貯蓄率、平均でどのくらい? 平均内でおさめるにはどうしたらよい?

今回は、生活費(消費支出)の地域別・年代別平均値を紹介しますので、自分の家計と比べて見直しの参考にしてみてはいかがでしょうか。平均貯蓄率も併せて紹介しますので、平均貯蓄率に近づく方法もお伝えします。

一級ファイナンシャル・プランニング技能士

CFP®

ロングステイ・アドバイザー、住宅ローンアドバイザー、一般財団法人女性労働協会 認定講師。IFPコンフォート代表

横浜市出身、早稲田大学卒業。大手金融機関に入行後、ルクセンブルグ赴任等を含め10年超勤務。結婚後は夫の転勤に伴い、ロンドン・上海・ニューヨーク・シンガポールに通算15年以上在住。ロンドンでは、現地の小学生に日本文化を伝えるボランティア活動を展開。

CFP®として独立後は、個別相談・セミナー講師・執筆などを行う。

幅広い世代のライフプランに基づく資産運用、リタイアメントプラン、国際結婚のカップルの相談など多数。グローバルな視点からの柔軟な提案を心掛けている。

3キン(金融・年金・税金)の知識の有無が人生の岐路を左右すると考え、学校教育でこれらの知識が身につく社会になることを提唱している。

ホームページ:http://www.iwanaga-mari-fp.jp/

目次

全国平均は約30.9万円、そのうち「食料」が約7.9万円、「交通・通信」が約5万円

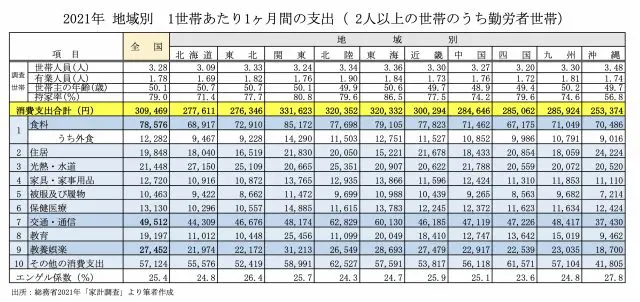

総務省の2021年「家計調査」(以下「同調査」)によると、2人以上の勤労者世帯の消費支出(生活費)は1ヶ月平均30万9469円で、前年に比べ3658円の微増となりました。

支出の内訳は「食料」が約7.9万円と最も高く、次いで、「交通・通信」が約5万円、「教養娯楽」が約2.7万円となっています。

【図表1】

最も高い「食料」(いわゆる食費)には、約1万2000円の外食が含まれています。食料の消費支出に占める割合(エンゲル係数)は、25.4%と約4分の1を占めています。

消費支出を地域別にみると、最も高いのは関東の33万1623円、最も低いのは沖縄の25万3374円で、約7.8万円の開きがあるようです。

ちなみに住居費は、賃貸と持ち家では金額が異なる可能性がありますが、同調査の対象者は持ち家率が79%で月額約2万円の支出となっています。

年齢別の支出は50歳代前半の約36万円が最高

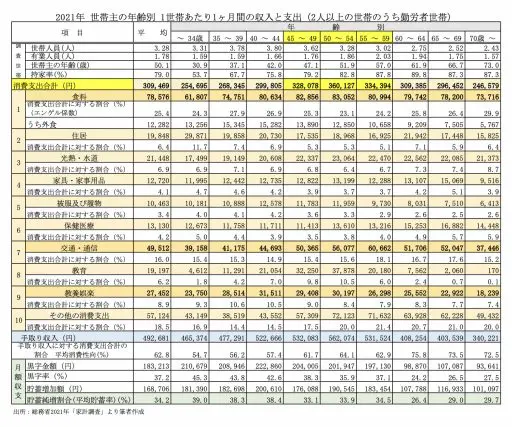

同調査の、2人以上の勤労者世帯の消費支出を年齢別にみると、50歳代前半が36万127円で最も高くなっています。

【図表2】

50歳代前半までは、年齢が上がるにつれて支出が上昇し、その後減少に転じます。50歳代前半をピークとして、その前後の45歳から60歳を迎えるまでの15年間が、生涯の中で支出の多い時期といえるでしょう。

同調査では、45歳から60歳を迎えるまでの15年間は、手取り収入も生涯の中で多い時期と重なっています。

そのほか年齢別の特徴は、「食料」は70歳以上、「教育」は50歳代前半で、ほかの年代に比べて支出割合が高くなっていることが分かります。

これは、70歳以上では収入がそれまでより少なくなること、50歳代前半では子どもが大学進学などで教育費のピークと重なることなどが要因と考えられます。

ご自身の家計を世帯年齢別の全国平均と比較してみると、支出が平均的な範囲内かどうかが分かるでしょう。

勤労者世帯は貯蓄率が高い?!

図表2の「2人以上の勤労者世帯の1ヶ月の収入と支出」を見てみると、どの年齢でも黒字家計になっていることが分かります。勤労者世帯ですので、毎月の収入が家計を支えているといえます。

支出は、収入のおよそ6~7割以内であり、残りの3~4割は黒字(余剰金)という構造になっています。着目すべきは、黒字金額の9割近くを貯蓄へまわしていることです。

60歳以降では、黒字金額以上に貯蓄増加額があるのは、手取り収入(働いて得た収入)以外にも年金(個人年金・企業年金など)を受け取っていることがあるからです。

こうした高い貯蓄率は、理想的な家計傾向ともいえますが、将来への不安の裏返しかもしれません。しかし、もしこんなに貯蓄ができていない場合はどうしたらよいのでしょうか。

そんなに貯蓄ができないときにとるべき方法

貯蓄をするためには、一定の管理が必要かもしれません。まずは貯蓄ができる仕組みづくりからスタートしましょう。

上記調査の全国平均では、手取り収入の約3割を貯蓄していましたが、まずは手取り収入の約10%(難しければ5%)の貯蓄を目標にしてみてはいかがでしょうか。貯蓄の目標額を先に決めて、次に手取り収入から貯蓄を除いた残りの金額で支出項目(上記調査では10項目)の予算を決めていきます。

予算内で支出がおさまるように、家計簿アプリなどを利用しながら管理するのもよいでしょう。3ヶ月程度様子をみて、もし支出を予算内で抑えるのが難しい場合は、さらに次の方法があります。

<収入を増やす>

副業や転職などで収入が増やせることができれば、その増えた分を貯蓄にまわせます。

<予算を見直す>

どうしても予算内におさまらないときは、予算自体に無理がある可能性があります。

支出項目ごとに見直して、購入頻度を減らしたり、商品のスペックを下げたりすれば、予算内におさまることもあるかもしれません。

<将来の目標やライフイベントを見直す>

貯蓄をするのは、将来の目標やライフイベントに備えるためでしょう。そのイベント費用がどの程度必要か、見直してもよいでしょう。

住宅購入の予算を下げたり、家族で旅行する頻度や行き先を変更したりできるかもしれません。

まとめ

総務省の2021年「家計調査」から、生涯でお金が多くかかる時期は45歳から60歳までの15年間であることが分かりました。この時期の家計をどう切り盛りするかで、人生100年時代の過ごし方は変わってくるかもしれません。

同調査では、勤労者世帯ではどの年齢でも貯蓄率が高いことが分かりましたが、あくまでも世帯によって貯蓄目的や貯蓄率は異なります。

自分の家計で必要な貯蓄額はいくらなのか、将来の目標やライフイベントに照らして考えて、自分らしく過ごしつつ過不足のない貯蓄をすることが大切でしょう。

出典

生命保険文化センター 月々の生活費は平均していくらくらい?

e-Stat 家計調査(家計収支編 二人以上の世帯 2021年)

執筆者:岩永真理

一級ファイナンシャル・プランニング技能士