夫婦で住宅ローンを組む時、「収入合算」と「ペアローン」それぞれの特徴は?

物件選びやその後の住宅ローン控除、もしもの場合の備えなど含めて、自分たちに合ったカタチであることが理想的ではありますが、金融機関や商品数も多く、比較検討する基準が分からない、といった声も聞かれます。まずは、夫婦で住宅ローンを組む場合のパターンからそれぞれの特徴を抑えておきましょう。

CFP®認定者・相続診断士

ゆめプランニング笑顔相続・FP事務所 代表

証券会社、銀行、保険会社など金融機関での業務を経て現在に至る。家計管理に役立つのでは、との思いからAFP取得(2000年)、日本FP協会東京支部主催地域イベントへの参加をきっかけにFP活動開始(2011年)、日本FP協会 「くらしとお金のFP相談室」相談員(2016年)。

「目の前にいるその人が、より豊かに、よりよくなるために、今できること」を考え、サポートし続ける。

従業員向け「50代からのライフデザイン」セミナーや個人相談、生活するの観点から学ぶ「お金の基礎知識」講座など開催。

2人の男子(高3と小6)の母。品川区在住

ゆめプランニング笑顔相続・FP事務所 代表 https://fp-yumeplan.com/

パターン別、住宅ローンの組み方

住宅の購入に当たっては、悩みが尽きません。希望の物件は見つかったものの自分たちに購入できるのか、ローンは返せるのか、どこで借りるのか、金利タイプや借り入れ期間に悩む方もいらっしゃいます。また、住宅購入を考えているものの、そもそも何から始めてよいのか分からない、といった相談も意外と多いです。

初めにやるべきことは、希望エリアや広さ、築年数などから、おおよその物件価格をイメージすることです。それから、資金計画のフェーズに入ります。登記や手数料、引っ越し費用などの諸費用も含めて考えましょう。

多くの場合、住宅ローンを利用することになりますが、「どの金融機関で」「いくら」借りるのかと同時に、「誰が」「どのように」借りるのかについて検討します。

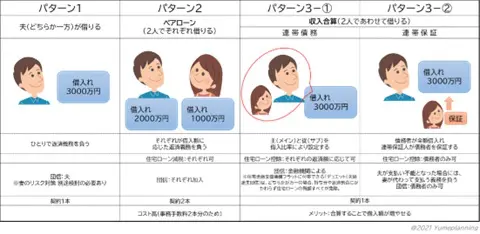

共働き世帯で住宅購入を検討する場合、大きく分けて以下の3つパターンが考えられます。

●パターン1 どちらか一方が住宅ローンを組む

●パターン2 2人でそれぞれ借りるペアローン

●パターン3 2人で合わせて借りる収入合算

筆者作成

パターンごとに特徴を見てみましょう。

パターン1 どちらか一方が住宅ローンを組む

世帯主である夫がローンを組むパターンは、妻が専業主婦やパート世帯だけでなく、共働き世帯でも多いのが現状です。最近では、収入の多い妻がローンを組み、日常生活費などを夫の収入で管理する世帯も増えています。

いずれにしても、住まいにかける費用を集中させることで、働き方や生活スタイルに合わせた臨機応変な家計づくりができるパターンと言えます。余裕資金を繰り上げ返済に回し、早めの住宅ローン完済が実現できれば、退職後など将来的な資金についても余裕を持って準備が可能です。

当然ながらローン契約者のみが住宅ローン控除適用となるため、税負担の大きい夫婦の場合には一方が不利になることもあります。また、住宅ローン契約者のもしもの備えとして、団信(団体生命保険)がありますが、パートナーの保障は別途考えておく必要があります。

パターン2 2人でそれぞれ借りるペアローン

ペアローンは、仮に3000万円の借り入れを希望する場合、例えば夫が2000万円、妻が1000万円など2本のローン契約を申し込むことになります。それぞれがローン契約者になるため、借入残高に応じた住宅ローン控除の適用、団信によるもしもの保障を確保することができます。

それぞれのお財布で家計を管理する世帯に向いている一方で、全体像が見えないというデメリットがあります。

それぞれの収入基準での審査となるため「借りられる額」が増え、購入したい物件に手が届くともいえますが、働き方の変化への対応、教育資金や老後資金などを踏まえた資金計画の必要性を考えると一概にメリットともいえません。くれぐれも「返せる額」で検討することをおすすめします。

パターン3 2人で合わせて借りる収入合算

2人の収入を合算して1つのローンを組むのが収入合算ですが、「連帯債務型」と「連帯保証型」の2種類があります。似たような単語ですが、性質が異なるため注意が必要です。

■連帯債務型

ローンの契約は、「主債務者 ○○、連帯債務者 ○○」と2人の名前が記載されます。1本分の借り入れとなるため、印紙代や事務手数料は、2本の契約となるペアローンと比較するとコストが抑えられます。住宅ローン控除もそれぞれの返済割合に応じて案分で適用が可能です。

もしもの場合の備えとして、「夫婦連生団信」とよばれる団信であれば、どちらかに支払い事由が発生した場合にはその時点で全ての借り入れ残額が保障されるのですが、金融機関により団信加入は主債務者のみに限定される場合も多く、別途備える必要があります。

フラット(金融機関と住宅金融支援機構が提携する全期間固定金利の住宅ローン)であれば、夫婦でローンを組む場合には、連帯債務型となります。取り扱いのない民間金融機関も多く、住宅ローンの借り入れを検討する段階で、金利や収入要件とともに、取り扱いの有無や連帯債務者となれる要件について確認するようにしましょう。

■連帯保証型

ローン契約者の借り入れに対して、一方が債務を保証するカタチです。夫婦2人の家計収入の中から返済できれば問題ありませんが、債務者(ローン契約者)が返済不能となった場合には、連帯保証人が代わって返済義務を負うことになります。

連帯保証での借り入れを申し込むというよりも、パターン1での申し込みに対して、勤続年数や収入基準を十分に満たすことができない場合に、金融機関から連帯保証を条件に借り入れ可能となるケースが多いようです。

まとめ

人生の中でも、最も高い買い物と言われる「住宅」。多くの場合、住宅ローンを利用することになりますが、低金利とはいえ、長期間にわたる返済は、それぞれのライフステージに応じて家計に影響をあたえます。

現在は妥当と思われる月返済額も、10年後、20年後には捻出が難しくなるケースも散見されます。ローンに追われて疲弊する日々は避けたいものです。住宅ローンの組み方に正解はなく、それぞれの生活スタイルや価値観に応じた選択をおすすめします。

執筆者:大竹麻佐子

CFP🄬認定者・相続診断士