夫婦で必要な老後資金の目安はどれくらい?理想と現実を比較

配信日: 2022.08.16 更新日: 2024.10.10

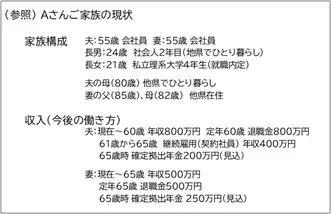

ここでは、希望をふまえた理想を描きつつ、現実的な課題にむけた行動のヒントをお伝えします。会社員Aさんご夫婦のプランをもとに考えてみましょう。

執筆者:大竹麻佐子(おおたけまさこ)

CFP®認定者・相続診断士

ゆめプランニング笑顔相続・FP事務所 代表

証券会社、銀行、保険会社など金融機関での業務を経て現在に至る。家計管理に役立つのでは、との思いからAFP取得(2000年)、日本FP協会東京支部主催地域イベントへの参加をきっかけにFP活動開始(2011年)、日本FP協会 「くらしとお金のFP相談室」相談員(2016年)。

「目の前にいるその人が、より豊かに、よりよくなるために、今できること」を考え、サポートし続ける。

従業員向け「50代からのライフデザイン」セミナーや個人相談、生活するの観点から学ぶ「お金の基礎知識」講座など開催。

2人の男子(高3と小6)の母。品川区在住

ゆめプランニング笑顔相続・FP事務所 代表 https://fp-yumeplan.com/

目次 [非表示]

まずは、将来に関する情報収集を

調査結果やインターネット情報は、平均的なデータで示されていることが多いため、ひとごとのように感じてしまうかもしれません。「自分の場合は……」という視点で捉えることがポイントです。

(1)情報収集1 勤務先からの収入を確認する

今回ご紹介するAさんご夫婦は、ともに55歳の会社員です。妻は出産を機に退職しましたが、子どもの成長とともに、パート勤務から徐々に勤務時間を増やして正社員となり10年がたちました。

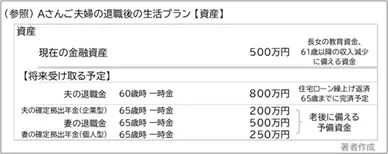

定年の65歳までの年収は、大きく変動することなく推移しそうです。勤務先の規定を調べたところ、退職時には、一時金500万円が受け取れることが分かりました。また、個人型確定拠出年金(iDeCo)は250万円を見込んでいます。

一方、夫の勤務先の定年は60歳です。退職後も希望すれば、65歳まで契約社員として継続して働くことができますが、年収は大きく下がりそうです。退職金の800万円で住宅ローンを繰り上げ返済し、65歳までの完済をめざします。

数年前に自宅リフォームをしたため、現在の貯蓄は500万円程度です。現在大学生4年生の長女の大学納入資金と年収が下がった場合の生活資金で底をつくのではないかと考えています。

(2)情報収集2 ねんきん定期便から受け取れる年金額を知る

公的年金(老齢年金)は、退職後のメインとなる収入です。「ねんきん定期便」や「ねんきんネット」における情報は、あくまでも予定であり、働き方により若干の変動はあるものの、自分自身の年金額が記載されています。年金受給額を知ることは、今後の生活を考える上で、とても重要なポイントです。

理想のくらしについて夫婦で話し合う

退職金制度の有無、そして時期や金額、また年金額といった収入が分かると、自分ごととして捉えることができるようになります。

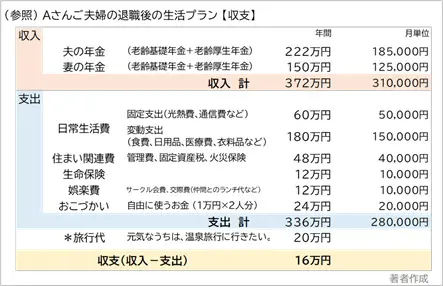

次のステップは、支出です。Aさんご夫婦は、日常生活費を固定費と変動費に分けたうえで、予算づくりをしました。人生を楽しむための娯楽費や、それぞれが自由に使える「おこづかい」のほか、元気なうちは、温泉旅行などの旅行代を見込んでも、年金収入の範囲内で生活できそうです。

(下図参照)

Aさんの場合、退職金を住宅ローンの繰り上げ返済に充てたことによる生活費削減効果は大きいと言えます。退職後も住宅ローン支払いが継続するケースも多く見られますが、収入減にともなう生活費への影響を考慮した資金計画を検討しておきましょう。

老後に備える資金は生活資金と予備資金を分けて考える

老後資金を考えるにあたって、例えば、「生活資金」と「予備資金」などのように、目的ごとに分けることをおすすめします。

生活資金については、年金収入で生活を賄うことができるのであれば準備する必要はないとも言えます。もし、月単位で5万円の赤字が見込まれるのであれば、年あたり60万円、仮に30年と考えると1800万円準備する必要がある計算になります。

年金の範囲内で生活できるよう切り詰めるのか、余裕のある生活をしたいのか、といった価値観によるため一概には言えませんが、方向性と準備は考えておきましょう。

予備資金について、Aさんご夫婦は、下図のとおり、妻の退職金とそれぞれの確定拠出年金を合わせて950万円を備えるつもりです。

考えておきたいリスク

夫婦2人が元気で思い描いた毎日を送ることができれば何よりなのですが、思い通りにいかないのが人生かもしれません。以下のようなリスクを考える必要もあるでしょう。

●ひとりになったときのこと

ふたりの年金額を想定した生活プランであるため、ひとりになった場合には、それまで通りの生活はできなくなります。遺族年金や保険についても検討しておく必要があります。

●介護や認知症のリスク

介護に関する公的支援は充実しているものの、期間や程度に個人差があり、経済的・精神的・肉体的負担は、可能なかぎり抑えたいものです。貯蓄で賄うのか、保険で備えるのかなど、早めに対策を考えておきましょう。

●親のこと

自分たちの将来を考えるにあたって、親のことも気になります。年齢からすると、自分たちの介護よりも親の介護を優先する必要があるかもしれません。介護状態になって初めて、親の経済的困窮が発覚するケースも見られます。日頃からのコミュニケーションが大切です。

●将来の住まい

多くの場合、自宅で最期まで過ごしたい希望があるようですが、身体の状況によっては施設での生活が必要となる場合や、自宅のリフォームが必要な場合などが考えられます。そういった場合の選択肢や費用についても準備しておきたいものです。

そのほか、子への援助が必要となる場合もあります。予備資金は、「起こりうるリスク」を想定した金額で準備できると良いでしょう。

想定できるリスクをふまえて、安心できる老後資金を準備したい

Aさんご夫婦の事例をもとにお伝えしましたが、参考にしつつ、自分の場合はどうなのか考えてみてください。当然ながら、家族構成や働き方などにより、準備すべき老後資金の額は異なります。

早めに準備を始めるほど、選択肢も多く、時間をかけて取り組むことができます。まずは、退職金の有無、いつ、いくら、どのように受け取れるのか、勤務先の規定や人事担当者に問い合わせてみましょう。退職金や確定拠出年金、公的年金の情報を調べることで、理解が深まる一方、危険度が見えてくることもあります。

収入は少なめに、支出は多めに見積もっておくと、変更があったとしても、プランの修正は容易です。

執筆者:大竹麻佐子

CFP🄬認定者・相続診断士