「扶養に入れない」のは配偶者がいくら稼いだら?税金と社会保険の違いも解説

本記事では、社会保険と税金の扶養が適用される範囲をそれぞれ詳しく解説します。収入を増やしたいけれど、扶養から外れてしまわないだろうかと不安を抱いている方は、ぜひ参考にしてください。なお、本記事内の収入金額は、給与所得のみのケースを示しています。

AFP認定者、2級ファイナンシャルプランニング技能士

金融系ライター・編集者 | SEO記事を中心に200記事以上の執筆・編集を担当 | 得意分野:税金・社会保険・資産運用・生命保険・不動産・相続 など | 難しい金融知識を初心者にわかりやすく伝えるのを得意としている。

●難しい金融知識を初心者にわかりやすく伝えることが得意

●専門用語をなるべく使わずに説明します

●漠然と抱えている「お金の不安」を取り除きます

●お悩みに寄り添ったアドバイスを行います

配偶者が扶養に入れる収入

冒頭でも触れた通り、社会保険と税金の扶養が適用される収入範囲は異なります。ここでは、それぞれのケースを解説していきます。

社会保険の場合

社会保険では、年収130万円未満であることが扶養条件とされており、月収にすると約10万8333円です。ただし、被扶養者が60歳以上または障害厚生年金を受け取れる程度の障害がある場合は、年収180万円までが適用範囲となります。

なお、会社が所属している健康保険組合によっては「年収130万円未満であっても、単月で10万8333円を越えると扶養適用外とする」などの条件が設けられているケースがあります。配偶者が働いている場合は、会社が所属している健康保険組合の規約を確認しておきましょう。

また、2022年10月以降は従業員数が101人以上の勤務先の収入条件を月額8万8000円未満と、適用範囲が拡大されました。さらに2024年10月以降は、従業員数51人以上の勤務先が対象となるので注意が必要です。

税金の場合

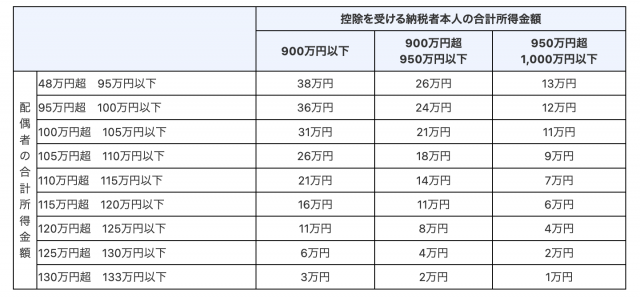

税金の扶養は、配偶者控除と配偶者特別控除の2種類に分かれており、図表1のように納税者と配偶者の所得によって控除額が異なります。

図表1

出典:国税庁 No.1195 配偶者特別控除

いずれの控除も納税者の合計所得金額が1000万円以下であることが条件となっているため、まずは自身の年収が適用範囲外でないかを確認しておきましょう。

申告しなければ扶養に入れない

社会保険と税金の扶養は、申告をしなければ適用が受けられません。

社会保険の扶養は対象年度の11月末日まで、税金の扶養は対象年の最初の給与を受け取る前日までに、所定の書類を提出する必要があります。提出が遅れると扶養から外れてしまう可能性があるため注意しましょう。

不正申告をするとどうなる?

社会保険や税金の扶養に入ると、金銭的負担が軽くなることからといって不正申告を行うと、ペナルティーが課せられます。

社会保険の場合

不正申告が発覚すると、社会保険の扶養から外されることになります。

健康保険組合によっては、過去の保険料や給付金までさかのぼって請求されることがあります。長期間にわたって不正申告をしていた場合には、支払えない規模の金額を一括請求される可能性もあるので、いうまでもありませんが、扶養申告は正しい内容で申告するようにしましょう。

税金の場合

扶養控除が適用されない状況で、年末調整や確定申告をしていた場合には、控除されていた金額分の税金を納めなければなりません。それに加えて、申告期限の翌日から納付日までの日数に応じた「延滞税」、状況によっては「加算税」も課せられます。申告時点では小規模だった納税額も時間がたつにつれて大きな金額になる可能性があるので、注意が必要です。

配偶者の収入に合わせて扶養に入ろう

配偶者が扶養の対象であるか否かは、収入の規模によって異なります。社会保険と税金の扶養では、上限とされる収入金額が異なるので、配偶者の収入に応じてしっかり確認しておきましょう。上限金額に気付かずに扶養申告をした場合であっても、一定金額以上の配偶者を扶養に入れることは不正申告と見なされてしまいます。不正申告には厳しいペナルティーが課せられるので十分注意しましょう。

出典

全国健康保険組合 被扶養者とは?

厚生労働省 配偶者の扶養の範囲内でお勤めのみなさま

国税庁 No.1195 配偶者特別控除

全国健康保険組合 事業主・加入者のみなさまへ「令和4年度被扶養者資格再確認について」

国税庁 [手続名]給与所得者の扶養控除等の(異動)申告

国税庁 【申告が間違っていた場合】

執筆者:東本隼之

AFP認定者、2級ファイナンシャルプランニング技能士