生活を豊かにするための第一歩! 資産と負債を把握するためのステップ

同じように、家計においても、家計の財務状況を把握するために、財務諸表を作成し、家計を見える化することによって、家計を安定化することが生活を豊かにすることにつながります。

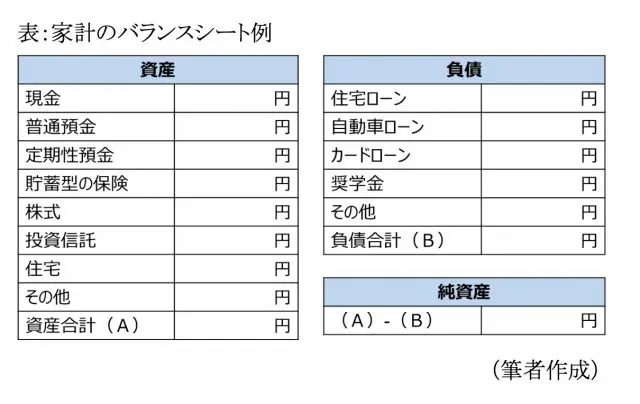

今回は、家計の財務諸表の1つであるバランスシートの作成方法とその活用について解説します。

ファイナンシャル・プランナー

中小企業診断士

早稲田大学理工学部卒業。副業OKの会社に勤務する現役の理科系サラリーマン部長。趣味が貯金であり、株・FX・仮想通貨を運用し、毎年利益を上げている。サラリーマンの立場でお金に関することをアドバイスすることをライフワークにしている。

家計のバランスシートとは?

家計のバランスシートとは、家計が所有している資産と、家計が返済をしなければならない負債を把握し、その差である資産(純資産)を算出し、家計の健全性を見るものです。このバランスシートを作成することで、家計の資産、負債、資産(純資産)を定量的に把握するとともに、資産と負債のバランスを確認し、家計の改善に役立てることができます。

資産の部の作り方

資産の部には、表1にあるように、お金に換金することができるプラスの財産を洗い出します。表1に記載している項目以外にも、不動産、債券、金、宝石、自動車やバイク、他者などへの貸付金なども資産の部に入ります。

この資産を現金化しやすい順番に並べ、すぐに現金化できるものとそうでないものの2種類の資産に分けるとよいでしょう。

(1) 流動資産:1年以内に現金化できるもの

(2) 固定資産:流動資産以外(長期に保有する予定の株式や投資信託なども固定資産として取り扱う)

このように2つに分類することで、現在抱えている負債を確実に返すことができるのか、資金繰り難にならないのかを確認できます。

負債の部の作り方

負債の部には、将来にわたって返済をしていくものです。表1にあるように、ローンが代表的な負債ですが、奨学金の返済など隠れた負債も忘れないように洗い出しましょう。

負債も資産同様に、その流動性から2つに整理すると良いでしょう。

(1)流動負債:1年以内に返済が必要なもの

(2)固定資産:流動資産以外

負債の中で、負債額が高額になるのが住宅ローンです。無理して高額な住宅を購入しないようにするのが予防策として最良ですが、すでに購入してしまった場合には、バランスシートを見て、計画的に返済をするようにしましょう。

また、塵も積もれば山となるで、ローンを“見える化”して、多数のローンを組んでしまい借りすぎないように、防衛をすることも家計の安定化につながります。

純資産の部の作り方

資産の合計から負債の合計を引き算して算出します。この純資産が、最終的に手元に残る本当の資産になります。

バランスシートは、一度作成すれば、次回作成するのはそれほど手間がかからずに改定できます。ぜひ、このバランスシートを半年に1回など定期的に見直して、資産と負債のバランスが適正なのかを見てください。

そして、純資産の増加額を見て、純資産が確実に増えているかをチェックし、投資のバランスを変える、積み立てを増やす、住宅ローンの繰り上げ返済をするなどの見直しを行い、家計を安定化し、豊かな生活が送れるようにしていただければと思います。

執筆者:堀江佳久

ファイナンシャル・プランナー