「年収の壁」は3つある? 共働き夫婦が「損」しないための働き方について解説

「これだけ稼いでいるのだから、被扶養者に対する経済的支援の幅を狭めます」という、国が出している一定のラインともいえます。今は多くの家庭が共働きをしており、年収の壁が気になる人は多いでしょう。

年収の壁は、具体的に「103万円の壁」「106万円の壁」「130万円の壁」が存在します。

本記事では、この3つの壁についてその内容と壁を超えた場合に税金がどのように変わるのか、解説します。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

目次

まず「扶養」についておさらい

扶養とは、自分自身の収入で生計を立てられない家族や親族に対して経済的な支援を行うことを指します。経済的な支援を行う側(がわ)を「扶養者」、支援される側を「被扶養者」と言います。

例えば、専業主婦(夫)で収入のない方や年収が一定水準を下回る場合には、稼ぎのある配偶者の扶養に入ることができます。扶養に入ることで被扶養者となり、税金の免除や控除を受けることができます。

所得税が変わる103万円の壁とは

「103万円の壁」は、所得税の壁です。年収が103万円を超えると「所得税」がかかります。

103万円の根拠は、稼ぎのある家族、つまり扶養する側(扶養者)の給与所得控除(55万円)と基礎控除(48万円)の合計金額が103万円であることからきています。103万円を超えない場合は勤務先から支払われる収入はそのまま全額が手取りとなります。

扶養から外れる130万円の壁とは

「130万円の壁」は、社会保険の壁です。年収が130万円を超えると、会社員や公務員として働く配偶者の社会保険による扶養から外れ、国民年金や国民健康保険に加入して、その費用を自分で負担しなければなりません。

国民年金の保険料は1ヶ月あたり1万6520円です(2023年度)。国民健康保険は自治体によって金額が変わりますが、新宿区を例にみると、年収130万の場合の月々の保険料は約9000円です。あわせると、年間30万円程度の手取り額が変わってきます。

社会保険のもう1つの壁である106万円の壁

「106万円の壁」は、「130万円の壁」同様に社会保険料に関する壁です。「130万円の壁」との違いは、「130万円の壁」は超えてしまった場合に誰でも社会保険料を支払わなければならないのに対して、「106万円の壁」は働く事業所の従業員数により社会保険料の対象か否かが変わります。

「130万円の壁」と違い扶養から外れることはありませんが、勤務先の社会保険に加入して自分の給与から社会保険料を負担することとなります。

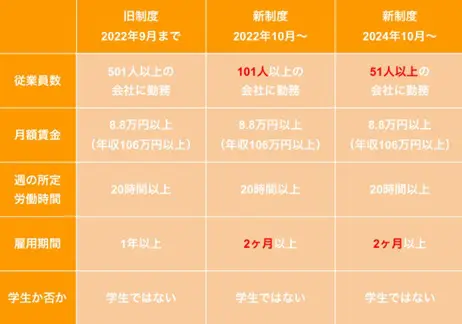

この「106万円の壁」は、2022年10月以降、下図のとおり変更がありました。この制度改正により、今までは年間106万円以上稼いでも勤務先の従業員数で社会保険加入対象外だったパートの人が、制度改正により社会保険加入対象になる可能性が大幅に上がります。

図表1

日本年金機構 短時間労働者に対する健康保険・厚生年金保険の適用拡大のご案内を基に筆者作成

「106万円の壁」を超えると厚生年金と健康保険に加入する必要があります。そして働き手は、これらの加入による保険料を毎月支払うことになります。支払う金額は企業の属する地域によって異なりますが、企業が東京にあり、106万円を少し超える収入の場合には、月々の負担は1万3000円程度、年間約16万円の負担となり、その分だけ手取りが減ります。

106万円の壁を超えるメリット

106万円の壁は、超えることで得られるメリットがおもに3つ存在します。

1つ目は、健康保険加入により医療保障が手厚くなります。

具体的には、健康保険に加入すると、けがや病気で会社を長期で休んで収入がない状況には傷病手当金が、出産で会社を休む場合には出産手当金が、それぞれ支給されます。どちらの手当金も収入が途絶してしまった場合に支給されるため、大きな助けになる制度です。

2つ目は、厚生年金加入により将来の年金受給額が増えます。

厚生年金は国民年金のみよりも支払う金額が大きいため、老後に受け取れる老齢年金の額を多くすることが可能になります。人生100年時代の中で少しでも将来の老齢年金の額を増やしておきたいと考える人は、あえて「106万円の壁」を超えることも選択肢の1つです。

3つ目は、障害厚生年金、遺族厚生年金の給付対象になることです。

厚生年金に加入すると、障害を負ってしまった場合に障害厚生年金を受け取れます。

また、もし亡くなってしまった場合、残された家族は基礎年金に加えて、遺族厚生年金を受け取ることが可能です。障害や死亡などの保障が手厚い厚生年金に魅力を感じる場合は、「106万円の壁」を超えることも選択肢の一つです。

手取りと社会保障のバランスを考えて収入を調整することが大切

年収における3つの壁は、超えることで手取り収入が減ってしまうというマイナスな面が目立ちます。103万円の壁を超えた場合には、所得税がかかり手取りが減るというマイナス面のみです。

しかし、106万円の壁(人数規模が対象の事業所で働く場合のみ)と130万円の壁を超えてでも、社会保険料を支払う場合、病気やけがで長期的に仕事ができない場合の傷病手当金などの支給や、将来の年金額が増えるというようなプラスの一面も出てきます。

収入と、もしもの事態や将来の支援の手厚さを比べたときに、家族にとって最適な収入額での働き方を選ぶことが大切です。

出典

日本年金機構 短時間労働者に対する健康保険・厚生年金保険の適用拡大のご案内

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー