【年収の壁】「103万円」の壁は気にしなくても大丈夫? 扶養を外れても「有利になる」年収のラインはどれくらい?

本記事では、「年収の壁」と「扶養」の関係を簡単に解説し、どの金額が有利になるのかを考えます。

CFP、行政書士

「扶養を外れる」にも2種類のケースがある

「扶養」には、税金(所得税と住民税)に関するものと、社会保険に関する扶養の2種類があります。扶養から外れる場合、どちらを指すか内容を確認するようにしましょう。

まず、税金に関する扶養は「103万円の壁」として知られています。この103万円とは、給与所得控除(55万円)と基礎控除(48万円)を合計した金額です。その他の条件によって金額が若干前後することもありますが、この金額を超える部分に所得税と住民税が課税されます。

また、扶養していた側の人は扶養控除がなくなり、課税対象となる所得が増えることになるので、扶養する側の所得税や住民税も増えます。

一方、社会保険に関する扶養は130万円の壁(条件によっては106万円が節目の金額となる場合もあり)と呼ばれています。ただし、パート先やアルバイト先によっては130万円が必ず基準になるというわけではありません。社会保険への加入が必要な場合、給与から厚生年金保険や健康保険などの社会保険料が差し引かれます。

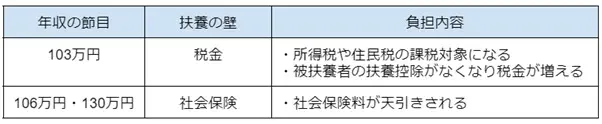

つまり図表1のとおり、103万円で税金の扶養から外れ、さらに所得税や住民税が発生します。そして130万円で社会保険の扶養からはずれるため、社会保険料が天引きされるようになります。

図表1

国税庁 No.1180 扶養控除・全国健康保険協会 被扶養者とは?を基に筆者作成

103万円はそれほど気にしなくてよい、130万円は将来のことまで考えて

年収がいくらであれば最も有利になるかは人によって異なります。個人的な意見ですが、103万円の壁はそれほど気にする必要はないと考えます。

例えば、年収120万円(月額10万円)の人を例にとり、103万円を基準にしてそれ以上の金額から所得税と住民税が発生すると仮定します(以下はわかりやすくするために所得税と住民税を同じ控除額で考えます)。

課税総所得金額:120万円―103万円=17万円

所得税:17万円×0.05(所得税率5%)=8500円

住民税:17万円×0.1(住民税率10%)=1万7000円

※均等割や所得割を考慮せず税率10%で計算

合計:8500円+1万7000円=2万5500円

手取り:120万円-2万5500円=117万4500円

課税総所得金額が小さい場合、それに伴う税金も小さいため、働いたほうが手取りとしても得になることがほとんどです。

一方で、社会保険の扶養から外れる場合は手取りが大きく減る可能性があります。例えば東京都の2023年3月分からの社会保険料額は、報酬月額が10万円の場合、厚生年金保険料8967円、健康保険料は4900円(介護保険第2号被保険者に該当しない場合)です。したがって、月額で約1万4000円手取りが減る計算になります。

ただし、社会保険料の中には厚生年金保険料が含まれるため、将来の年金額が増えることになります。そのため、短期的には手取りが減るとしても、長期的に見れば必ず損をするというわけではありません。

世帯全体で金額を考えるのは難しい。場合によっては専門家に相談を

本記事では、税金などの公的な金額だけを考慮しましたが、勤めている企業によっては家族手当などの福利厚生にも収入上限などがあるかもしれません。また、配偶者特別控除のように、配偶者の合計所得によって段階的に控除額が減少する仕組みも存在します。

このような金額も考慮すると、世帯全体として最も有利な年収を考えるのはかなり難しい課題となります。自身の家庭で最もお得になる金額を確認したい場合は、税理士などの専門家に相談することをおすすめします。

出典

国税庁 No.1180 扶養控除

全国健康保険協会 被扶養者とは?

全国健康保険協会 令和5年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表(東京都)

執筆者:御手洗康之

AFP、FP2級、簿記2級