うちは世帯年収1200万円ですが、子育てに集中したい妻が扶養内パートになります。私は年収700万円なので趣味や旅行を控えれば大丈夫でしょうか?

CFP(R)認定者

宅地建物取引士、住宅ローンアドバイザー

蟹山FPオフィス代表

大学卒業後、銀行勤務を経て専業主婦となり、二世帯住宅で夫の両親と同居、2人の子どもを育てる。1997年夫と死別、シングルマザーとなる。以後、自身の資産管理、義父の認知症介護、相続など、自分でプランを立てながら対応。2004年CFP取得。2011年慶應義塾大学経済学部(通信過程)卒業。2015年、日本FP協会「くらしとお金のFP相談室」相談員。2016年日本FP協会、広報センタースタッフ。子どもの受験は幼稚園から大学まですべて経験。3回の介護と3回の相続を経験。その他、宅地建物取引士、住宅ローンアドバイザー等の資格も保有。

手取りはどのくらい減る?

まず、世帯の手取り収入が妻の働き方でどのくらい減るのか、試算してみましょう。

手取り収入は給与から税・社会保険料(所得税、住民税、健康保険料、厚生年金保険料、雇用保険料など)を引いたものです。手取り収入は一般に給与額の75~85%と言われていますが、今回は給与の75%を手取り収入とします。

夫の給与は700万円なので、手取りは525万円。一方、妻の給与は500万円なので手取りは375万円、夫婦合わせた現在の手取り収入は900万円です。

Aさんの妻が、扶養内パートで働いた場合の収入を年100万円とします。年収100万円なら、税・社会保険料の負担はないので、手取り収入も100万円です。したがって、夫婦の手取り収入は合計625万円。つまり、手取り収入は275万円減る結果となります。

趣味や旅行を控えれば生活していけるか?

Aさん夫婦の共通の趣味はダイビングで、旅費など年200万円くらいの費用がかかっていたそうです。しかし子どもが生まれたことで、しばらくは夫婦でダイビングに行くのをあきらめなければならないし、今までのような旅行や外食もできません。年100万円くらいは貯蓄もできていたので、子どもが生まれて生活費が少し増えてもなんとかやっていけそう、というのがAさんのお考えでした。

たしかに現状の収支を考えれば、収入が275万円減っても、趣味の支出が200万円減り、貯蓄にまわすお金を減らせば、ギリギリですが何とかやっていけそうです。

でも、5年先、10年先を考えた場合はどうでしょうか。これまでのような旅行には行けなくても、子どもと一緒だからこそ行きたい旅行や、教育費もかかるようになるでしょう。また、2人目の子どもが生まれる可能性もあります。

子どもの教育資金

Aさんには、将来のことも考えて、現在の家計の状況を把握してマネープランを考えることを提案しました。まず、これから教育費がどのくらい必要になるか知ることが重要です。

3歳から小学校入学までは所得制限なしで幼児教育無償化の対象となります。Aさんの妻は3歳くらいまでは、自分の手で子育てすることを希望しているので、小学生以降の教育費を調べてみましょう。

小学校から高校までは文部科学省の学習費調査が目安となります。すべて公立の学校に通った場合にかかる教育費は487万円です。ただ、Aさんご夫婦は中学から私立進学も検討したいということです。もし、公立小学校、私立中学・高校に進学した場合、教育費は957万円で、公立のみの場合に比べて2倍近い教育費がかかります。

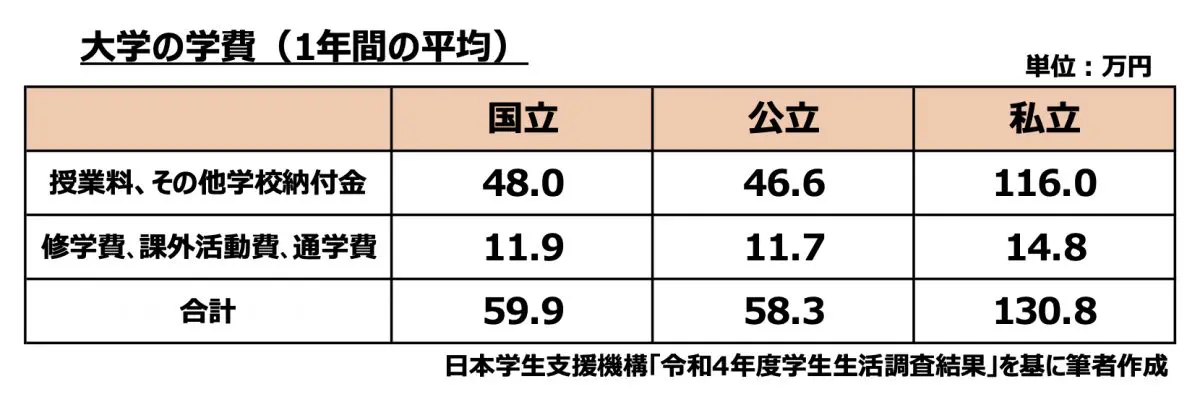

大学の学費は日本学生支援機構の調査結果を目安としましょう。私立大学への進学する場合、1年間に約130万円、4年間では約520万円かかることが分かります。Aさんが趣味や旅行を控えただけの家計では、子どもの教育費を負担するだけの余裕はなさそうです。特に、子どもを大学まで進学させたいと考えているなら、早めに教育資金の準備を始めたほうがよいでしょう。

子育て世帯のマネープラン

教育費は、子どもの誕生したときに必要となる時期が予想できます。一般に、もっとも大きな費用が必要となるのは大学生のときですから、基本的に高校までは毎年の家計から支出し、大学進学に備えて、コツコツ積み立てていくのがお勧めです。例えば月に2万円を18年積み立てれば、324万円です。もし、つみたてNISAなどを利用すれば、積み立てたお金がもう少し大きな金額になる可能性も期待できるでしょう。

もちろん、教育資金だけあればよいというわけではありません。人生の三大資金は教育資金、住宅資金、老後資金です。Aさんご夫婦はすでにマンション購入して住宅ローンの返済中。老後資金の準備も必要ですが、Aさんご夫婦の年齢を考えると、今は教育資金を優先してもよいでしょう。老後資金は教育費が一段落してから、本腰を入れて貯めていっても間に合いそうです。

家計を改善する方法は収入を増やすか支出を減らす、この2つです。これから収入は減る予定ですから、支出を減らすしかありません。家計の状況を把握し、無駄な出費がないか検討するところから始めましょう。

そのためには、家計簿が有効です。面倒かもしれませんが、3ヶ月だけでもよいので家計簿をつけてみましょう。最近は便利な家計簿アプリもあるので、やってみたら意外と楽だったという声も聞かれます。

まとめ

Aさん夫婦は、妻が扶養内パートになっても、趣味や旅行を控えることで当面の生活には困らないと思われますが、子どもの成長とともに生活費や教育費の増加が予想されるので、家計の見直しが必要です。

Aさんは、何にいくら使っているか、現状ではよく分からないとのことです。そこで、3カ月くらい家計簿をつけていただき、家計の状況を把握できるようになってから、もう一度お会いしてマネープランの相談をすることにしました。

出典

文部科学省 令和3年度子供の学習費調査 2 調査結果の概要

独立行政法人日本学生支援機構 令和4年度 学生生活調査結果

執筆者:蟹山淳子

CFP(R)認定者