年収103万円稼ぐより130万円稼ぐ方が手取りは少ないって本当? 「103万円の壁」がなくなると130万円でも手取りが増えるの?

CFP(R)認定者

宅地建物取引士、住宅ローンアドバイザー

蟹山FPオフィス代表

大学卒業後、銀行勤務を経て専業主婦となり、二世帯住宅で夫の両親と同居、2人の子どもを育てる。1997年夫と死別、シングルマザーとなる。以後、自身の資産管理、義父の認知症介護、相続など、自分でプランを立てながら対応。2004年CFP取得。2011年慶應義塾大学経済学部(通信過程)卒業。2015年、日本FP協会「くらしとお金のFP相談室」相談員。2016年日本FP協会、広報センタースタッフ。子どもの受験は幼稚園から大学まですべて経験。3回の介護と3回の相続を経験。その他、宅地建物取引士、住宅ローンアドバイザー等の資格も保有。

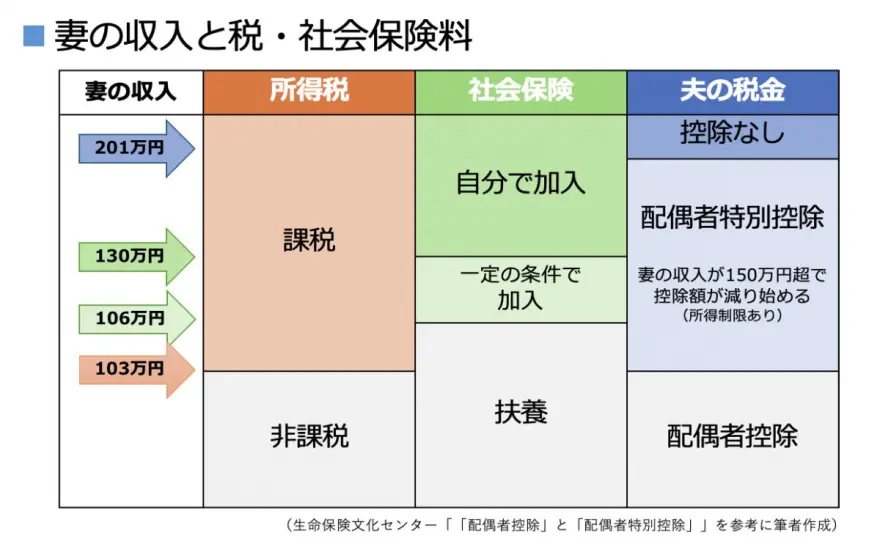

妻の収入と税・社会保険料

夫に扶養されている妻がパートやアルバイトで働く場合、収入が一定の基準を超えると扶養から外れ、税金や社会保険料を負担しなければならなくなります。せっかくたくさん働いても、手取り収入が減ってしまうので、この収入の「壁」を超えないように働き方を調整している人も多いでしょう。

「103万円の壁」は所得税の課税・非課税の基準です。妻の年収が103万円以下であれば、所得税が課税されません。夫が会社員の場合、健康保険は夫の扶養、国民年金も第3号被保険者なので、自分で社会保険料を負担する必要もありません。

したがって、年収103万円ならば手取りは103万円です。ところが、年収が103万円を超えると所得税が課税されるようになるとともに、夫が所得税の扶養控除を受けられなくなります。

さらに年収が130万円を超えると、勤務先に関係なく、自分で社会保険料(年金、健康保険など)を負担しなければならなくなります。これが「130万円の壁」です。

年収が103万円を超えるとどうなる?

では、年収が103万円を少し超えて104万円になったら手取りはどうなるのか、試算してみましょう。

今回は40歳以上の夫婦で、夫の年収は800万円の設定で考えます。また、住民税は居住地によって計算が異なりますが、今回は年収103万円と130万円の手取り額の比較がテーマですから、計算に入れないことにします。

所得税:103万円を超えた1万円に課税、税率は5%

1万円×5%=500円

手取り額: 103万9500円

夫の配偶者特別控除額:38万円

夫の配偶者控除の対象ではなくなりますが、配偶者特別控除の対象となるので、妻の年収150万円までは控除額はこれまでと同じ38万円です。従って、年収が103万円を少し超えても、社会保険に加入する基準に達しなければ、手取り額が大きく減ることにはなりません。

年収が130万円を超えるとどうなる?

次に、130万円を少し超えて年収131万円になった場合の手取りを試算してみましょう。130万円を超えると自分で社会保険料を負担しなければなりませんが、勤務先で厚生年金に加入する場合と、国民年金に加入する場合では負担する金額が異なります。

(1) 厚生年金に加入する場合

社会保険料: 約20万5000円

所得税:131万円-(103万円+20万5000円)=7万5000円

7万5000円×5%=3750円

手取り額: 約110万1250円

夫の配偶者特別控除額:38万円

自分で社会保険料を負担した場合は、所得税の計算で社会保険料控除の対象となります。健康保険料は都道府県によって異なりますが、勤務先で厚生年金・健康保険に加入する場合は、年収131万円が年収103万円と比べて手取り額が少なくなることはないでしょう。

(2) 国民年金に加入する場合

国民年金・国民健康保険料:約33万円

所得税:131万円-(103万円+33万円)< 0

所得税は課税されません

手取額:約98万円

夫の配偶者特別控除額:38万円

勤務先で厚生年金加入できずに国民年金に加入する場合、自治体によって国民健康保険料が違うので、多少の金額の違いはあると思いますが、手取り額は年収103万円より少なくなってしまいます。

「103万円の壁」が「178万の壁」になったら

税制改正で「103万円の壁」が「123万円の壁」「178万円の壁」になったら手取り額はどう変わるでしょうか。

(1) 「123万円の壁」になったとき

年収104万円の人はもちろん、131万円の人も社会保険料控除があるので、所得税は課税されなくなります。ただし社会保険料の負担が変わらなければ、手取り額が大きく増えることにはなりません。

年収104万円の場合: 104万円

年収131万円(厚生年金に加入): 約110万5000円

年収131万円(国民年金に加入): 約98万円

(2)「178万円の壁」になったとき

年収104万円の人も131万円の人も、「123万円の壁」のときと手取り額は変わりません。

年収104万円の場合: 104万円

年収131万円(厚生年金に加入): 約110万5000円

年収131万円(国民年金に加入): 約98万円

まとめ

今回の試算では、年収131万円になっても、厚生年金に加入できる場合は手取り額が103万円より少なくなることはありませんでした。ただし、同じ年収131万円でも国民年金に加入する場合は、103万円のときより手取り額が少なくなってしまう結果となりました。

妻の働き方を考えるときは、現在の手取り額だけにとらわれず、老後の暮らし方も考慮に入れて検討しましょう。夫婦2人で元気に老後を過ごしたいなら年金は少しでも多いに越したことはありません。お子さまがまだ小さい場合などは、働く時間を増やせないこともあると思いますが、ライフプランに合わせて働き方を考えていきましょう。

出典

公益財団法人生命保険文化センター 生活基盤の安定を図る生活設計 配偶者の収入と「配偶者控除」などとの関係は?

執筆者:蟹山淳子

CFP(R)認定者