年収800万~900万の会社員は全国で何人に1人の割合?

この記事では実際の手取り額や、年収800万から900万の会社員におすすめの節税対策も交えながら紹介します。年収が800万円を超えた時の参考にしてください。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

目次

年収800万〜900万の会社員は全国にどのくらいいるの?

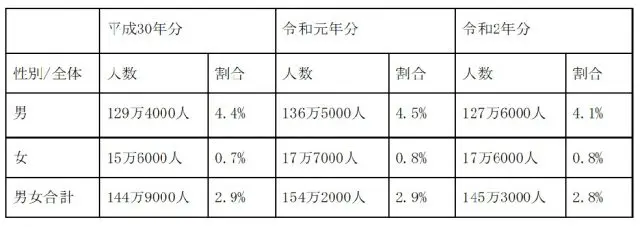

年収が800万超〜900万以下の会社員は、男女合計で給与所得者全体の2.8〜2.9%で推移しています。

日本の給与所得者全体の合計人数は5244万6千人です。年収が800万〜900万の会社員は、給与所得者100人あたり約3人いる計算になります。

年収800万〜900万の手取り額はいくら?

年収800万円の手取り額は家族構成や年齢にもよりますが、約49万円です。年収900万円の手取り額も、家族構成や年齢によりますが約55万円です。

当然ですが、年収に応じた税金がかかるため、純粋に年収の増加分が手取り額の増加につながるわけではありません。以下では年収ごとに手取り額を計算しています。ぜひ参考にしてください。

年収800万円の手取り額

年収800万円の手取り額は約49万円です。額面の給与から控除される税金や保険料の額は以下のようになります。

| 健康保険料(介護保険料含む) | 3万9576円×12ヶ月=47万4912円 |

| 厚生年金保険料 | 5万9475円×12ヶ月=71万3700円 |

| 雇用保険料 | 1999円×12ヶ月=2万3988円 |

| 所得税 | 45万3970円 |

| 住民税 | 45万740円 |

| 合計 | 211万7310円 |

額面の給与800万円から211万7310円を差し引いた金額588万2690円が年間の手取り額合計です。1ヶ月あたりに直すと、49万2224円となります。

年収900万円の手取り額

年収900万円の手取り額は約55万円です。額面の給与から控除される税金や保険料の額は以下のようになります。

| 健康保険料(介護保険料含む) | 4万3650円×12ヶ月=52万3800円 |

| 厚生年金保険料 | 5万9475円×12ヶ月=71万3700円 |

| 雇用保険料 | 2250円×12ヶ月=2万7000円 |

| 所得税 | 63万3600円 |

| 住民税 | 54万550円 |

| 合計 | 243万8650円 |

額面の給与から243万円8650円を差し引いた金額656万1350円が年間の手取り額合計です。1ヶ月あたりに直すと、54万6779円となります。

年収800万〜900万円は節税も意識する

年収800万〜900万の会社員は、節税する意識を持つ必要があります。2018年に所得税が改正されて給与所得控除の上限額が引き下げられたためです。

給与所得は、事業所得などのように必要経費を差し引くことができない代わりに所得税法で定めた給与所得控除額を給与等の収入金額から差し引きます

引用:No.1400 給与所得|国税庁

改正に伴い、年収850万円以上の給与所得控除が195万円になり、上限額で課税される対象者の幅が広がり、課税所得額も増えます。

| 給与所得控除の改正内容 | 改正前 | 改正後 |

|---|---|---|

| 上限額が適用される収入 | 1000万円 | 850万円 |

| 給与所得控除の上限額 | 220万円 | 195万円 |

そのため、年収800万〜900万の年収レンジの会社員は節税対策が必要になります。会社員でもできる節税対策を、3つにわけて紹介します。節税対策を意識して賢く節税を行うための参考にしましょう。

ふるさと納税を利用する

ふるさと納税は、原則として自己負担額の2000円を除いた全額が、寄付金控除の対象になります。寄付金控除を受けられる寄付額の目安は年収によって異なります。

| 年収 | 夫婦 (妻が専業主婦) |

共働き+子1人 (高校生以下) |

共働き+子1人 (高校生) |

共働き+子2人 (大学生と高校生) |

|---|---|---|---|---|

| 800万 | 12万円 | 12万9000円 | 12万円 | 10万7000円 |

| 825万 | 12万5000円 | 13万5000円 | 12万5000円 | 11万2000円 |

| 850万 | 13万1000円 | 14万円 | 13万1000円 | 11万8000円 |

| 875万 | 13万7000円 | 14万6000円 | 13万6000円 | 12万3000円 |

| 900万 | 14万3000円 | 15万2000円 | 14万1000円 | 12万8000円 |

ふるさと納税は、寄付先が5団体以内であれば確定申告不要で寄付金控除が受けられるので、手間もかかりません。(=ワンストップ納税制度)ふるさと納税を利用して、手軽に節税対策を行いましょう。

医療費控除を利用する

医療費控除も節税対策に利用できます。1月1日から12月31日までの医療費が、所得から控除されます。医療費控除の対象金額は以下の計算式で決めます。(最高で200万まで)

実際に支払った医療費の合計額ー保険金などで補てんされる金額ー10万円

医療費控除を受ける場合は、確定申告が必要です。また「医療費控除の明細書」を作成して確定申告書と一緒に提出するので、医療費の領収書は必ず保管しておきましょう。

生命保険料控除・地震保険料控除を利用する

生命保険控除と地震保険料控除も節税対策におすすめです。生命保険や火災保険の地震保険料を支払った年の、所得税が控除される制度です。対象となる保険種類は、以下の通りです。

| 生命保険料控除 / 地震保険料控除 | 対象生命保険種類 |

| 一般生命保険料控除 | 生命保険 |

| 医療介護保険料控除 | 医療保険 介護保険 |

| 個人年金保険料控除 | 個人年金保険 |

| 地震保険料控除 | 地震保険 |

また、生命保険料控除は、年間で支払った保険料の金額で控除額が変わります。控除額は、それぞれの枠ごとに計算します。

| 年間の支払保険料 | 控除額 |

|---|---|

| 2万円以下 | 支払保険料全額 |

| 2万円超 4万円以下 | 支払保険料×1/2+1万円 |

| 4万円超 8万円以下 | 支払保険料×1/4+2万円 |

| 8万超 | 4万円 |

地震保険料も、年間の支払額で控除額が変わります。

| 区分 | 年間支払保険料合計 | 控除額 |

|---|---|---|

| 地震保険料 | 5万円以下 | 支払金額の全額 |

| 5万円超 | 一律5万円 |

生命保険料控除も、節税対策に利用可能です。

年収800万〜900万の会社員は全国で35人に1人の割合

年収800万円から900万円の会社員は給与所得者100人のうち3人程度です。

しかし、手取り額は約50~60万円程なので、思ったより手元には残りません。子供の年齢によっては教育費の負担や、住宅ローンを組んでいる場合は支払いの負担により、生活にゆとりがない可能性もあります。

節税対策も取り入れながら手取り収入を増やし、生活することが大切だといえます。

出典

国税庁 地震保険料控除

国税庁 生命保険料控除

国税庁 医療費を支払ったとき(医療費控除)

総務省 ふるさと納税

国税庁 平成 30 年分 所得税の改正のあらまし

国税庁 令和3年分 源泉徴収税額表

日本年金機構 令和2年9月分(10月納付分)からの厚生年金保険料額表

協会けんぽ 令和3年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表

厚生労働省 令和3年度の雇用保険料率について

協会けんぽ 標準報酬月額・標準賞与額とは?

令和2年分 民間給与実態統計調査

執筆者:FINANCIAL FIELD編集部