資産運用は貯蓄とのバランスが重要です。投資にお金をかけすぎると損失が出た場合多くの資産を失いますが、貯蓄重視になるとなかなかお金が増えません。

本記事ではさまざまな年収と世帯の例を元に、資産運用と貯蓄の理想的な割合を試算しています。資産形成をはじめたい方、見直したい方は参考にしてください。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

【収入別】資産運用・貯蓄の理想的な割合

資産運用の運用リスク・投資金額・運用期間などにより、貯蓄との理想的な割合は異なります。特に資産運用の割合を考えるうえで最も大切なのはゴールの設定です。老後資金・住宅購入・教育費など資産を増やす最大の目的を決めることで、最適な運用割合が変わります。

資産運用の割合が決まると、貯蓄の割合も自然と決まります。まずは年齢別に単身・二人以上世帯の平均的な保有割合を見ていきましょう。まずは単身世帯における年齢別の投資商品保有割合は、図表1のとおりです。

図表1【投資割合年齢別平均値:単身世帯】

| 預貯金 | 生命保険 | 個人年金保険 | 債券 | 株式 | 投資信託 | その他 | |

|---|---|---|---|---|---|---|---|

| 20代 | 139 | 9 | 7 | 2 | 25 | 13 | 1 |

| 30代 | 247 | 29 | 15 | 13 | 116 | 33 | 14 |

| 40代 | 422 | 96 | 57 | 22 | 282 | 87 | 34 |

| 50代 | 559 | 167 | 154 | 30 | 448 | 180 | 15 |

| 60代 | 795 | 153 | 172 | 182 | 281 | 222 | 33 |

単位:万円

単身世帯では年齢を重ねるごとに自由資金が増えるので、投資にまわすお金も自然と増えていきます。40代に差し掛かる頃には貯蓄よりも投資の割合が高くなります。

また単身世帯ほどリスクが大きい株式や投資信託の割合が高く、おおむね貯蓄4割:投資6割(うちリスクの高い資産3〜4割)といった具合です。次に二人以上世帯における年齢別の投資商品保有割合は、図表2のとおりです。

図表2【投資割合年齢別平均値:二人以上世帯】

| 預貯金 | 生命保険 | 個人年金保険 | 債券 | 株式 | 投資信託 | その他 | |

|---|---|---|---|---|---|---|---|

| 20代 | 198 | 51 | 35 | 0 | 33 | 2 | 0 |

| 30代 | 284 | 142 | 44 | 6 | 75 | 25 | 1 |

| 40代 | 550 | 276 | 94 | 6 | 122 | 32 | 9 |

| 50代 | 734 | 406 | 169 | 112 | 219 | 132 | 11 |

| 60代 | 1184 | 353 | 165 | 56 | 178 | 118 | 13 |

単位:万円

二人以上世帯は子どもの入学などの節目で出費が増えるため、単身世帯と比べて投資割合は低くなります。資産運用と貯蓄の割合は、おおむね貯蓄6割:投資4割(うちリスクの高い資産2〜3割)といった具合です。

以上のことから、単身世帯と二人以上世帯では理想の保有割合も異なるとわかりました。このデータを踏まえて年収別の理想的な割合を解説します。

年収300万円未満の場合

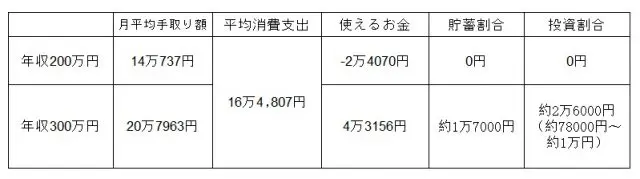

単身世帯と二人以上世帯で年収200万円・300万円の理想的な資産運用・貯蓄の割合を試算した結果は図表3と図表4のとおりです。

図表3【単身世帯】 貯蓄割合40%:投資割合60%で試算

※毎月の資産運用・貯蓄の理想的な割合

図表4【二人以上世帯】 貯蓄60%:投資割40%で試算

※毎月の資産運用・貯蓄の理想的な割合

投資割合でカッコ内に記載した数値は、リスクの高い資産の理想的な割合です。単身世帯は3〜4割、二人以上世帯は2〜3割で資産しています。

年収200万円の場合、統計上は収支が赤字となります。実際は平均消費支出より支出が少ない可能性もあるので、この試算を参考に資産運用と貯蓄の割合を計算してみましょう。

年収300〜500万円未満の場合

単身世帯と二人以上世帯で年収400万円・500万円の理想的な資産運用・貯蓄の割合を試算した結果は図表5と図表6のとおりです。

図表5【単身世帯】 貯蓄割合40%:投資割合60%で試算

| 月平均手取り額 | 平均消費支出 | 使えるお金 | 貯蓄割合 | 投資割合 | |

|---|---|---|---|---|---|

| 年収400万円 | 27万6440円 | 21万9249円 | 5万7191円 | 約2万3000円 | 約3万4000円 (約1万円〜約1万4000円 |

| 年収500万円 | 34万4104円 | 27万352円 | 7万3752円 | 約3万円 | 約4万4000円 (約1万3000円〜約1万8000円) |

※毎月の資産運用・貯蓄の理想的な割合

図表6【二人以上世帯】 貯蓄60%:投資割40%で試算

| 月平均手取り額 | 平均消費支出 | 使えるお金 | 貯蓄割合 | 投資割合 | |

|---|---|---|---|---|---|

| 年収400万円 | 27万7815円 | 24万5950円 | 3万1865円 | 約1万9000円 | 約1万3000円 (約3000円〜約4000円) |

| 年収500万円 | 34万5479円 | 28万2839円 | 6万2640円 | 約3万8000円 | 約2万5000円 (約5000円〜約7500円) |

※毎月の資産運用・貯蓄の理想的な割合

年収400万円では使えるお金が少ないですが、年収500万円になると資産運用と貯蓄の合計で、単身世帯は毎月7万4000円、二人以上世帯は毎月6万3000円を貯められます。

単純計算で12ヶ月をかけた場合、単身世帯で88万800円、二人以上世帯では75万6000円が貯まり、資産運用で損失が出ていなければその運用益も加わる計算です。資産運用と貯蓄によってお金を効率よく貯めるには、最低でも年収500万円以上は必要だといえます。

年収500~750万円未満の場合

単身世帯と二人以上世帯で年収550万円・650万円・750万円の理想的な資産運用・貯蓄の割合を試算した結果は図表7と図表8のとおりです。

図表7【単身世帯】 貯蓄割合40%:投資割合60%で試算

※毎月の資産運用・貯蓄の理想的な割合

図表8【二人以上世帯】 貯蓄60%:投資割40%で試算

※毎月の資産運用・貯蓄の理想的な割合

年収の増加に伴い、毎月貯められるお金もかなり多くなっています。

毎月の資産運用と貯蓄の合計は550万円の単身世帯で10万6000円、二人以上世帯で9万5000円。650万円の単身世帯で17万5000円、二人以上世帯で12万8000円。750万円の単身世帯で18万8000円、二人以上世帯で19万5000円です。

試算では年収750万円の二人以上世帯の場合、単身世帯よりも毎月貯められるお金が多くなる結果となりました。実際は扶養家族の人数に左右されますが、単身世帯よりも資産を増やせるのは魅力的といえます。

今回解説した理想的な割合はあくまで平均値です。まとまった資金が必要なタイミングで、どの程度貯める必要があるかは人それぞれです。

また資産運用や貯蓄をはじめるタイミングも人によって異なります。まずはゴールの時点で必要となる金額を割り出し、現在の年収・ライフステージと照らし合わせて無理のない範囲で貯めるのが一番理想的な方法です。

出典

金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和2年)」

金融広報中央委員会「令和2年(2020年) 家計の金融行動に関する世論調査[二人以上世帯調査]」

令和3年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表

国税庁「所得税のしくみ」

東京都主税局「個人住民税」

国税庁「所得税の税率」

国税庁「基礎控除」

国税庁「給与所得控除」

国税庁「家族と税」

執筆者:FINANCIAL FIELD編集部