【103万?106万?】パートの年収は結局いくらがお得なの?

世間一般にいわれている「扶養」には、税金の扶養と社会保険の扶養の2つがあり、「年収の壁」は異なります。自身がどう働きたいのかによって選択する壁になりますが、結局のところ年収いくらが最もお得なのでしょうか。

今回は、パート年収はいくらが最もお得なのかについて解説します。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

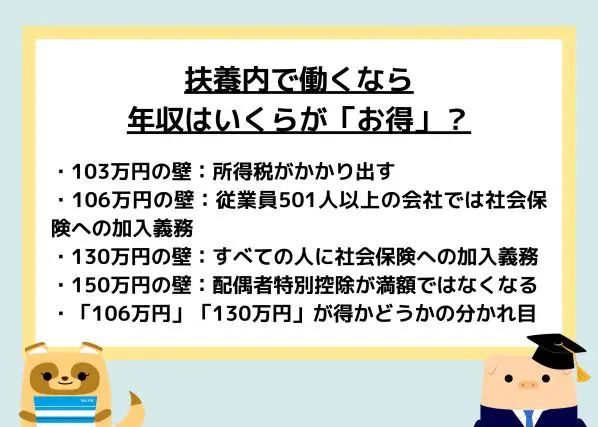

年収の壁は4種類

収入には税金(所得税・住民税)と社会保険料がかかります。ただし、あまり収入を得ていないにもかかわらず税金も社会保険料も徴収されてしまうと、手元に残る金額が少なくなるため生活に困ることになってしまいます。働こうという意欲もそぐことになるでしょう。

そこで、税金や社会保険料の徴収には一定の年収の壁が設けられており、壁を越える人に対して税金や社会保険料がかかる仕組みになっているのです。

年収の壁は、103万円、106万円、130万円、150万円の4種類で、103万円と150万円は税金にかかるもの、106万円と130万円は社会保険にかかるものとなっています。

103万円の壁:所得税がかかり出す

年収が103万円を超えると、配偶者の扶養を外れて所得税がかかり出します。昔からある最もメジャーな壁であり、税金や社会保険に詳しくない人でも「扶養=103万円」と認識している人は多いでしょう。

106万円の壁:従業員501人以上の会社では社会保険への加入義務

次の条件を満たす場合には、パートであっても社会保険に加入しなければならなくなります。

●所定労働時間が週20時間以上

●賃金月額が8.8万円以上

●1年以上雇用される見込みがある

●従業員数501人以上の会社である

●学生ではない

130万円の壁:すべての人に社会保険への加入義務

106万円の壁に該当しなかった場合でも、年収が130万円を超えると配偶者の社会保険の扶養から外れるため、自身で社会保険に加入しなければなりません。

150万円の壁:配偶者特別控除が満額ではなくなる

年収103万円を超えて扶養を外れると、配偶者の方で受けられていた配偶者控除がなくなるため、所得税が上がることになります。ただ、103万円を少し超えただけで配偶者控除を一気になくしてしまうと、103万円を超えて働こうとする人の意欲を奪ってしまうことになりかねません。

そこで、配偶者控除のステップとして配偶者特別控除が設けられており、年収150万円までであれば配偶者控除と同額である38万円の控除を受けられるようになっています。

配偶者特別控除は年収201.6万円未満まで受けることができるようになっていますが、以下の図表1のように、年収150万円超からは年収に応じて段階的に下がるように設定されています。

図表1 配偶者特別控除の金額

| 年収(給与収入のみの場合) | 配偶者特別控除額※ |

|---|---|

| 103万円超150万円以下 | 38万円 |

| 150万円超155万円以下 | 36万円 |

| 155万円超160万円以下 | 31万円 |

| 160万円超166.8万円未満 | 26万円 |

| 166.8万円以上175.2万円未満 | 21万円 |

| 175.2万円以上183.2万円未満 | 16万円 |

| 183.2万円以上190.4万円未満 | 11万円 |

| 190.4万円以上197.2万円未満 | 6万円 |

| 197.2万円以上201.6万円未満 | 3万円 |

| 201.6万円以上 | なし |

国税庁 No.1195 配偶者特別控除より筆者作成

国税庁のホームページに載っている表は配偶者の合計所得金額で区分されていますが、上記表は、配偶者の収入は給与によるもののみと仮定した年収ベースで作成しています。単純に自身の給与年収を当てはめて確認することができます。

※配偶者の合計所得金額が900万円以下(給与年収のみでは1120万円以下)の場合です。900万円超1000万円以下の場合には別途、控除額が設定されています。

安易に越えると損する壁は社会保険:106万円または130万円

所得税の103万円と150万円の壁を少し越えたとしても、負担が増える税額は数千円程度であり大した問題ではありません。そこを気にして年収を抑えるよりは、少しの税金を払ってでも収入をアップさせる方が良いでしょう。

気にしなければならない壁は、社会保険の106万円または130万円です。

年収106万円の場合の社会保険料は条件にもよりますが、年間約15万円になります。年収106万円では、105万9999円に比べて手取りが約15万円も減ることになるため、「約2ヶ月の働き損」という考え方もできますね。

ちなみに、年収130万円での社会保険料は年間約19万円です。106万円、130万円を少し超える程度の年収が最も損をするといえるでしょう。

社会保険に入ることで得られるメリットもある

普段、税金による見返りを感じる機会は多くないかもしれません。しかし、社会保険は被保険者になるからこそ得られるメリットもあるのです。

●年金受給額が増える

●傷病手当金がもらえる

●被保険者限定の健康診断を受けられる

結論:パートのベスト年収は

パートで働く場合に最も有利になる年収は、自身の目的によります。

図表2

| 目的 | 年収 |

|---|---|

| 税金・社会保険料の支払いを抑えたい | 103万円以下 |

| 働き損は避けたい | 106万円未満または130万円未満 |

| 世帯収入をとにかく増やしたい | 約150万円以上※ |

筆者作成

※年収130万円の場合には約19万円の社会保険料がかかることから、年収129万9999円と149万円では手取りは変わりません。よって、税金を1万円と仮定すると、年収150万円からは税金と社会保険料を支払った上でも、手元に残るお金は増える一方ということになります。

まとめ

パートで最も得する年収は、働く目的によって異なります。年収の壁には4種類ありますが、特に気にしなければならないのは、税金よりも負担が大きい社会保険の壁である106万円または130万円です。

働き損にはなりたくないけれど、世帯年収もある程度は増やしたいという人は、106万円または130万円を限度にすると良いでしょう。とにかく世帯収入を増やしたいという場合には、年収150万円以上を目指してバリバリ働きましょう。

出典

国税庁 No.1195 配偶者特別控除

執筆者:FINANCIAL FIELD編集部