家族が亡くなった…相続が発生したらどんな流れでどんな対応が必要なの?

相続には一定の手順と決められた期日がありますので、なるべく早く準備する必要があります。

経済ジャーナリスト

大手新聞社出版局勤務を経て現職。

行政書士、社会保険労務士、宅地建物取引士、資格保有者。

長野県松本市在住。

まずは故人の戸籍謄本集め

相続に関しては、まず故人の戸籍謄本集めを行います。相続人が何人いるかを確定させるもので、多くの場合、故人の出生から死亡までの戸籍謄本と、相続人全員の戸籍謄本が必要になります。

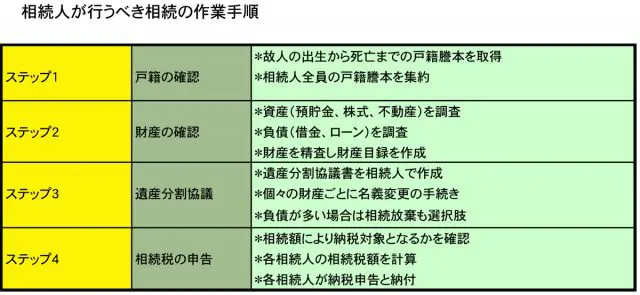

例えば、若いころに養子縁組をして別に子どもがいれば、その子どもも相続人になる資格があります。相続発生後の流れは以下の表のようになります。

戸籍は法制度の改正や婚姻などにより新規に作成されますが、すべて内容が引き継がれているとは限りません。特に太平洋戦争後に戸籍制度が変わり、それ以前の情報が引き継がれていないケースが多いようです。

まずは、現在の本籍地がある役所に行き依頼すれば、最新の謄本は入手できます。本籍地を移動させている場合は手間がかかりますが、それ以前の本籍地の役所から取り寄せる必要があります。この作業を行うことで、相続人とその中で生存者の人数が確定できます。

相続人は、まず故人の配偶者と子ども(養子を含む)全員です(第1順位)。配偶者が死亡していると相続人は子どもだけです。子どもが死亡していると、その子(故人から見て孫)が相続人となります。子どもの配偶者は相続人にはなれません。

子どもがいない場合は、故人の親(第2順位)、故人の親も亡くなっている場合は、故人の兄弟姉妹(第3順位)が相続人です。

その次の作業は故人の財産精査

次の段階の作業は、故人の財産内容の確認です。主に金融資産(預貯金、株式、投資信託など)と不動産が中心になるでしょう。

故人がエンディング・ノートなどにすべて記載していれば把握できるのですが、故人と別居していると、どんな銀行や信用金庫と取引していたのかを確認しなければなりません。

預金通帳などがすべて一括管理されていればよいのですが、こうしたものがないと、近隣の金融機関に問い合わせる必要が出てくるかもしれません。またインターネットバンキングを利用していた場合は、通帳がないため実態の把握が面倒です。

預貯金のほかに株式や投資信託を保有していると、数量の把握は大変です。現在は保有株式などすべてデータで管理されており、株券はありません。取引記録などを証券会社から送られた郵便物などが存在すれば手がかりとなりますが、インターネット口座で運用している場合は、確認には手間がかかります。

金融資産に比べて不動産は、比較的把握は可能で、権利書などを見つけ全体を確認します。

プラスの財産だけでなく、マイナスの財産すなわち負債も確認します。親が子どもに負債を内緒にしていることも多く、借用証などを調べます。特に事業を行っていると、金融機関などから借入金がある場合が多く、その金額をよく確かめる必要があります。

相続にはプラスの財産だけでなく、借入金など負債もあることを忘れてはいけません。あまりに負債が多い場合は、遺産相続どころか、相続放棄をする事態も考えておきましょう。

遺産分割をするための手続き

故人の財産額が確定し、相続人が複数いるときには、全員で「遺産分割協議書」の作成を行います。もし正式な遺言状がある場合は、遺留分などを侵害しない範囲で、遺言状に沿って遺産分割を行います。遺言状がない場合は、当事者の話し合いです。

預金などの金融資産は分割が容易なため、誰がどの預金を引き継ぐのかは比較的簡単に決められます。問題は不動産です。土地などは高額な評価額となり、分割が難しくなります。多額の金融資産があれば、相続人の1人が土地を引き継ぐことも可能ですが、それができないときは、土地を細かく分割する、共同名義にする、などの方法で決めなければなりません。

また、故人の資産・負債のすべてを引き継ぐ「単純承認」では、負債についても、各相続人が資産と同じように相続しなければなりません。相続人は、資産だけ相続し負債は放棄することはできません。資産・負債の個々を精査し、誰がどの資産と負債を引き継ぐのかを記した「遺産分割協議書」を作成します。

当事者だけで協議すると、小さなこともトラブルになりますので、税理士などの専門家に依頼するのが賢明です。遺産分割協議書には、相続人全員が署名・押印し各人で所有します。

遺産分割協議書に基づいて、預金口座の解約や不動産の名義変更を行います。相続人全員が合意した内容が盛り込まれたこの遺産分割協議書に沿って、預金の解約・移管や不動産の名義変更を進めます。

不動産は、当該不動産のある地域の法務局に、引き継ぐ人の戸籍謄本など必要書類をそろえ手続きします。預貯金は銀行などで、株式は証券会社で、故人と相続人の戸籍謄本など必要書類をそろえ移管手続きを行います。

もし分割協議書作成後に、新たな資産が出てきたときに備えて、その際のルールも決めておくと安心です。

相続財産が多ければ納税が必要に

相続財産が一定額以上になると、相続税の納税が必要になります。相続税は相続人の人数によって控除額が異なり、さまざまな特例もあります。

現在の控除額は、

3000万円+600万円×相続人の人数

です。

相続額が上記以下の場合、相続税を納付する必要はありません。相続財産額が控除額を超える場合は、相続税額を計算し、故人の住居地を管轄する税務署に、必要な書類をそろえ納付書を提出し納税します。小規模宅地の特例などを利用することで納税が不要となった人も、申告書だけは税務署に提出します。

相続税の納税は、必要書類の確認、税額の計算、特例の適用などを含め、煩雑な業務になりますので、素人判断で進めずに税理士などの助言を受けるのがよいでしょう。納税の期限も、相続の発生から10ヶ月以内と決められています。

執筆者:黒木達也

経済ジャーナリスト

監修:中嶋正廣

行政書士、社会保険労務士、宅地建物取引士、資格保有者。