相続人が相続権を失うのは、どんな場合? それぞれの違いは? その2

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

相続放棄、相続欠格、相続廃除の違い

代襲相続に関する違い

相続放棄をした場合、民法上、相続放棄者は初めから相続人でなかったものとして扱われます。それゆえ、相続放棄者の子や孫などの直系卑属も代襲相続をすることができません。

これに対し、相続欠格および相続廃除の場合は、本人の問題で相続権を失うので、相続欠格者や相続廃除者の子や孫などの直系卑属は代襲相続権を失いません。

代襲相続とは、相続人が何らの理由で相続権を失った場合、代わりにその子や孫などの直系卑属が相続をすることいいます。

相続放棄と相続順位の関連

相続放棄者と同順位の相続人がいる場合は、相続人の数が少なくなるので、相続放棄者以外の相続人の相続分が増加します。同順位の相続人がいない場合は、次の順位の相続人が相続者となります。

例えば、被相続人の子が1人で、その子が相続放棄をした場合、被相続人の父が健在であれば、父が相続者になります。

相続放棄-民法と相続税法上の取り扱いの違い

民法では、相続放棄者は初めから相続人でなかったものとして扱われますが、相続税法上は相続放棄があった場合でも、相続放棄がなかったものとして扱われます。

そこが少しややこしいところですが、相続税の基礎控除額は3000万円+600万円×法定相続人の数です。この「法定相続人の数」には、相続放棄者の数も含まれます。

また、民法上は、死亡保険金は相続人固有の財産とされるため、相続放棄者であっても死亡保険金を受け取ることはできます。しかし、相続税法上は、遺贈により取得したものと見なされるので、死亡保険金の非課税枠は適用されません。

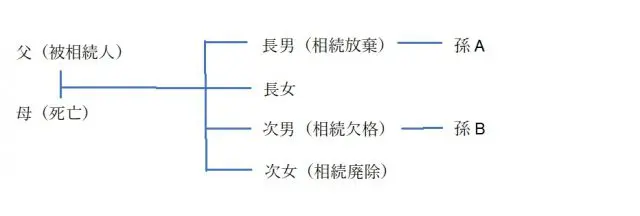

具体的な例から検証してみましょう

被相続人の遺産総額:

本来の相続財産1億1000万円+みなし相続財産(死亡保険金)1000万円(受取人として長男を指定)

被相続人の親族関係:

各自の相続分:

長男:相続放棄により相続分ゼロ、死亡保険金1000万円

孫A:長男相続放棄のため、代襲相続分なし

長女:相続分 1億1000万円×1/2=5500万円

次男:相続欠格により相続分ゼロ

孫B:次男の代襲相続分 1億1000万円×1/2=5500万円

次女:相続廃除により相続分ゼロ

実際の相続人は長女、孫Bの2人となります。

相続税の計算:

(1)課税遺産総額(基礎控除額控除後の課税価格)

12000万円-(3000万円+600万円×3人*1)=7200万円

(2)課税遺産総額の法定相続分に関する相続税額

長男*2:

法定相続分:7200万円×1/3=2400万円

相続税:2400万円×15%-50万円=310万円

※相続税率は国税庁ホームページ「No.4155 相続税の税率」を参照。

長女、孫Bも同額

相続税総額 310万円×3=930万円

(3)実際の相続税額

長男:930万円×(1000万円/1億2000万円)=約77.5万円

長女:930万円×(5500万円/1億2000万円)=約426.25万円

孫B:930万円×(5500万円/1億2000万円)=約426.25万円

実際の相続税額(合計) 約930万円

*1 相続税法上は、相続放棄はなかったものとして扱われ、遺産総額には、みなし相続財産である相続放棄者の長男が受け取った死亡保険金も含まれます。基礎控除計算の際も長男は法定相続人と見なされ、法定相続人は、長男、長女、孫Bの3人となり、基礎控除額は4800万円となります。

*2 相続税の総額計算も、相続放棄者である長男も含めて法定相続人が3人いるものとして計算され、相続税額は約930万円となります。

実際の相続税額は、実際の相続者である長女と孫B、および相続放棄者で死亡保険金受取人である長男の3人で、それぞれの取り分に応じて配分されます。

まとめ

ポイントは以下のとおりです。

(1)相続放棄者は法定相続人として数えられるので、基礎控除の金額を増やす方向に働く。

(2)相続税の総額計算も相続放棄者を含めて計算する。

(3)相続放棄者の直系卑属は代襲相続人になれないが、相続欠格者および相続廃除者の直系卑属は代襲相続人になり得る。

(4)相続放棄者が被相続人の死亡保険金の受取人となっていれば、保険金を受け取ることができる。その場合、死亡保険金も含めて相続税を計算し、相続放棄者もその取り分に応じて相続税を支払う。ただし、相続放棄者へは死亡保険金の相続税の非課税枠は適用されない。

出典

国税庁 No.4155 相続税の税率

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー