生前の仏壇購入は相続税対策に効果的?非課税の範囲と注意点も

行政書士

◆お問い合わせはこちら

https://www.secure-cloud.jp/sf/1611279407LKVRaLQD/

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

生前の仏壇購入が相続税対策になる理由

生前の仏壇購入が相続税対策となる理由は、相続税がかからない財産として仏壇が対象とされているからです。このルールにのっとって相続税の対象となる財産、例えば現金の一部を仏壇の購入に充てた場合、その分、課税対象の財産が減ったことになり、相続税を減少させることができます。

具体的には、相続税は課税価格の合計が基礎控除の額(3000万円+600万円×法定相続人の数)を超える場合に発生するため、仏壇を購入して相続財産の総額が基礎控除額未満となれば、相続税が発生しないようになります。

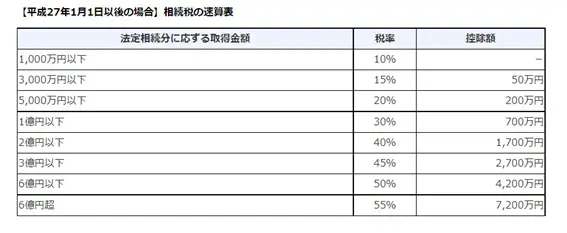

仮に相続税が発生するとしても、仏壇の購入金額と相続税の税率に応じて、相続税額を減らすことができます。例えば、課税部分が1000万円以下の方が100万円の仏壇を購入すると、相続税を10万円節税できるといった具合です。

出典:国税庁 「No.4155 相続税の税率」

相続税対策にならない仏壇もある

ただし、相続税対策で仏壇を購入した場合でも、骨とう品としての価値があったり、投資対象となるほど価値や換金性の高いものなどは、仏壇であっても非課税の対象として扱われない場合があります。

例えば、純金など高価な貴金属で過度な装飾が施されているような仏壇は、非課税ではないということになります。相続税対策として生前に仏壇を購入するのであれば、通常の仏壇と比較して高額で骨董品的な価値があり、換金性が高いようなものは避けておく方が無難です。

相続税対策で仏壇を購入する際の注意点

相続税対策での仏壇の購入時に気を付けておきたポイントは、前述したように仏壇によっては非課税とはならないこと以外にもあります。特に、以下で紹介する2点には注意したいところです。

生前に購入すること

非課税の対象となる仏壇は、あくまで亡くなった方が生前に購入していた仏壇です。

例えば、生前に注文だけしていたが、購入代金の支払い前に亡くなったというような場合は対象外となってしまいます。また、当然ですが被相続人が亡くなった後に相続人の方が仏壇を購入し、相続財産から支払いをした場合も対象外です。

ローンや分割ではなく、できるだけ現金一括で購入すること

生前に購入した仏壇でも、未払いの部分があれば、その部分は非課税となりません。

本来、相続税を計算するに当たって亡くなった方に債務があれば、その債務の分、相続税の基となる金額も小さくなるのですが、仏壇を購入した際のローンや未払い金は相続財産から差し引くことができる債務とはなりません。

万が一、仏壇の代金を完済する前に亡くなってしまうと、残った部分についてはただの負債となってしまいます。相続税対策で仏壇を購入するのであれば、できる限り現金一括で購入した方がいいでしょう。

まとめ

仏壇は非課税財産であるため、生前に購入することで相続税を節税できます。しかし、そもそも相続税が発生しない場合は節税にはなりませんし、あまりに高価な仏壇は非課税財産として扱われないこともあります。また、被相続人の死後に相続人が購入しても非課税とはなりません。

相続税対策として仏壇を購入するのであれば、これらの注意点も念頭に置き、本当に節税目的で購入する必要があるのか検討するようにしてください。

出典

国税庁 〔墓所、霊びょう、祭具等関係〕

国税庁 No.4108 相続税がかからない財産

国税庁 No.4155 相続税の税率

執筆者:柘植輝

行政書士