相続税が期限までに払えない場合の対処法とは?

相続税を期限までに払えない場合、どのように対処するのがベストなのでしょうか。

行政書士

◆お問い合わせはこちら

https://www.secure-cloud.jp/sf/1611279407LKVRaLQD/

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

相続税の支払期限

相続税の申告と納付は、被相続人(亡くなった方)の死亡を知った日の翌日から10ヶ月以内にすることとされています。さらに、納税においては現金での一括納付が原則とされており、相続税が高額であればあるほど、納税のハードルも高くなります。

万が一、期限までに相続税の申告と納付が間に合わないと、延滞税や無申告加算税などが課され、本来より納める税額が多くなる可能性があるため、相続税は支払期限に間に合うように手続きを進める必要があります。

期限までに払えない場合はどうする?

相続税が現金での一括納付というのは、あくまでも原則であり、それが困難な場合には物納や延納、分割といった方法を選択することもできる場合があります。

延納

まず、選択肢としては相続税の延納があります。相続税の延納とは、相続税が10万円を超えており、金銭での納付が難しい理由がある場合、納付が困難な額を限度として年賦で納付が可能となる制度です。

ただし、延納には利子税が発生しますし、納税額が100万円以下、かつ延納期間が3年以下である場合を除いて担保も提供する必要があります。

担保にできるものには、税務署長が認める不動産や一定の有価証券などがあります。担保とする財産について、相続によって取得したか否か、延納を申請した相続人本人のものであるか否かは問われません。

延納を希望する場合、相続税の納付期限または延納申請期限までに、延納の申請書に担保に関する書類を添付して提出します。詳細については税務署へお問い合わせください。

物納

物納とは、延納によっても相続税の納付が困難である場合、納付困難な金額を限度として、相続財産により納税することが認められる制度です。

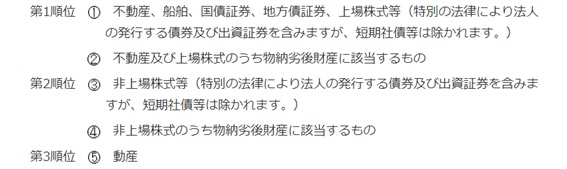

ただし、物納の対象となるのは任意の相続財産ではなく、担保権が設定されている土地など不適格とされる財産を除き、国内に所在する財産から下記の順位で物納していくことになります。

出典:国税庁 「No.4214 相続税の物納」

物納も延納のように、相続税の納付期限または物納申請期限までに申請書に物納手続関係書類を添付して提出する必要があります。

また、物納には特定物納といって、延納が困難となった場合に一定の要件の下、延納から物納に切り替える制度もあります。詳細については税務署へお問い合わせください。

その他の方法は?

延納や物納以外では、不動産が相続財産にある場合は価格を低く設定するなど何とか売却して現金に換価する、あるいは金融機関から借り入れをして納税資金を用意する方法があります。

また、相続財産の中に現金があるものの、口座が凍結されているという場合は、現金の部分だけでも遺産分割をして口座の凍結を解除したり、遺産分割前の相続預金の払戻し制度を利用し、金融機関に申請して故人の口座から現金を引き出して相続税を納税するということもできます。

いずれにせよ、即日で現金が用意できるとは限らないため、物納や延納の申請も踏まえ、どの方法で相続税を納付するのか、相続が始まったら速やかに検討する必要があります。

相続税を期限までに払えない場合でも、まずは落ち着いて考えること

相続税が払えないからと慌てることはありません。延納や物納をはじめとする制度を検討していくことで、大抵の場合、相続税を納付できるようになります。

ただし、物納や延納の申請は本来の相続税の納付期限、またはそれぞれの申請期限までという制限のほか、適用が認められるための要件があります。期限までに間に合うよう、相続税に関する確認と手続きはできる限り早めに進めていくようにしてください。

出典

国税庁 No.4211 相続税の延納

国税庁 No.4214 相続税の物納

執筆者:柘植輝

行政書士