相続税が心配です… わが家の場合いくら納めることになるのでしょうか?

ファイナンシャルプランナーCFP(R)認定者、相続診断士

大阪府出身。同志社大学経済学部卒業後、5年間繊維メーカーに勤務。

その後、派遣社員として数社の金融機関を経てFPとして独立。

大きな心配事はもちろん、ちょっとした不安でも「お金」に関することは相談しづらい・・・。

そんな時気軽に相談できる存在でありたい~というポリシーのもと、

個別相談・セミナー講師・執筆活動を展開中。

新聞・テレビ等のメディアにもフィールドを広げている。

ライフプランに応じた家計のスリム化・健全化を通じて、夢を形にするお手伝いを目指しています。

相続税評価額と実勢価格とは別

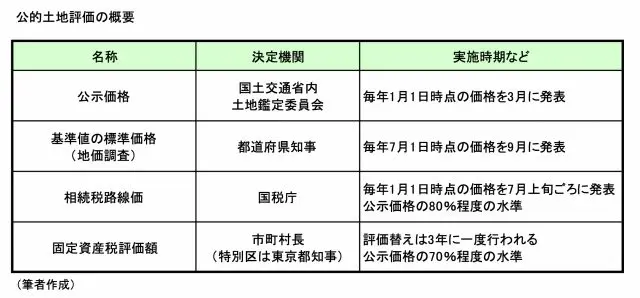

土地の値段は「一物五価」といわれ、5つの値段が存在します。(1)実勢価格、(2)公示価格、(3)基準地価、(4)相続税評価額、(5)固定資産税評価額の5つです。公的な土地評価の概要は以下の図表のとおりです。

平成25年の税制改正により、相続税の基礎控除額が(3000万円+600万円×法定相続人の数)に縮小されました。首都圏などで持ち家の方は、「わが家の相続税はどうなるの?」と不安を覚えるケースがあるかもしれません。

筆者のご相談さまのなかには、「ご近所の家が高額で売りに出されていた。相続税が高額になるのでは?」という不安の声をあげる方もいらっしゃいます。

相続税評価額は実勢価格とは別ですが、相続税は相続発生後10ヶ月以内に納税するように期限が決められていますので、資金を用意するためにも、概算を知る必要があります。

不動産の相続税評価額の計算方法

不動産評価額を知るためには、土地と建物を分けて調べます。建物の評価額は固定資産税評価額と同額です。

毎年送られてくる固定資産税の納付書に同封されている「固定資産税・都市計画税納税通知書」「固定資産(土地・家屋)課税明細書」に金額が掲載されています。最新のもので確認してください。

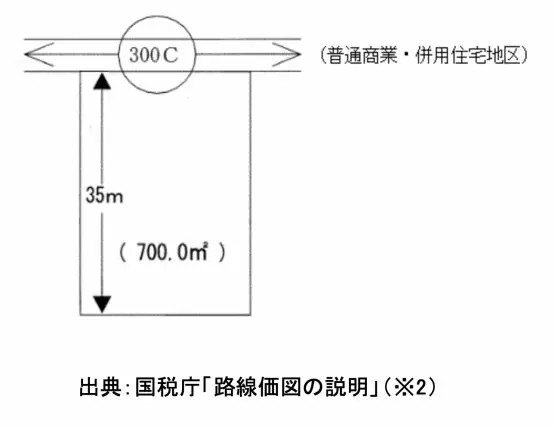

土地の評価は住宅地の場合は路線価から調べます。「国税庁 財産評価基準書 路線価図・評価倍率表(※1)」から路線価を調べることができます。このページを使い該当所在地の路線価を調べます。

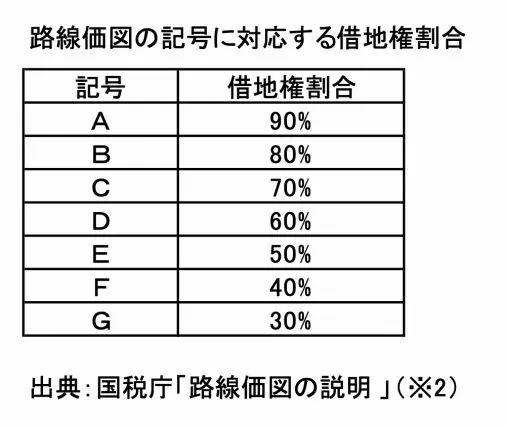

下図の例は、敷地面積700.0平方メートルで奥行35mの土地です。知りたい土地の前の道路に「300C」の表示があります。この300の単位は千円で、1平方メートル当たり300千円を表します。Cが表すのは、借地権割合です。

<自用地の場合>

30万円(路線価)×0.97(奥行距離35mに応ずる奥行価格補正率※)=29.1万円(1平方メートルあたりの価額

29.1万円×700.0平方メートル=2億370万円(自用地の価額) となります。

※奥行価格補正率は国税庁の資料(※3)を参照ください。

補正率からも分かるように、同じ面積であっても道路に接している形状により評価額は同じではありません。土地の形はさまざまですので、正式には専門家に相談することがお勧めです。

<借地権の場合>

2億370万円(自用地の価額)×70%(借地権割合)=1億4259万円(借地権の価額)

例では借地権割合の記号がCでしたので70%となります。

なお、路線価の定められていない地域については、その市区町村の「評価倍率表」で調べます。

同居中の自宅を相続する場合に使える特例

ご相談の一例をご紹介します。

Aさんは奥さまの実家に、ご夫婦と娘・奥さまの母親の4人で暮らしています。2つの表札を掲げていますが、自宅の名義は義理の母親になっています。奥さまに兄弟はいないので相続争いはありませんが、相続税の心配があります。

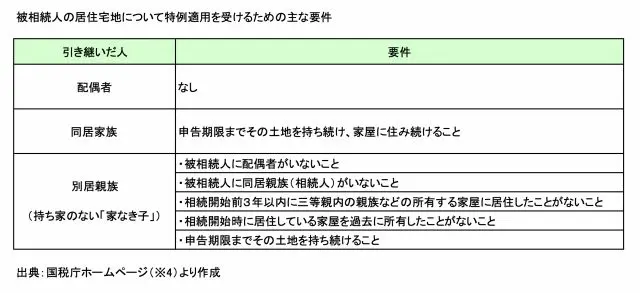

このように同居している場合は、「小規模宅地等の減額」という特例があります。自宅の敷地の場合、面積330平方メートルまでの部分の評価を80%減額する内容です。特例が使える主な要件は以下の図表のとおりです。

相続が起きても引っ越す予定のないAさん家族は該当します。この特例は効果が大きいので、相続を考えるうえで肝になりそうです。

出典

(※1)国税庁「令和3年分財産評価基準を見る」

(※2)国税庁「路線価図の説明」

(※3)国税庁「土地及び土地の上に存する権利の評価についての調整率表(平成31年1月分以降用)

(※4)国税庁「No.4124 相続した事業の用や住居の用の宅地等の価額の特例(小規模宅地等の特例)」

執筆者:宮﨑真紀子

ファイナンシャルプランナーCFP(R)認定者、相続診断士