子や孫へ毎年少しずつ贈与していたら、連年贈与の扱いで課税。いくら支払うことになる?

連年贈与として課税されてしまった場合いくら支払うことになるのか、簡単に確認してみます。

行政書士

◆お問い合わせはこちら

https://www.secure-cloud.jp/sf/1611279407LKVRaLQD/

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

暦年贈与と連年贈与

子や孫への贈与が少額であれば課税されないという根拠は個人が受けた贈与が年間110万円以下であれば贈与税の基礎控除の範囲内に収まるため、贈与税が発生しないという仕組みにあります。これを利用して毎年110万円以内ずつ贈与して、非課税で子や孫へ財産を移転させていくことを暦年贈与といいます。

しかし、毎年暦年贈与を続けていると「元々贈与したい金額が決まっていたが、贈与税を回避するために暦年贈与しているのではないか」と見なされ、課税されてしまうことがあります。これを連年贈与といいます。

例えば、毎年100万円ずつ、総額1000万円を10年間かけて贈与するということが当初から決まっていた場合、最初に贈与(厳密には契約)があった年に連年贈与として定期金に関する権利の贈与を受けたとして1000万円に贈与税がかかるといった具合です。

贈与税の税率は?

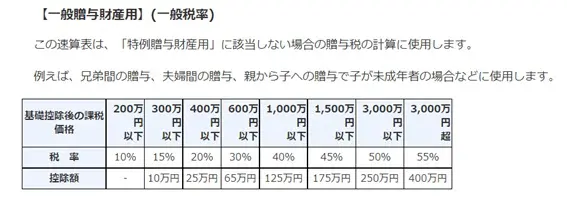

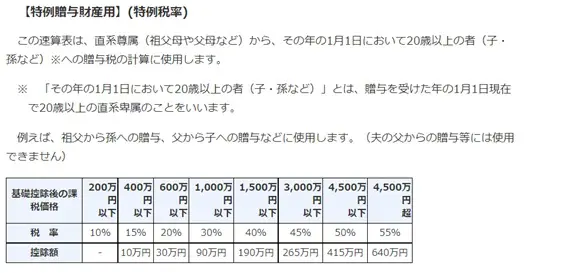

贈与税の税率は最小で10%、最大ではなんと55%にも達します。最小税率と最大の税率自体は変わらないのですが、税率の区分となる金額と税率をかけた金額からさらに控除される金額については特例贈与財産に該当するか否かによって大きく変わります。

出典:国税庁 No.4408 贈与税の計算と税率(暦年課税)

出典:国税庁 No.4408 贈与税の計算と税率(暦年課税)

具体的には、父母や祖父母など直系尊属から20歳以上の子への贈与に当たっては特例贈与財産として少し優遇された税率と控除が適用されます。

上記以外の場合、例えば兄弟姉妹間の贈与や夫婦間の贈与、未成年の子への贈与などは一般贈与財産としての税率と控除が適用されます。

連年贈与と見なされると実際にどれくらい課税される?

では、連年贈与と見なされてしまうと実際にどのくらい課税されてしまうのでしょうか。親が未成年の子に対して毎年100万円ずつ、10年間にわたり贈与した場合で考えていきます。

この場合、今回の連年贈与は10年間に渡って贈与されているため10年間の有期定期金として贈与の金額が計算されます。有期定期金はその契約に基づき給付を受けるべき金額の一年当たりの平均額に、その契約に係る予定利率による複利年金現価率を乗じて得た金額とされるため、次のように計算できます。

100万円×9.945=994万5000円

そして、この994万5000円に対して贈与税が発生します。親が子に対して994万5000円の贈与をした場合の税率は先の表より税率40%の区分に当てはまるため、贈与税額は次のようになります。

(994万5000円-基礎控除110万円)×40%-125万円=228万8000円

なんと、暦年贈与であれば贈与税がかからないところ、連年贈与となると、228万円以上もの贈与税を課されてしまうことになります。

連年贈与としての課税に注意

毎年少額ずつ基礎控除の範囲内で贈与していると連年贈与として贈与税を課税されてしまい、予想外に高額な税金を支払うことにもなりかねません。

暦年贈与として毎年少しずつ贈与していきたいのであれば、連年贈与と見なされないよう、毎年贈与契約書を作成するといったように暦年贈与であると証明できるようにしておくようにしてください。

出典

国税庁 No.4408 贈与税の計算と税率(暦年課税)

国税庁 No.4402 贈与税がかかる場合

国税庁 複利表

国税庁 【第24条((定期金に関する評価))関係】

執筆者:柘植輝

行政書士