名義預金とみなされるケースにはどんなものがある? 相続税や遺産分割への影響は?

相続のケースで発生しがちな「名義預金」について紹介します。

CFP(R)認定者、1級ファイナンシャルプランニング技能士、相続アドバイザー協議会認定会員

会社員時代に、充実した人生を生きるには個人がお金に関する知識を持つことが重要と思いFP資格を取得。FPとして独立後はライフプランの作成と実行サポートを中心にサービスを提供。

親身なアドバイスと分かりやすい説明を心掛けて、地域に根ざしたFPとして活動中。日本FP協会2017年「くらしとお金のFP相談室」相談員、2018年「FP広報センター」スタッフ。

https://mitaka-fp.jp

名義預金とは

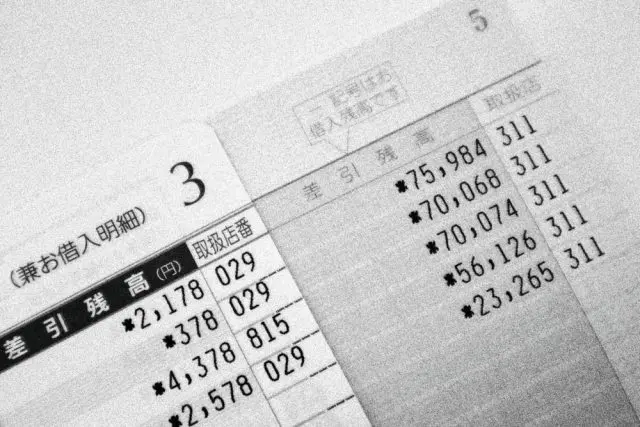

名義預金とは、口座の名義人と実際にお金を預金している人が違う預金のことをいいます。

考えられるケースとしては、祖父母が子や孫に将来お金をあげるつもりで、子や孫名義の口座を作って預金をしているケース、収入のない専業主婦が夫の給料の一部を自分名義の口座に預金しているケースなどがあります。

この例では、口座の名義人は子や孫、専業主婦の妻である一方、実際にお金を出している人は祖父母や夫ということになり、名義人とは異なっています。

相続では、被相続人(亡くなった人)の相続財産を確定させる必要がありますが、その際に名義預金を相続財産に含める必要があるので注意が必要です。

名義預金と見なされるケース

どのようなケースが名義預金と見なされるのでしょうか。相続において、名義預金と見なされるケースとしては大きく次の4つのケースが考えられます。

1つ目は、口座に預金されているお金が、亡くなった人のお金だったケースです。口座の名義が他人であっても、亡くなった人のお金が預けられているので、それは名義預金として亡くなった人の財産と考えられます。

2つ目は、口座の名義人が預金の存在を知らなかったケースです。口座の名義人がその預金について知らなかったということは、逆に預金した人しか知らない名義預金と見なされます。

3つ目は、亡くなった人が預金を管理していたケースです。亡くなった人が通帳を管理していたり、口座の届出印が亡くなった人の持っていた印鑑であったりすると、口座の名義人が自由に引き出したりして使うことができません。預金が使えない状態ということは、名義人の預金とはいえないことになります。

4つ目は、口座の預金が生前に贈与されたものでないケースです。生前贈与に当たるかどうかは、贈与契約書が残っているか、贈与税の申告が適切に行われていたか、名義人が預金を管理していたかなどで総合的に判断されます。

名義預金と見なされないためには、口座の名義人が通帳を管理し、届出印を名義人の印鑑にし、預け入れをされたときは贈与契約書を作成するなど生前贈与がされた証拠を残しておくことが必要であり、贈与された金額によって贈与税の申告も必要です。

名義預金の相続税と遺産分割への影響

名義預金は亡くなった人の相続財産と見なされますので、相続税や遺産分割にも影響があります。

まず、名義預金は相続税の課税対象となりますが、相続税の申告で漏れるケースも少なくないので注意が必要です。

名義預金を加えることによって、亡くなった人の相続財産の額が相続税の基礎控除額を超えてしまい、申告が必要になるケースがあります。また、既に相続税の申告をしている場合は、相続財産の額が増えることで相続税の申告のやり直しが必要になるかもしれません。

次に、名義預金が相続財産と見なされるということは、遺産分割にも影響があります。口座の名義人とはいえ、その主張が通らず、遺産分割協議で取り扱いを話し合い、話し合いがまとまらない場合は裁判所での調停や審判になることも考えられます。

遺産分割のトラブルは金額の多い少ないにかかわらず起こるケースがあるので、影響は無視できないでしょう。

手続きを踏んで対応を

名義預金と思われるケースに当たったら、預金されているお金の出どころや預金の管理の状態、生前贈与の証拠があるかどうかを確認しましょう。

名義預金であれば、亡くなった人の相続財産に含めて、手続きを踏んで対応しましょう。円滑に話し合いが進めば、その預金を口座の名義人が相続して、無事受け取ることができるかもしれません。

出典

国税庁 No.4105 相続税がかかる財産

国税庁 相続税の申告書作成時の誤りやすい事例集 事例⑥ 被相続人以外の名義の財産(預貯金)

執筆者:伊達寿和

CFP(R)認定者、1級ファイナンシャルプランニング技能士、相続アドバイザー協議会認定会員