孫にあげるお年玉やお小遣い、贈与税がかからないのは最大いくらまで?

お年玉はもちろん、遊びに来たときにお小遣いをわたすこともあるでしょう。学生で一人暮らしをしているのであれば、生活費用の一部を援助することもあるかもしれません。

孫にあげるお年玉やお小遣いについて、贈与税が掛からないようにするには、最大いくらまでに抑えておくべきなのでしょうか。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

孫に掛かる贈与税

贈与とは、自分の財産を無償で相手にわたすことです。

その相手は、親族に限らず友人など多岐にわたります。そして、受贈した人が、年間に受けた贈与の額が合計110万円までであれば、原則贈与税は課されません。

■贈与をした相手によって贈与税率(※1)が異なる

贈与は基本的に、誰に対しても行うことができます。

ただし、財産を受け取った人のその1年間に受け取った額が110万円をこえた場合、贈与税が課税されます。そしてその税率は、どのような相手から受け取ったかによって異なります。

■一般贈与財産とは

贈与税の税率は、それが「特例贈与財産」なのか、「一般贈与財産」なのかによって異なります。

ちなみに一般特例財産とは、特例贈与財産に当てはまらない贈与について適用され、具体的には兄弟間や夫婦間、さらには親から子(子どもが未成年の場合に限る)への贈与が当てはまります。

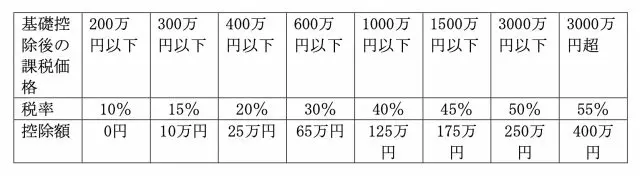

そして、この場合に適用される贈与税率は図表1のとおりです。ここでいう基礎控除とは非課税となる110万円のことです。

図表1

つまり、兄弟間や夫婦間、さらには親から未成年の子に年間300万円の贈与を行った場合、基礎控除額(110万円)を引いた190万円に対して、贈与税が課税されます。

その際の税率は10%ですので、19万円の贈与税を納めなければならないことになります。

■特例贈与財産とは

一般贈与財産に対して、特例贈与財産とは「直系尊属である父母や祖父母から贈与を受ける年の1月1日時点で、20歳以上の者(子や孫)に対して行った贈与」における財産です。

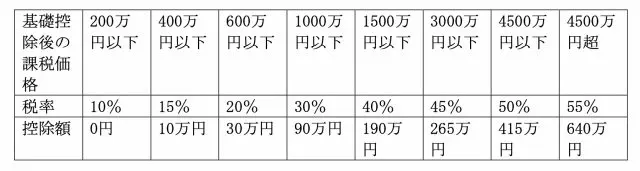

ただし、逆(子や孫から父母や祖父母)の場合は当てはまりません。そして、特例贈与財産における贈与税率については図表2のとおりとなっており、一般贈与財産よりも優遇されています。

図表2

例えば、兄弟間で1000万円の贈与を行った場合、基礎控除後の課税価格は890万円ですので、40%の税率です。控除額を加味しても231万円の贈与税額となります。

しかし、直系尊属である祖父母や父母からの贈与(贈与を受けた年の1月1日時点で20歳以上の者に限る)で1000万円の贈与を行った場合、課税価格である890万円に適用される税率は30%です。

さらに90万円の控除額が適用されますので、最終的に納める贈与税額は177万円と、兄弟間の贈与と比べかなりの優遇措置が取られていることがお分かりいただけるのではないでしょうか。

相続時精算課税制度の活用

一般贈与財産であっても特例贈与財産であっても、110万円の基礎控除額は同様に用意されていますので、1年間の贈与として考えるならば110万円までが非課税です。

しかし、孫に対する贈与を行う際には、相続時精算課税制度の適用を受けることもできます。

■相続時精算課税制度(※2)とは

相続時精算課税制度とは、原則として60歳以上の祖父母もしくは父母から、20歳以上の子どもや孫に対して行う贈与について、税務署に申告することにより、その年以降の贈与については、祖父母もしくは父母が亡くなった際の相続財産に加算され、相続税を計算するというものです。また、その財産価値は贈与時の価値で計算されます。

ただし、限度額が2500万円に設定されており、それを超えると一律20%の贈与税が発生することや、一度相続時精算課税制度を選択すると暦年贈与制度へ戻すことはできない点に注意が必要です。

まとめ

孫にあげるお年玉やお小遣いについて、その額が比較的少額で年間総額110万円以下であれば、原則贈与税を気にすることはありません。

しかしまとまった金額を贈与する場合は、贈与税が発生することを覚えておきましょう。

また、相続を見据えて相続時精算課税制度を利用する方法もありますが、申告しなければ適用されない点や、限度額がある点などに注意が必要です。

出典

(※1)国税庁 タックスアンサー(よくある税の質問)より No.4408 贈与税の計算と税率(暦年課税)

(※2)国税庁 タックスアンサー(よくある税の質問)より No.4103 相続時精算課税の選択

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員