相続税の非課税財産について

この記事では非課税財産の中でも、多くの人に関係しそうな主要なものについて解説したいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

非課税財産とは?

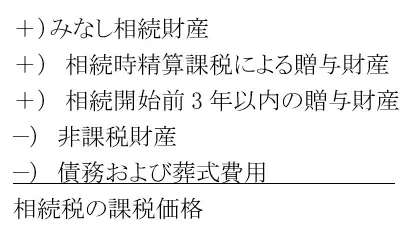

相続税の計算において相続税の課税価格は次のように計算されます。

相続または遺贈により取得した相続財産(本来の相続財産)

ここでは、非課税財産の説明なので、個々の項目の説明は省略しますが、相続財産から引き去ることができる項目は、非課税財産と債務および葬式費用ということになります。

非課税財産の種類

非課税財産はいくつかの種類があります。この記事では、その中でも皆さまになじみの深いものについて説明したいと思います。

墓所、霊廟および祭具等

前項で上げた葬式費用と紛らわしいのですが、「葬式費用」とは、お通夜・告別式および火葬・埋葬等にかかる費用で、相続における経費として、相続財産から引き去ることができるものです。

これに対し、「墓所、霊廟および祭具等」とは、墓地、墓石、神棚、仏壇、位牌などのことをいい、被相続人から相続人へ相続される財産で、価格を設定することも可能ですが、国民感情の観点から相続税の対象とするのは好ましくないという理由で、非課税財産としています。

相続人が取得した生命保険金などのうち一定の金額

相続人が受け取る生命保険金は、非課税財産の中でも最もなじみがあるものだと思います。相続税の節税対策としても使われています。これは、被相続人が契約者・保険料負担者で、かつ被保険者の場合で、法定相続人が死亡保険金を受け取った場合に適用されます。

その条件を満たせば、保険金全額が非課税になるのではなく、「500万円×法定相続人の数」相当分が非課税になるという仕組みです(「500万円×法定相続人の数」相当分を「非課税限度額」といいます)。

被相続人が現金を持っている場合、現金には全額相続税が課税されます。その現金で保険料一時払いの生命保険に入って、相続人を受取人にすれば、非課税限度額には相続税がかからなくなるので、節税対策として使われています。

この際、注意すべきは、生命保険金に非課税限度額が適用されるには、受取人が相続人である必要があります。

生命保険金の受取人には親族のみならず、第三者誰でもなることができますが、相続人以外の親族(例えば、相続人でない孫)や愛人などを受取人にした場合は、その人が受け取った保険金には全額課税されます。

相続人が取得した死亡退職金のうち一定の金額

死亡退職金とは、亡くなった人が本来会社から受け取るはずだった退職金をいいます。存命であれば、退職時に本人が受け取るはずであったものが、死亡したために、死亡時に遺族に対して支払われることになったものです。

死亡退職金として遺族に渡されるために、相続税の課税対象になりますが、生命保険金と同額の非課税限度額が設けられています。すなわち、「500万円×法定相続人の数」相当分が非課税となります。

非課税財産としては、生命保険金が一般的なので、死亡退職金にも非課税枠があることを失念してしまいますが、忘れないようにしておいた方がよいと思います。

死亡退職金と類似したものに「弔慰金」があります。弔慰金とは、企業の福利厚生制度の一環として、従業員が亡くなった場合にその遺族に支給されるものですが、具体的には弔慰金、花輪代、葬祭料等で、死亡退職金の一部と見なされないものは、死亡退職金とは別枠で次の限度額までは非課税となります。

●業務上死亡の場合 賞与以外の普通給与の3年分

●業務上の死亡でない場合 賞与以外の普通給与の半年分

まとめ

非課税財産の中でも、多くの人に関連するものについて説明しました。相続税は相続財産全てにかけられるものではなく、一定の条件を満たせば、非課税となるものがあります。それを知っておくことは、今後の相続対策にも有効だと思います。それ以外の非課税財産についても、機会を見て説明したいと思います。

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー