不動産投資はなぜ相続税対策になるの? 節税になる理由や注意点を解説

2015年に行われた税制改正において、相続税の基礎控除額が縮小されました。その結果、今まで相続税を支払う必要がなかった人も、支払いの対象になる場合が増えることになりました。相続税対策として不動産投資は節税になるといわれますが、この記事ではその理由や注意すべき点などについて解説します。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

なぜ相続税対策は必要?

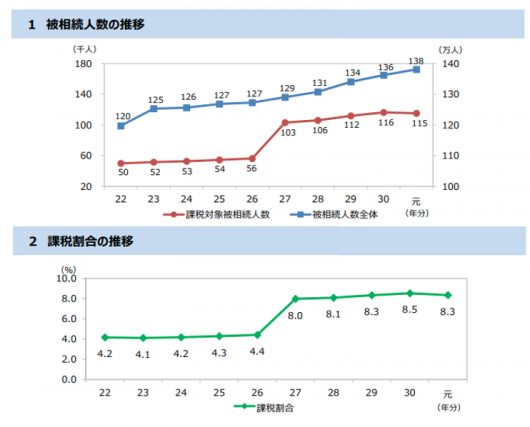

国税庁の2019年分相続税の申告事績の概要によりますと、課税対象となった被相続人(死亡者数)の数は、2014年の56万人から翌2015年には103万人に急増しています。

また課税割合(相続税課税対象者を年内に死亡した人の数で割ったもの)も、同期間で4.4%から8.0%に大きく伸び、相続税を課される人が増えたことを示しています。これは2015年に、相続税の基礎控除額が縮小されたためと考えられます。そのため相続税は身近なものとなり、多くの人が相続税対策を考えなければならない時代になったといえるでしょう。

相続税基礎控除額は、税制改正でどのくらい縮小されたのか?

相続税の基礎控除とは、「亡くなった人が遺した財産は、一定の金額までは相続税が課されない」という制度です。従って基礎控除額を超えた財産については、相続税が課されることになります。

2015年の税制改正により、基礎控除額は図表のように圧縮されています。

| 定額控除額 | 比例控除額 | |

|---|---|---|

| 改正前 | 5000万円 | 1000万円×法定相続人数 |

| 改正後 | 3000万円 | 600万円×法定相続人数 |

※定額控除:相続人数に関係なく定額が控除される

比例控除額:相続人数により控除金額が変わる

たとえば、配偶者と子どもの計3人で相続した場合の基礎控除額はどのくらい減ったか計算してみましょう。

改正前:5000万円+(1000万円×3人)=8000万円

改正後:3000万円+(600万円×3人)=4800万円

これを見て分かるように、改正前と比べて、40%も控除できる金額が減ったわけです。この結果、相続税を支払わなければならない人が増え、相続税対策が必要になったといえるでしょう。

不動産投資が相続税対策になる理由

それでは不動産は、なぜ相続税対策になるのでしょうか。まず不動産を所有していることの節税効果について述べた後、不動産投資の節税効果について説明します。

・不動産を所有していること自体が節税になる

預貯金は額面がそのまま評価額となるのに対し、不動産は一般的に評価額が下がるので相続税対策になります。

・不動産は相続税評価額で課税される

不動産を相続した場合には時価ではなく、相続税評価額で財産を引き継ぎます。相続に関する不動産の評価は、一般的に実勢価格より低いので有利です。

土地については路線価方式により相続税を計算しますが、これは実勢価格の8割程度です。建物は固定資産税評価額がそのまま相続税評価額となり、実勢価格の5~7割程度で評価されます。

・地積規模の大きな宅地

相続・遺贈または贈与により取得する宅地については、一定の要件を満たすことで8割程度に評価を下げられる場合もあります。2018年に「地積規模の大きな宅地の評価」が新設されたためです。

対象となるのは、東京・名古屋・大阪の三大都市圏においては500平方メートル以上の面積の宅地、それ以外の地域においては1000平方メートル以上の面積の宅地になります。

・不動産投資を行うことでさらに節税が可能になる

次のような不動産投資を行うことで、さらに相続税を少なくすることができます。

・貸家建付地は相続税評価額を圧縮できる

マンションやアパートなど貸付物件用に供されている土地を、貸家建付地といいます。

貸家建付地は、土地の利用が制限されており自由に使えないため、評価を低くできます。更地と比べ2割程度、建物はさらに3割程度、相続税評価額を圧縮できます。

従って、相続した土地にマンションやアパートを建てれば、貸家建付地になるので相続税対策になります。なお、賃料が無償であったり、相場よりも安く貸したりしている場合には、貸家建付地として認められないので注意が必要です。また、アパートに隣接する住人専用駐車場も、貸家建付地とすることができます。

・小規模宅地等の特例

相続が発生した場合、図表の一定の要件を満たせば、評価額を最大で80%減額できる特例があります。これを小規模宅地等の特例といいます。

このうち第三者に貸したり、賃貸アパートを建てたりしている土地は、貸付事業用宅地といい、土地の評価額を50%減額できるので相続税対策になります。土地を所有していて将来に相続が発生することが気がかりな方は、今のうちにアパートやマンションを建設するのも一考でしょう。

なお特定事業用宅地等には、アパートや駐車場などの賃貸事業は含まれません。

| 主な要件 | 限度面積 | 減額率 | |

|---|---|---|---|

| 特定居住用宅地等 | 故人が居住用に使っていた土地を同居していた人が相続する場合 | 330平方メートル | 80% |

| 特定事業用宅地等 | 故人が所有していた土地で、個人名義の建物で事業をしていた場合 | 400平方メートル | 80% |

| 貸付事業用宅地等 | 故人が不動産貸付業に使っていた土地 | 200平方メートル | 50% |

不動産投資で相続税対策を行う際に、注意すべき点

相続税対策として不動産投資を行う場合には、注意しなければならない点もあります。

・相続人が多い場合は、もめることもある

相続人が多い場合は、不動産での相続は避けたほうが良いでしょう。広大な土地を持っているような場合は別として、あまり広くない土地にアパートやマンションを所有しているケースでは、分割することは難しいです。相続人の間で分割方法についてもめることもあるので、お金で相続した方が問題は起こりにくいです。

・売却したくてもなかなか売れないこともある

賃貸物件の流動性は低いので、売却しようと考えた時に売れないリスクがあります。都市部で交通の便が良いなど人気エリアにある物件であれば、購入希望者がすぐ現れる可能性はあります。しかしそうでない場合はなかなか売れず、遺産を分けられないということもあるでしょう。

まとめ

ここまで述べてきたように、不動産投資は確かに相続税対策になります。しかしリスクもありますので、節税目的であっても、不動産投資自体でも利益を得られるようにしておきましょう。

出典

国税庁 2019年分相続税の申告事績の概要

執筆者:FINANCIAL FIELD編集部