孫の教育費を負担したら税金がかかる? その2

「その2」では、なぜ教育資金の一括贈与の非課税制度が創設されたか、および、制度の概要と手続き、実際の運用における注意点について解説したいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

教育資金の一括贈与の非課税制度

教育資金の一括贈与の非課税制度は、高齢者世代から若い世代への資産移転を促進することにより、子どもの教育資金の早期確保を目的として2013年に創設されたものです。

受贈者(贈与を受ける人)1人当たり1500万円までの教育資金を非課税で贈与することができますが、この制度の開始直後から多くの富裕層の人が子や孫を使って相続財産を一気に減らす動きが顕在化したために、非課税枠の管理を厳しくするようになってきました。

教育資金の一括贈与の非課税制度の概要とその特徴

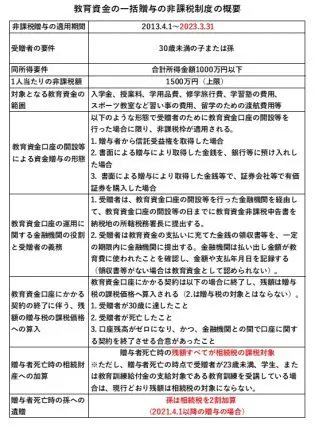

下表「教育資金の一括贈与の非課税制度の概要」と併せて、制度について解説していきます。

1. 制度の有効期限

本制度は、2013年4月1日から2023年3月31日までの時限立法です。

2. 概要

受贈者は、合計所得金額が1000万円以下で、30歳未満の子または孫などの直系卑属です。受贈者1人当たりの非課税限度額は1500万円となっており、1500万円を超える金額は贈与税の課税対象となります。

また、対象となる教育資金は、入学金や授業料だけでなく、学用品の購入費、学習塾の費用、スポーツや文化芸術といった習い事の費用、留学のための渡航費用など、かなり広い範囲のものが認められています。

3. 手続き

本制度の特徴として、教育資金の管理は金融機関を通じて行い、教育費それぞれに支払いの事実を証明する領収書などが必要です。こうした手続きを行わないと教育資金として認められないという制約があります。

(1)受贈者は金融機関で教育資金口座の開設を行い、かつ、口座を開設した取扱金融機関を通じて、教育資金非課税申告書を税務署に提出する。

(2)受贈者は教育資金の支払いに充てた金銭の領収書などを、一定の期限内に金融機関に提出する。金融機関は払い出し金額が教育費に使われたことを確認し、金額や支払年月日を記録する(領収書などがない場合は教育資金として認められない)。

4. 非課税限度額の残額に対する取り扱い

(1)受贈者が30歳に達した時点における残額は贈与税の対象になる。

(2)贈与者が死亡した時点における残額は受贈者へ相続したものと見なされ、相続税の対象となる。ただし例外あり(※)。

(※)贈与者の死亡時点で、受贈者が23歳未満、学生、または教育訓練給付金の支給対象である教育訓練を受講している場合、残額は相続税の対象にはなりません。

(3)受贈者が孫など(子以外)であり、かつ、2021年4月1日以降に贈与された分については相続税の2割加算の対象となる。

上記や下表のとおり、契約終了または贈与者の死亡の時点で残額がある場合は、贈与税または相続税の対象となり、1500万円すべてが非課税にはなりません。

これにより、例えば富裕層が贈与者として死亡の直前に、駆け込みで本制度を使った場合のけん制になっています。もちろん、本来の目的どおりに受贈者のために使われた場合には、1500万円の非課税枠がすべて使えるようにはなっているといえます。

なお、下表のうち、赤字で示したものは2021年度(令和2年度)の税制改正で定められたものです。制度の有効期限は延長されていますが、非課税枠の管理は以前より厳しくなっていることが分かると思います。

※筆者作成

まとめ

「その2」では、教育資金の一括贈与の非課税制度が創設された理由、制度の概要と手続き、実際の運用における注意点について説明しました。

教育資金の一括贈与の非課税制度は、贈与者の死亡時点で、受贈者が23歳未満、学生、または教育訓練給付金の支給対象である教育訓練を受講している場合には、残額は相続税の対象にはなりません。

そのため、1500万円すべてが非課税となることを念頭に置いて、時限立法の期限である2023年3月31日までに贈与を行えば、この制度を最も有効に使うことができます。

次回「その3」では、孫への教育資金の贈与を非課税で行う3番目の方法、暦年贈与について説明したいと思います。

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー