相続した不動産を売却したとき、取得費はどう計算するの? ポイントは相続から「3年10ヶ月」

本稿では、取得費に計上できるのは具体的にどのような費用なのかについて、説明します。

2級ファイナンシャルプランニング技能士

不動産の取得費とは

不動産の取得費とは、売却する不動産を購入したときに支払った金額です。相続により不動産を取得した場合、亡くなった人が不動産を購入した金額のことになります。

また、相続した不動産を相続発生から3年10ヶ月以内に売却した場合、相続税の取得費加算の特例を活用して、取得費として計上できます。

不動産を売却時の譲渡所得税の計算方法

所有不動産を売却して利益が出た場合、譲渡所得に税金がかかります。まず、課税対象となる譲渡所得と譲渡所得税額の計算方法について、説明します。

譲渡所得の算出方法

譲渡所得とは、土地や建物を売ったことによって買い主から受け取る金銭の額から、取得費や譲渡費用、または特別控除を差し引いて算出される金額のことです。

計算方法は、以下の式で表せます。

(1)譲渡所得=総収入額-[(2)取得費+(3)譲渡費用]-(4)特別控除

計算式の(2)~(4)について、具体的に説明します。

(2)取得費とは、売った土地の購入代金や建物の建築代金、購入手数料のほか、設備費や改良費のことです。計算式は、次の通りです。

取得費=売却した不動産の購入時の価額取得代金+(増築などの建築費、設備費、改良費)-減価償却費

減価償却費とは、建物は時間の経過に従って価値が減少するものと考えられるため、購入価格より減額します。計算式は、次の通りです。

減価償却費=取得価格×0.9×償却率×経過年数

なお、償却率は、建物の構造などで異なります。

(3)譲渡費用は、不動産売却時に不動産仲介業者に支払う仲介手数料や、不動産の所有権が移転することを登記する際に必要な登記費用などが該当します。

(4)特別控除とは、売却する不動産の所有年数や買い換えなど、国税庁が定めた条件に合致する場合にのみ、譲渡所得から特別に控除されるものです。

譲渡所得税額の算出方法

前項で算出した(1)譲渡所得をもとに、譲渡所得税額を計算します。

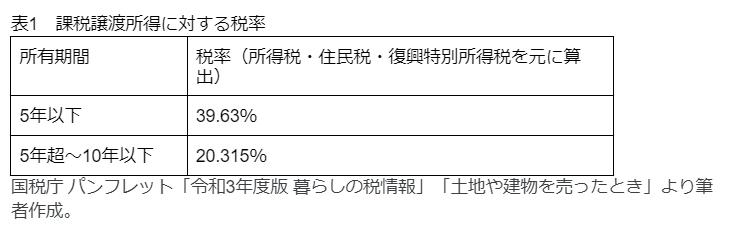

課税対象となる所得税額は、(1)譲渡所得×税率となります。税率は、売却した不動産の所有期間により税率が異なります。

図表1 課税譲渡所得に対する税率

国税庁 パンフレット「令和3年度版 暮らしの税情報」「土地や建物を売ったとき」より筆者作成。

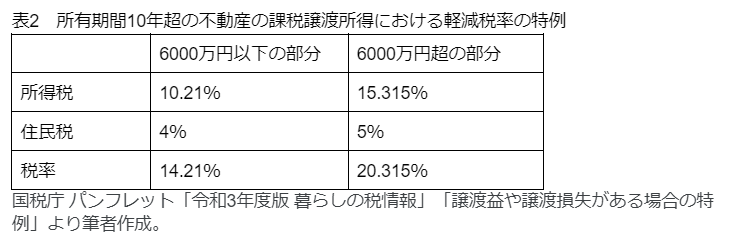

また、所有期間が10年を超え、譲渡所得金額が6000万円を超えている場合、6000万円までの金額と6000万円を超えている金額とでは税率が異なります。

図表2 所有期間10年超の不動産の課税譲渡所得における軽減税率の特例

国税庁 パンフレット「令和3年度版 暮らしの税情報」「譲渡益や譲渡損失がある場合の特例」より筆者作成。

相続税の取得費加算の特例

被相続人が取得した不動産を相続し、さらに相続した不動産を譲渡する際、譲渡所得が発生する場合があります。

被相続人が、取得の際にかかった費用以外に、相続税の一部を取得費として加算することができます。このためには、相続発生から3年10ヶ月以内に相続した不動産を売却する必要があります。

相続税の取得費加算の計算方法

相続により取得した不動産を、相続開始の翌日から3年10ヶ月以内に譲渡すると、支払った相続税のうち一定額を、取得費として加算することが可能です。譲渡先は、譲渡者の親族や同族会社等であっても適用されます。

取得費に加算できる相続税額は、次の計算式で算出します。

取得費に加算できる相続税額=不動産を相続した者の納付相続税額×不動産を相続した者が譲渡した土地建物にかかる相続税評価額÷不動産を相続した者の相続税の課税価格(債務・葬祭費用控除前)

本来、相続税の課税価格は、相続した資産から、債務および葬祭費用を控除して計算されますが、ここでの相続税の課税価格は、債務および葬祭費用を差し引く前の課税価格を使っています。

不動産の譲渡所得金額算出の具体例

相続税に取得費を加算するにあたり、譲渡所得がどのように計算されるのかについて説明します。

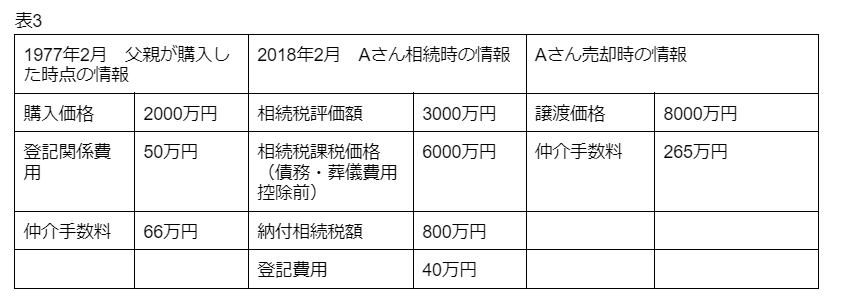

Aさんは2018年2月に、父親から不動産(1977年2月購入、購入価格2000万円)を相続しました。ここでは、相続したときから3年10ヶ月以内の譲渡[(1)]と、過ぎている場合[2)]に分けて説明します。

図表3

譲渡所得金額の計算式は、先述の通り「総収入金額-(取得費+譲渡費用)-特別控除」です。

このうち、総収入金額は、Aさんが譲渡した結果、手にした金額だと考えられます。つまり、総収入金額は、譲渡価格と同じ8000万円となります。

また、取得費は、(2000万円)と登記関係費用(50万円)、仲介手数料(66万円)、登記費(40万円)の合計で2156万円となります。

相続税の取得費加算として、支払った一部の相続税も取得費に計上できます。相続税の取得費加算とは、相続開始から3年10ヶ月以内に相続した不動産を売却した場合、支払った相続税の一部を取得費用とみなされるものです。

計算式は、

不動産を相続した者の納付相続税額×不動産を相続した者が譲渡した土地建物に係る相続税評価額÷不動産を相続した者の相続税の課税価格(債務・葬祭費用控除前)

となります。

ここでは、不動産を相続した者の納付相続税(800万円)×不動産を相続した者が譲渡した土地建物に係る相続税評価額(3000万円)÷不動産を相続した者の相続税の課税価格(債務・葬祭費用控除前)(6000万円)で計算できますので、400万円となります。

譲渡費用は、不動産仲介手数料として支出した265万円が該当します。また、特別控除は今回は0円と見なします。

(1)譲渡時期が2021年12月の場合の譲渡所得金額

相続から譲渡まで3年10ヶ月以内であるため、相続税の取得費加算(400万円)が適用されます。譲渡所得は、「8000万円-(2156万円+400万円+265万円)」で計算すると、5179万円となりました。

(2)2022年1月譲渡の場合の譲渡所得金額

相続から譲渡まで3年10ヶ月を超えているため、相続税の取得費加算が適用されません。この場合の譲渡所得は、「8000万円-(2156万円+265万円)」で計算しますので、5579万円となります。

譲渡所得税額はそれぞれ、上記の譲渡所得に税率を掛けて算出します。税率は、この例ではいずれも保有期間が5年以下ですので、表1で示した39.63%が適用されます。

まとめ

相続により取得した不動産を、相続開始の翌日から3年10ヶ月以内に譲渡した場合、相続税の一部を取得費として算入できることについて説明しました。

相続不動産を譲渡するときには、譲渡時期も含めて相続された不動産の購入価格をチェックし、相続税の一部が取得費の一部として算入が可能であるかを調べてみることを検討することをお勧めします。

出典

e-Gov法令検索 所得税法

国税庁 タックスアンサー(よくある税の質問)より No.3267 相続財産を譲渡した場合の取得費の特例

国税庁 令和3年度版暮らしの税情報

執筆者:宮本建一

2級ファイナンシャルプランニング技能士