定年後も働いている人が親から財産の贈与を受けた。申告はどのように行うの?

ファイナンシャルプランナーCFP(R)認定者、相続診断士

大阪府出身。同志社大学経済学部卒業後、5年間繊維メーカーに勤務。

その後、派遣社員として数社の金融機関を経てFPとして独立。

大きな心配事はもちろん、ちょっとした不安でも「お金」に関することは相談しづらい・・・。

そんな時気軽に相談できる存在でありたい~というポリシーのもと、

個別相談・セミナー講師・執筆活動を展開中。

新聞・テレビ等のメディアにもフィールドを広げている。

ライフプランに応じた家計のスリム化・健全化を通じて、夢を形にするお手伝いを目指しています。

贈与税の申告は3月15日まで

会社に勤めている人のなかには、確定申告になじみのない方もいらっしゃると思います。1月1日~12月31日までの1年間の所得について申告するのが、所得税の確定申告です。贈与は所得ではありませんので所得税の確定申告は不要ですが、1月1日~12月31日までの1年間に財産の贈与を受けた人は、その財産について贈与税の申告をする必要があります。

令和4年分については令和5年3月15日が申告書の締め切りで、贈与税の納期限も同日なので注意が必要です。

所得税と同様に、国税庁ホームページの「確定申告書等作成コーナー」で「令和4年分贈与税の申告書」の作成と提出ができます。贈与税には「暦年課税」と「相続時精算課税」があります。それぞれに申告のやり方が違いますので、順番に説明します。

暦年課税

相続税対策として生前贈与を検討する方もいるでしょう。特に「暦年贈与は早くから始めたほうが効果的」と考えている方もいらっしゃると思います。これは相続が発生したら、相続開始前3年間の贈与は、相続税の対象に加えることになっているからです。余命宣告されたので大急ぎで生前贈与しても、相続財産として扱われるかもしれないということです。

贈与を受けた財産価額の合計が基礎控除額(110万円)を超えるときに適用されるのが暦年課税です。この110万円は、1年間に贈与を受けた合計額です。2人以上の人から贈与を受けた場合や同じ人から2回贈与された場合も合計されますので、超えていれば申告が必要です。

税率は、贈与者と受贈者の続柄と受贈者の年齢によって、図表1のように2種類あります。

*一般税率

直系尊属(父母や祖父母など)以外の贈与者から贈与を受けた場合や、受贈者が贈与の年の1月1日に18歳未満(令和4年3月31日以前の贈与については20歳)の場合は、一般税率が適用されます。

*特例税率

直系尊属からの贈与を受け、かつ受贈者が贈与の年の1月1日において18歳以上(令和4年3月31日以前の贈与については20歳)の場合は、特例税率が適用されます。

(図表1)

特例税率の適用を受ける場合、基礎控除額(110万円)を差し引いた後の課税価格が300万円を超えるときは、贈与者と受贈者の関係を証明できる書類の提出が必要です。

計算例で確認します。

(1) 特例贈与財産の贈与を500万円受けた場合

(500-110)×15%-10=48万5000円(贈与税額)

(2) 一般贈与財産(100万円)と特例贈与財産(400万円)の贈与を受けた場合

100+400=500(合計額)

500-110(基礎控除額)×20%(一般税率)-25(控除額)=53

53×100/500=10.6 (一般贈与財産に対する贈与税額 A)

500-110(基礎控除額)×15(特例税率)-10(控除額)=48.5

48.5×400/500=38.8 (特例贈与財産に対する贈与税額 B)

10.6(A)+38.8(B)=49.4 (贈与税額)

このように2種類の税額を、その割合に乗じて計算します。

相続時精算課税

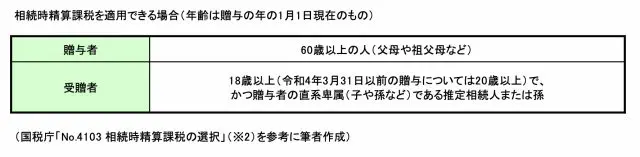

相続時精算課税を適用した場合は、申告のやり方が暦年課税と違います。相続時精算課税制度は、贈与時に贈与財産に対する贈与税を払い、贈与者が亡くなったときには、相続財産にそれまでに贈与された財産を合算して精算する制度です。適用するために図表2のような要件があります。

(図表2)

暦年贈与は年ごとに完結しますが、こちらは累積されますので、相続時精算課税を選択すると暦年課税に戻ることはできません。特別控除額は2500万円で、これを超えた部分に一律20%の税率で贈与税が計算されます。

例えば1年目に1500万円の贈与を受けた場合、贈与税の申告書に相続時精算課税選択届出書を添付して提出する必要はありますが、贈与税の納税はありません。

特別控除の2500万円から差し引いた1000万円は、翌年以降に繰り越すことになります。2年目に1800万円の贈与を受けたら、1800万円-1000万円(特別控除繰越分)=800万円となります。800万円×20%(税率)=160万円、2年目は160万円を贈与税額として納付します。

相続発生時には贈与時の価額で財産が合算されることに注意が必要です。「相続時精算」の名のとおり、合算の結果算出された相続税をもとに精算されます。すでに納付した贈与税額>相続税額の場合は還付されます。

相続時精算課税を選択すると暦年課税に戻れませんが、父からの贈与は相続時精算課税、母からは暦年課税というように、贈与者ごとに選択できます。

贈与を受けた財産が現金の場合は、これまで見てきたような方法で計算ができますが、それ以外の財産を贈与されることもあります。原則として贈与を受けたときの時価で評価されます。国税庁のホームページに主な財産の評価について記載がありますので、参考にしてください(※3)。

出典

(※1)国税庁 No.4408 贈与税の計算と税率(暦年課税)

(※2)国税庁 No.4103 相続時精算課税の選択

(※3)国税庁 贈与の財産評価 3 贈与財産の評価

執筆者:宮﨑真紀子

ファイナンシャルプランナーCFP(R)認定者、相続診断士