大切な孫の教育資金を賢く贈与税で減らさずに贈る方法

贈ったお金は全て教育資金に使ってほしいですよね。

CFP(R)認定者、行政書士

宅地建物取引士試験合格者、損害保険代理店特級資格、自動車整備士3級

相続専門の行政書士、FP事務所です。書類の作成だけでなく、FPの知識を生かしトータルなアドバイスをご提供。特に資産活用、相続トラブル予防のため積極的に「民事信託(家族信託)」を取り扱い、長崎県では先駆的存在となっている。

また、離れて住む親御さんの認知症対策、相続対策をご心配の方のために、Web会議室を設置。

資料を画面共有しながら納得がいくまでの面談で、納得のGOALを目指します。

地域の皆様のかかりつけ法律家を目指し奮闘中!!

https://www.shukuwa.com/

【ノープランで贈与すると贈与税が発生】

例えば、孫に大学や大学院までの教育資金としてまとまった額を一括贈与した場合、多額の贈与税が発生します。

(算出方法)

贈与金額2000万円の場合

基礎控除後の課税価格 2000万円-110万円=1890万円

贈与税額 1890万円×50%-250万円=695万円

贈与税支払い後の残額 2000万円-695万円=1305万円

2000万円贈っても、孫の手元に残る金額は1305万円です。そして、贈与税は贈与を受けた人が払うものですから、税務の面倒な手続きまで押し付けることになります。

このように、贈与税率は相続税率と比べて高いため、資産承継は相続によることが多くなり、若い消費世代への資産承継が進まないのです。

【暦年贈与】

贈与税の基礎控除額(贈与税がかからない金額)は110万円です。これは、1年間の控除額ですので毎年使うことができます。

贈与の額は、1月1日~12月31日で計算します。例えば、12月31日に贈与して、その翌日1月1日に贈与した場合、それぞれ110万円の基礎控除を使うことが可能です。

基礎控除は、贈与を受ける人ごとに計算しますので、孫が5人いれば1年で550万円の基礎控除を利用することができます。10年で計5500万円の贈与が非課税となります。

ただし、税務署から「定期贈与」や「名義預金」と見なされると課税されるので、暦年贈与であることが証明できるよう、契約書を作成するなどの注意が必要です。

・定期贈与:定期的に一定額を贈与すること

・名義預金:受贈者が実際には管理していない口座

【教育資金贈与制度】

平成25年から、贈与税の非課税制度として「孫への教育資金贈与制度」が施行されています。直系尊属が、子,孫名義の金融機関の口座等に、教育資金を一括して贈与した場合には、1500万円まで非課税となる制度です。

しかし、

・銀行等に金銭を信託し、税務署へ非課税申告書を提出する必要がある。

・教育費として支払った証明(領収書等)を銀行に提出する必要がある。

・贈与を受けた人が30歳になった時点の残額に対して、贈与税がかかる。

など、使いづらい部分があり、あまり普及していません。

【 家族信託の活用 】

扶養義務者相互間で通常必要と認められる教育費をその都度贈与する場合、贈与税は非課税となります。扶養義務の範囲内の資金提供なら、贈与税を気にする必要はありません。

ただし、認知症になると教育費の提供ができなくなりますので、心配な方には信託を使った教育費援助がおすすめです。

(信託例)

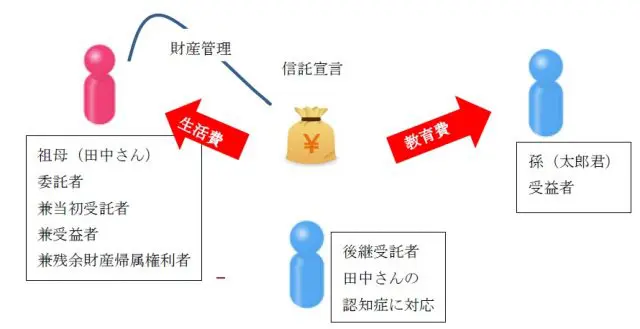

田中さんは、孫の太郎君の教育資金を援助してきましたが、最近物忘れが多くなり、万一認知症になると援助ができなくなることが心配です。太郎君が大学を卒業するまで、確実に教育費を提供するため、家族信託を利用することにしました。

信託の目的は、自己の生活費と孫の教育費の支援とします。

田中さん本人が受託者として財産を管理するが、もし認知症になった場合には、後継受託者が就任する。

信託の効果

・田中さんが認知症になっても、田中さんの生活費と太郎君の教育費を後継受託者が管理。

・太郎君の大学卒業により信託終了し、残金は田中さんに戻る。

来年1月には、「預貯金付番制度」で銀行口座にマイナンバーが紐づけとなり、税務調査の実効性が飛躍的に向上します。

これまで以上に、税制を考えた財産活用が必要になるでしょう。教育資金を税金で減らさないように、注意が必要ですね。

Text:宿輪 德幸(しゅくわ のりゆき)

AFP認定者,行政書士,宅地建物取引士試験合格者,損害保険代理店特級資格,自動車整備士3級