【実家じまい】多額の税金を回避するには? 「譲渡税」について知っておこう!

また、仮に相続をした場合でも、受け継いだ財産を維持するためには不動産であれば固定資産税がかかりますし、受け継いだ不動産等を売却するときには、譲渡税がかかることもあります。

本記事では、譲渡税とはどのような税金なのか、多額の譲渡税を回避するにはどのようにすればよいのかについて解説します。

ファイナンシャル・プランナー(CFP)、海外生活ジャーナリスト

金融機関勤務を経て96年FP資格を取得。各種相談業務やセミナー講師、執筆活動などをおこなっています。

どの金融機関にも属さない独立系FPです。

譲渡税とはどんな税金?

まず、おさえておくべきことは、「譲渡税」とはどのような税金なのかということです。

譲渡税は、正しくは所得税(譲渡所得税)のことであり、一般的に、土地、建物、株式、ゴルフ会員権等の資産を譲渡(売却等)によって得た所得のことです。ただし、事業用の商品等の棚卸資産や山林などの譲渡による所得は、譲渡所得にはなりませんので注意してください。

所得の計算方法は、収入金額 -( 取得費 + 譲渡費用)-特別控除額 = 課税譲渡所得金額です。

なお、特別控除には、下記のものがあります。

・収用等により土地建物を譲渡した場合 :5000万円

・マイホームを譲渡した場合 :3000万円

・特定土地区画整理事業等のために土地等を譲渡した場合:2000万円

・特定住宅地造成事業等のために土地等を譲渡した場合:1500万円

・平成21年および平成22年に取得した土地等を譲渡した場合:1000万円

・農地保有の合理化等のために農地等を譲渡した場合: 800万円

・低未利用土地等を譲渡した場合 :100万円

税額の計算方法は、所有期間によって分かれています。

(1)長期譲渡所得(譲渡した年の1月1日現在で所有期間が5年を超える土地建物)

課税長期譲渡所得金額×15%

(2)短期譲渡所得(譲渡した年の1月1日現在で所有期間が5年以下の土地建物)

課税短期譲渡所得金額×30%

では、相続により財産を受け継いだときには、どうなるのでしょうか?

相続した財産なら、取得費を5%で計上できる?

そもそも譲渡所得税は、買ったときの価格よりも売ったときの価格のほうが高くなって利益が出ているときにかかる税金です。そのため、取得費が低ければ利益は出にくい、出ないということもあるのです。

相続で得た財産の場合、先祖代々から受け継いでいる土地等で、いくらで取得したのか分からないというケースがあります。そのようなとき、実務上では、売却額の5%を取得費に計上してもよいとされています。

例えば、自宅を売却し3000万円の利益があった場合、取得費は150万円ですので、譲渡所得税は発生しないことになります。もちろん、実際の取得価格が分かる場合には、その金額が取得費となります。無条件で5%になるわけではないことは、注意してください。

また、上記で説明したとおり、所有期間が5年を超えるか超えないかで、譲渡所得税を算出するときの利率も変わってきます。

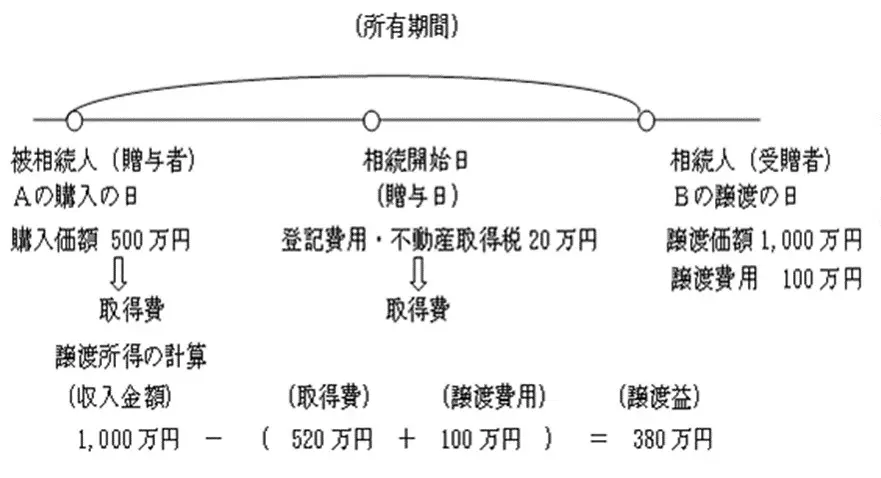

実は相続・贈与で受け継いだ財産の場合、被相続人や贈与者の取得時期は取得した相続人や受贈者にそのまま引き継がれる決まりになっています。つまり、被相続人や贈与者が取得したときから、相続や贈与で取得をした相続人そして受贈者が譲渡した年の1月1日までの所有期間に対し、長期譲渡所得か短期譲渡所得かが判定されます。

【図表1】

出典:国税庁 No.3270 相続や贈与によって取得した土地・建物の取得費と取得の時期

元気なうちに考えておくことも視野に入れる

相続が発生するよりも前に、贈与をする、現金化したいというケースもあることでしょう。このとき、考えておくべきことはどれくらいの税金がかかるのかを知っておくことです。それらの情報を把握し、お金が必要なタイミング等を考慮しながら、生前贈与をするのか、相続として受け継ぐのかを考えておくことです。

実際には、相続が発生してから、実家じまいをするケースが多いのではないでしょうか。ただし、そのような場合は相続でもめることもありますし、あらかじめ準備しておくべき情報がそろいにくいこともあります。可能なかぎり被相続人が元気なうちに、家族間で話し合いをし、現金化するタイミングや元気なうちに実家を処分するのか等を考えておくとよいでしょう。

いずれにしても、別れは突然訪れることが少なくありません。いざというときに慌てないよう、税金はどのような仕組みになっているのか、どこへ相談すればよいのかを理解しておくことが大切です。

出典

国税庁 No.1440 譲渡所得(土地や建物を譲渡したとき)

国税庁 No.3267 相続財産を譲渡した場合の取得費の特例

国税庁 No.3270 相続や贈与によって取得した土地・建物の取得費と取得の期間

執筆者:飯田道子

ファイナンシャル・プランナー(CFP)、海外生活ジャーナリスト